| RUS | UKR | ENG | ДонНТУ> Портал магистров ДонНТУ |

|

| Главная |

Материалы:

Реферат | Библиотека | Ссылки | Отчет о поиске

Email: kseniya.mos@gmail.com |

| Биография | |

| Резюме | |

| Публикации | Магистр ДонНТУ Москаленко Ксения Публикации |

| Членство в AIESEC | |

| Контакты | |

При транспортно-складском подходе теряются многие преимущества логистики. Организация бизнеса в виде потоковых процессов позволяет значительно снизить объемы складских запасов, трансакционные издержки (затраты на поиск поставщиков, выбор оптимальной схемы поставок, юридическую поддержку и т.д), финансовые затраты в том числе на обслуживание кредитов для обеспечения этих запасов.

Прежде чем дойти до конечного потребителя, материалы и сырье преодолевают долгий и сложный путь, проходя через различные этапы снабжения, производства и сбыта. При переходе из одного этапа в другой возникают известные проблемы согласования и синхронизации:

Если промышленности, торговле и предприятиям-поставщикам услуг удастся так планировать, управлять и контролировать материальные и товарные потоки, что точно во время будут производиться и предоставляться только действительно необходимые изделия и услуги, то можно достичь большой экономии времени, материалов, трудовых ресурсов и энергии.

При грамотном подходе обеспечивается значительное (на 30–50%) сокращение всех видов запасов материальных ресурсов, ускорение оборачиваемости оборотного капитала, сокращение (на 25-45%) времени движения продукции от первичного источника сырья до конечного потребителя, снижение затрат на производство, дистрибьюцию и наиболее полное удовлетворение потребителей в качестве товаров и сервиса.

Согласно международным стандартам семейства ISO 9000 любое предприятие рассматривается как “черный ящик”, имеющий входящие потоки (сырье, материалы, полуфабрикаты, запчасти и т.д.) и выходящие потоки (продукты и услуги). Поэтому начать упорядочение бизнеса следует со структуризации этих потоков с помощью типовых техник логистического анализа: метода АВС и XYZ. Начнем описание с АВС анализа.

Первый шаг: Определить объекты анализа. (Клиент, Поставщик, Товарная группа/подгруппа, Номенклатурная единица, и т.п.)

Второй шаг: Определить параметр, по которому будет проводиться анализ объекта (Средний товарный запас, Объем продаж, Доход)

Третий шаг: Сортировка объектов анализа в порядке убывания значения параметра.

Четвертый шаг: Определение групп А, В и С.

Для определения принадлежности выбранного объекта к группе необходимо:

Рекомендуемое распределение:

Группа А – объекты, сумма долей с накопительным итогом которых, составляет первые 50 % от общей суммы параметров.

Группа В – следующие за группой А объекты, сумма долей с накопительным итогом которых, составляет от 50 % до 80 % от общей суммы параметров.

Группа С – оставшиеся объекты, сумма долей с накопительным итогом которых, составляет от 80 % до 100 % от общей суммы параметров.

Пример:

АВС анализ товаров по объему продаж показывает, какие товары обеспечивают 80% оборота Компании. Проанализируйте те же товары, но по количеству единиц (или количеству заказов по ним) и в результате Вы получите 20% товаров покупаемые 80% клиентов, а это уже привлекательность товара для клиента и товарооборот Компании. Этот же результат можно использовать при планировании размещения товара на складе или в торговом зале магазина. Анализ товаров по доходу покажет, на чем Вы зарабатываете деньги, аналогичный анализ по затратам позволит понять куда Вы их тратите.

Помните, непродуманное сокращение товаров группы С (20% дохода компании) приведет к тому, что через некоторое время оставшиеся товары распределятся по тому же закону, но общий результат вашей деятельности для компании может снизиться на 50%.

Методика проведение XYZ анализа

Основная идея XYZ анализа состоит в группировании объектов анализа по мере однородности анализируемых параметров (по коэффициенту вариации).

В формуле коэффициента вариации присутствует значение квадратного корня - не что иное, как стандартное отклонение вариационного ряда. Чем больше значение стандартного отклонения, тем дальше от среднеарифметического значения находятся анализируемые значения. Стандартное отклонение - это абсолютная мера рассеивания вариантов ряда. Если стандартное отклонение равно 20, то при среднеарифметических значениях 100 и 100 000 это будет иметь совершенно разный смысл. Поэтому, при сравнении вариационных рядов между собой используют коэффициент вариации. Коэффициенты вариации 20% и 0,2% позволяют понять, что во втором случае значения анализируемых параметров значительно меньше отличаются от среднеарифметического значения.

Первые два шага аналогичны этапам АВС анализа.

Третий шаг: Определить период и количество периодов, по которым будет проводиться анализ. Неделя, Декада, Месяц, Квартал/Сезон, Полугодие, Год

Четвертый шаг: Определить коэффициент вариации для каждого объекта анализа.

Пятый шаг: Отсортировать объекты анализа по возрастанию значения коэффициента вариации.

Шестой шаг: Определение групп X, Y и Z.

Рекомендуемое распределение:

Группа X – объекты, коэффициент вариации, по которым не превышает 10%.

Группа Y – объекты, коэффициент вариации, по которым составляет 10% - 25%.

Группа Z – объекты, коэффициент вариации, по которым превышает 25%.

Совмещение результатов АВС и XYZ анализа

Первый шаг: Провести АВС анализ.

Второй шаг: Провести XYZ анализ.

Третий шаг: Совместить полученные результаты.

Четвертый шаг: Построить совмещенную матрицу.

В результате совмещения мы получаем 9 групп объектов анализа. По двум критериям степень влияния на конечный результат (АВС) и стабильность/прогнозируемость этого результата (XYZ). Это незаменимый инструмент для повышения эффективности системы товародвижения Вашей Компании.

Результатом совместного проведения анализа АВС и XYZ является выделение ключевых, наиболее важных ресурсов фирмы и установление на этой основе приоритетов в структуризации бизнес-процессов.

Очевидно, что группы AX, AY и AZ требуют наибольшего внимания с логистической точки зрения, для них необходимо тщательное планирование потребности, нормирование расхода, скрупулезный (ежедневный) учет и контроль, постоянный анализ отклонений от запланированных показателей. Причем для категории AX следует рассчитывать оптимальный размер закупок и использовать технологию «just in time».

Для ресурсов категории CX, CY, CZ применяются укрупненные методы планирования, а функции контроля чаще всего делегируются низшим ступеням управления

А это значит, что логистика нуждается в популяризации своих достоинств именно в практической части.

Итак, использование совмещенных анализов XYZ и ABC дает нам конкретные советы и руководство к действию. Проведя этот анализ мы получаем группы товаров и можем соответственно их положению действовать. Результатом будет значительная экономия средств, увеличение оборота и общее увеличение объемов прибыли.

При написании статьи были использованы следующие источники:

Каждый год Украина приближается к рыночной экономике, постепенно отходя от экономики переходного типа. Это подтверждают многочисленные экономические показатели, а также экономические процессы и их динамика в целом. Одним из таких аспектов является возрастание инвестиционной активности.

В настоящее время при выборе проекта используются различные подходы. Один из них – дисконтированные критерии, которые дают возможность учета ценности будущих денежных поступлений по отношению к текущему периоду. В мировой практике в настоящее время наиболее употребимы следующие дисконтированные критерии: чистая текущая стоимость (net present value) NPV, индекс прибыльности (Profitability index) PI, отношение выгод к затратам (benefit/cost ratio) B/C ratio, внутренняя норма доходности или прибыльность проекта (internal rate of return) IRR, период окупаемости (payback period) PB.

Но все же в большинстве случаев основным критерием, по которому принимается решение, является NPV. И даже в тех случаях, когда наблюдается противоречие критериев (NPV-IRR в случаях взаимоисключающих проектов), рекомендуется отдавать предпочтение NPV. Как известно, NPV определяется банковской ставкой и ожидаемыми денежными потоками.

При этом банковская ставка не может быть использована в чистом виде – ее необходимо корректировать на инфляцию. Кроме того, существует еще один критерий, который необходимо учитывать при расчете показателя. Например, доходность паевого инвестиционного фонда "ЛУКОЙЛ Фонд Консервативный" на 31 октября 2001 года составила 8,66%, доходность "ЛУКОЙЛ Фонд Первый" на тот же момент времени равнялась 44,5%.1 Столь большая разница в доходности объясняется присутствием важного фактора – риска. Так поведение первого фонда является гораздо более рискованным.

Риски — непременная составляющая деловой жизни, а управление ими — часть той масштабной работы, которую любая компания должна вести ради создания новой стоимости..

Неопределенность приводит к возникновению риска - возможности потери части ресурсов, недополучения доходов или появления дополнительных расходов в связи со случайным изменением условий экономической деятельности, неблагоприятными, в том числе форс-мажорными обстоятельствами, общим изменением экономической конъюнктуры. Риск может привести к отклонению результата от цели.

Таким образом, главное в практическом анализе рынка для инвестора - правильно оценить риск. Основными этапами управления риском являются его: определение, минимизация, ограничение и непосредственно управление. Рассмотрим риски, с которыми может столкнуться инвестор: ценовой риск, инфляционный, риск ликвидности, риск обменных курсов (валютный риск), риск изменения процентных ставок, риск реинвестирования, риск неплатежеспособности, информационный риск, политический риск.

Все риски можно разбить на два больших класса – системные и несистемные. К системным относятся риски глобальных негативных изменений в банковской, финансовой системе и в экономике страны, влияющий на рынок в целом.2 Предприниматели не могут повлиять на меру системного риска, но могут ее посчитать. Несистемные риски вызваны событиями, относящимися непосредственно к какой-либо конкретной компании. Они могут быть посчитаны, а также являются управляемыми.

Без правильной оценки рисков инвестирования невозможна сколько-нибудь успешная работа, ибо рано или поздно ряд крупных потерь из-за недооценки рисков сделают общий результат крайне непривлекательным.

Грамотная стратегия выделяет типы рисков, сулящие компании максимальную выгоду/убыток, указывает предельный объем рисков, который она может взять на себя, и необходимый при этом уровень доходов. Определение этих параметров позволяет руководителям подразделений оценить свои стратегии в координатах риск — доходность и привести их в соответствие с общей корпоративной стратегией.

Прежде всего необходимо подсчитать риск в денежных единицах или процентах. Для этого существует несколько технологий, одной из которых является Value at risk или VаR. Сутью расчетов VaR является чёткий и однозначный ответ на вопрос, возникающий при проведении финансовых операций: какой максимальный убыток рискует понести инвестор за определённый период времени с заданной вероятностью?2

Расчет VaR может проводиться как по всему портфелю, так и по отдельным рискам – ценовому, валютному, ликвидности, кредитному риску. Это позволяет выявить риски, которые в наибольшей степени влияют на будущую прибыль и сконцентрировать все внимание на них.

В результате анализа возможных потерь представляется целесообразным введение нового показателя – индекса риска. Индекс риска можно рассчитать как отношение возможных рисковых потерь к планируемому NPV, то есть

Например, если RI равен 0.5, то это значит, что, NPV подвержен значительным рискам и инвестор может потерять до половины планируемой прибыли.

С учетом современных условий чаще всего формируются портфели инвестиций. В портфель включаются некоррелированные инвестиционные инструменты, то есть такие, которые не взаимосвязаны. Такой портфель называется диверсифицированным, и в нем повышение/снижение цен на один инструмент не влечет за собой изменение цен на другой инструмент. В связи с таким подходом различают три уровня риска:

Таким образом, существует проблема выбора стратегии управления риском. Необходимо начать с определения приоритетных задач инвестора. Чем больше планируемый доход, тем больше риск, связанный с получением этого дохода. Необходимо оценить "аппетит на риск" и строить политику управления риском всей совокупности активов, находящихся в управлении инвестиционной компании.

Грамотная стратегия выделяет типы рисков, сулящие компании максимальную выгоду/убыток, указывает предельный объем рисков, который она может взять на себя, и необходимый при этом уровень доходов. Определение этих параметров позволяет руководителям подразделений оценить свои стратегии в координатах риск — доходность и привести их в соответствие с общей корпоративной стратегией.

Определив размеры риска, можно переходить к непосредственно выбору стратегии и методов управления риском. Приведем наиболее распространенные из них.

Как видно, часть рисков находится в наших руках и существует возможность управления ими. Но все же остается та часть, которую генерируют системные риски. В качестве меры систематического риска используется показатель  (бета), характеризующий чувствительность финансового актива к изменениям рыночной доходности. Зная показатель

(бета), характеризующий чувствительность финансового актива к изменениям рыночной доходности. Зная показатель  актива, можно количественно оценить величину риска, связанного с изменениями всего рынка в целом. В связи с этим, полезным будет введение показателя контролируемого риска, как отношения риска, который компания в состоянии контролировать к общему объему риска:

актива, можно количественно оценить величину риска, связанного с изменениями всего рынка в целом. В связи с этим, полезным будет введение показателя контролируемого риска, как отношения риска, который компания в состоянии контролировать к общему объему риска:

Итак, при оценке инвестиционной привлекательности проекта необходимы математические подсчеты возможных прибылей и убытков, при этом обязательным является учет фактора риска. Таким образом, основным критерием при выборе проекта все так же остается NPV, но при этом следующим за ним критерием идет RI. RI будет особенно полезен начинающим или консервативным инвесторам, а более опытным будет полезен CRI. Необходимо заметить, что предприятия по риск-менеджменту необходимо проводить не только в начале, но и в течении всей жизни проекта.

Использованная литература:

Практики риск-менеджмента, вероятно обратили внимание, что в настоящее время наблюдается тенденция к усложнению моделей оценки риска. Монопольное положение здесь занимает методология VaR (Value-at-Risk), которая основывается на статистическом анализе данных. Несмотря на то, что достигнуты значительные результаты, с углублением в математику и статистику, обнаруживаются новые проблемы оценки.

На данный момент многие технологии исходят из предположения о нормальности распределения цен, дохода или других факторов. Такая ситуация возможна на стабильном рынке, в то время как в реальности - наблюдаются распределения с острой вершиной и "толстыми хвостами" в области высоких доходов и высоких потерь. К таким распределениям относятся – Парето, Стьюдента и другие.

Использование VaR позволяет спрогнозировать максимальную сумму потерь в определенном проекте с заданной вероятностью. К стандартным доверительным интервалам относят 95% и 99%. Если исходные данные были распределены нормально, то в этом случае катастрофических последствий рисковое событие не вызовет. Но если данные были распределены по Парето или любому другому закону с тяжелыми хвостами, то реальная величина убытков может в несколько раз превышать ожидаемую.

В связи с этим рассмотрим, каким же образом наиболее эффективно и корректно вычислять VaR. Несмотря на многообразие подходов к реализации VaR все они включают Mark-to-market, оценку распределения, непосредственно вычисление VaR портфеля. Основная разница заключается в том, как происходит оценка распределения. В работе для анализа используются следующие группы моделей: параметрические, непараметрические и частично параметрические.

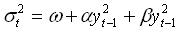

В качестве параметрических рассматриваются RiskMetrics и GARCH. В уравнении участвуют значения изменения цен (или других параметров) и оценка волатильности.

, где

, где  независимо одинаково распределены

независимо одинаково распределены

К основному недостатку этих моделей можно отнести недооценку рисков, что связано с предположением о нормальном распределении.

Наиболее популярным в работе методом непараметрической оценки VaR является метод, основанный на исторических данных. В данном случае не делается никаких предположений о типе распределения, но возникает другая проблема. При реализации этого метода необходимо определить ширину окна – число данных или период, в рамках которого проводится анализ. Если он выбирается слишком маленьким, то ощущается недостаток данных для анализа. Но если слишком большим, то, возможно, распределение внутри окна будет нескольких разных типов.

К классу частично параметрических моделей в работе относят методы предельного значения (EVT) и CAViaR, который учитывает условную авторегрессию. Моделирование часто осуществляется путем комбинации этих методов, так как EVT хорошо работает только с малыми значениями вероятности – то есть на концах «хвоста», а для больших вероятностей дает ошибки. В этом случае задействуется CAViaR, который позволяет избежать ошибок в середине распределения.

Для моделирования в работе использовались данные, распределенные по нормальному закону (N) и по Стьюденту с тремя t(3) и четырьмя t(4) степенями свободы. Объем выборки V составлял 1000. ошибка оценивалась по величине среднеквадратического отклонения Е и смещенности S.

Результаты моделирования сведены в таблицу с учетом уровней значимости.

Таблица 1 Оценки методов

Хотелось бы отметить, что при переходе к довольно низким значениям квантиля наблюдается резкое увеличение показателей, что говорит о том, что модели недостаточно хорошо работают с «тяжелыми хвостами». И даже такой широко распространенный метод как CAViaR становится ненадежным при переходе к 0,05%. Из таблицы видно, что если исходные данные распределены нормально, то все модели дают приемлемый результат, но все же GARCH даст наиболее точный. Неоспоримым лидером в оценках оказался CAViaR+EVT. Он наиболее эффективно работает со всеми распределениями, давая результат на несколько порядков лучший, чем другие модели. При 5% EVT, CAViar и CAViaR+EVT дают практически одинаковые результаты для всех рассмотренных распределений. Но если вернуться к поставленной задаче определения наилучшей модели для расчета VaR по данным с «тяжелыми хвостами», то можно однозначно сказать, что этим методом является CAViaR+EVT.

Использованная литература:

|

ДонНТУ>

Портал магистров ДонНТУ>

Реферат | Библиотека | Ссылки | Отчет о поиске

Email: kseniya.mos@gmail.com |