Управление рисками и их минимизация, как «профилактика» кризиса на предприятии

Хизёва А.C., Ситникова О.Д.

Донецкий национальный технический университет

Источник: Первая Всеукраинская научно-практическая конференция

"Инновационный потенциал украинской науки - ХХI век"

В данной статье рассматриваются вопросы эффективного управления рисками на предприятии: дается определение понятия «риск», рассматриваются причины и способы управления рисками, оценка эффективности управления рисками и предполагаемые результаты использования на предприятии.

Что такое риск?

Каждый финансовый менеджер по-своему определяет риск, методы его оценки и способы измерения его размеров. В толковом словаре русского языка С.Ожегова риск определяется как «возможная опасность; действие наудачу в надежде на счастливый исход».

Следует отметить, что понятие «риск» трактуется по-разному в зависимости от сферы обращения риска. Для математиков риск – это функция распределения случайной величины, для страховщиков – объект страхования, размер возможного страхового возмещения, связанного с объектом страхования. Для инвесторов же риск – это неопределенность, связанная со стоимостью инвестиций в конце периода, вероятность не достичь цели и т. д.

Зачем управлять риском?

Деятельность любого предприятия неразрывно связана с понятием «риск»: банк, в котором вы держите свои денежные средства, может обанкротиться, деловой партнер, с которым заключена сделка, - оказаться недобросовестным, а сотрудник, принятый на работу, - некомпетентным. Не стоит забывать и о стихийных бедствиях, компьютерных вирусах, экономических кризисах и других явлениях, способных нанести урон компании.

Для того чтобы компания могла принимать обоснованные решения в условиях неопределенности, она должна выработать политику по управлению рисками.

Сегодня для корпораций успешное управление рисками - это важная проблема. Понятия «риск» и «кризис» неразрывно связаны между собой. Эффективное управление рисками, своевременное их выявление и, по возможности, устранение, могут в значительной мере способствовать снижению вероятности возникновения кризисной ситуации на предприятии. Таким образом, эффективные мероприятия по управлению рисками можно рассматривать как «профилактические» меры возникновения кризиса.

Как управлять риском?

Управление рисками на предприятии не может быть совокупностью моментных действий. В любом случае это целый процесс направленных действий. Более того, процесс риск-менеджмента должен быть частью общего управления бизнесом для достижения результата.

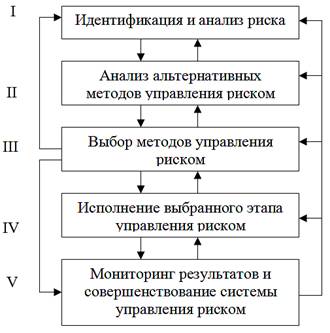

Процесс управления рисками включает в себя определенный набор этапов. Следует учесть, что в практике эти этапы реализуются не обязательно в строгой последовательности, а могут выполняться и параллельно. Общая схема риск-менеджмента представлена на рисунке 1. Существует общая последовательность действий, отражающая логику процесса управления риском. Кроме этого, есть обратные связи между этапами, т.е. на любом из них можно вернуться на предыдущий. На последнем этапе производится общая оценка и анализ произведенного процесса. Результаты этого этапа будут учтены при дальнейшей реализации каждого этапа процесса риск-менеджмента. Это показывают стрелки справа. На 3-м этапе принимаются решения об используемых методах управления рисками, что может затребовать уточнение информации о рисках (этап 1) или определить схему процесса мониторинга (этап 5). Итак, такова логика последовательности реализации этапов управления риском на предприятии.

Рис.1 - Этапы процесса управления риском [1]

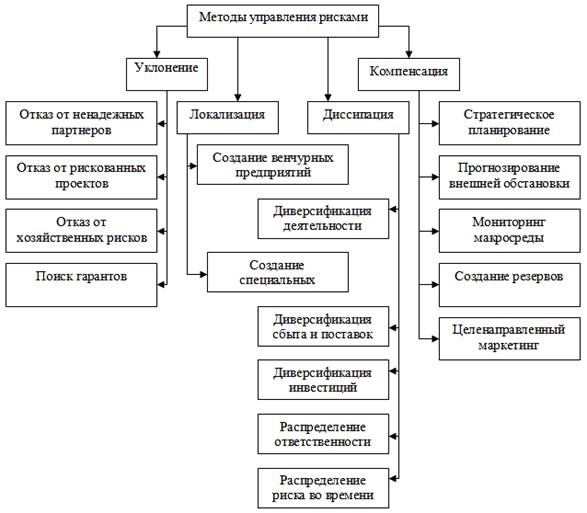

На рисунке 2 представлены методы управления риском.

Рис. 2 - Методы управления рисками [1]

Как правило, политика управления рисками включает следующие разделы:

- определение понятия «риск», принятое на предприятии (зависит, в первую очередь, от сферы деятельности компании);

- цели управления рисками (обычно основная цель, которую преследуют компании при создании системы управления рисками, - это повышение эффективности работы, снижение потерь и максимизация дохода.);

- классификация и подробное описание основных видов рисков, с которыми может столкнуться компания (например, кредитные, юридические, операционные, рыночные риски, риски ликвидности и т.д.);

- принципы управления различными видами рисков (управление рисками начинается с выявления и оценки всех возможных угроз, с которыми компания сталкивается в процессе своей деятельности; затем осуществляется поиск альтернатив, то есть рассматриваются менее рискованные варианты осуществления деятельности с возможностью получения тех же доходов; при этом необходимо сопоставлять затраты на реализацию менее рискованной сделки и размеры риска, который удастся снизить; после того как риски выявлены и оценены, руководство должно решить, принимать эти риски или уклоняться от них; принятие рисков подразумевает, что компания берет на себя ответственность по самостоятельному предотвращению и ликвидации последствий этих рисков; руководство компании также может уклоняться от рисков, то есть либо избегать видов деятельности, связанных с данными рисками, либо страховать их);

- организация управления рисками (непосредственное принятие решений относительно поведения компании в рисковых ситуациях).

Как оценить эффективность управления риском?

В процессе принятия решения по осуществлению тех или иных мероприятий по управлению рисками необходимо, в первую очередь, учитывать выполнение условий следующего неравенства [2]:

L≥C,

где L - величина ожидаемого убытка в случае наступления риска;

С - совокупная стоимость мероприятий по управлению рисками.

То есть осуществление тех или иных мероприятий риск-менеджмента оправдано лишь в том случае, если величина ожидаемого убытка превышает стоимость управления данными рисками.

В свою очередь, величина ожидаемого убытка рассчитывается по формуле:

L = f (P, E),

где f (P, E) - функция вероятностной величины убытка, вследствие наступления риска;

Р - вероятность наступления риска;

E - величина максимального убытка в случае наступления риска.

Рассчитывая совокупную стоимость мероприятий по управлению рисками, необходимо не только просуммировать стоимость каждого конкретного ресурса в денежной и иной форме, привлекаемых для управления рисками, но и проиндексировать на стоимость альтернативного размещения каждого ресурса:

где i - общее количество мероприятий, планируемых к реализации в ходе управления риском;

Сi - денежная оценка i-го мероприятия по управлению риском;

Ai - стоимость альтернативного размещения і-го ресурса.

Далее необходимо рассчитать ожидаемую величину снижения убытка ?L при практической реализации выбранных мероприятий управления рисками:

где L' - фактическая (или прогнозируемая) величина убытка после реализации мероприятий по управлению рисками. Показатель экономической эффективности управления рисками Y показывает общую ожидаемую величину снижения убытка с учетом затрат на проведение мероприятий риск-менеджмента:

Исходя из данного выражения, можно сделать вывод о нецелесообразности и неэффективности управления рисками в случае, если величина Y окажется отрицательной. В этом случае целесообразнее от управления рисками отказаться. Единственным исключением может быть преследование определенных имиджевых целей. На этапе выбора метода, системы мероприятий или же стратегии управления рисками используется функция fmax(Y1,Y2,…,Yn). Иными словами, для практической реализации выбираются мероприятия с максимальным показателем экономической эффективности.

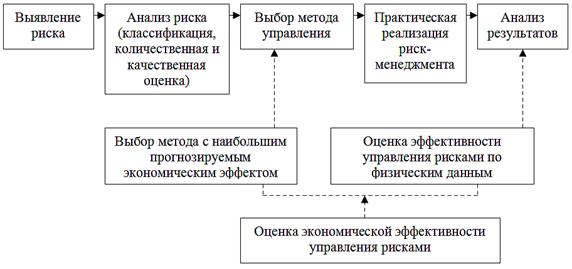

Практическое использование предложенной системы оценки эффективности наиболее целесообразно на следующих этапах управления рисками (см. рисунок 3):

Рис. 3 - Интеграции системы оценки эффективности управления рисками в процесс риск-менеджмента [2].

Предложенная система оценки эффективности призвана дополнить существующую систему риск-менеджмента своеобразным элементом контроля, индикатором допущенных ошибок, как в текущей работе, так и в общей стратегии управления рисками. Вырабатывая собственную стратегию риск-менеджмента и реализуя конкретные методы управления рисками, руководителю любого уровня не лишним будет иметь прогнозируемый результат практической реализации тех или иных решений.

Мониторинг и контроль следят за идентификацией рисков, определяют остаточные риски, обеспечивают выполнение плана рисков и оценивают его эффективность с учетом понижения риска. Показатели рисков, связанные с осуществлением условий выполнения плана фиксируются.

Качественный контроль выполнения проекта предоставляет информацию, помогающую принимать эффективные решения для предотвращения возникновения рисков. Контроль может повлечь за собой выбор альтернативных стратегий, принятие корректив, перепланировку проекта для достижения базового плана.

Что это даст предприятию?

Своевременное выявление угроз развитию предприятия, минимизация возможных рисков либо их полное устранение, в значительной мере стабилизируют деятельность предприятия, способствуют снижению потенциальной возможности возникновения кризисной ситуации. Это повышает производительность компании (если риск будет вовремя выявлен, спрогнозирован, в дальнейшем не придется тратить время и средства на устранение его последствий, предприятие сможет продолжать свою основную деятельность).

Мировой опыт указывает на необходимость внедрения на предприятии различных технологий оценки рисков, создания отделов, специализирующихся на выявлении и управлении рисками. Это поможет уже на начальной стадии возникновения угрозы минимизировать либо устранить ее последствия, тем самым не допустив перерастания риска в кризис на предприятии.

Литература

- Иванов А.А., Олейников С.Я., Бочаров С.А. Риск-менеджмент. Учебно-методический комплекс, М.: изд.центр ЕАОИ, 2008. – 193с.

- http://www.gaap.ru/biblio/corpfin/finman/054.asp

- http://www.m-economy.ru/art.php3?artid=24059

- http://www.interface.ru/home.asp?artId=10200