Сравнительный анализ 30 бонус-малус комплексов

Авторы: Жан Лемар, Хонгмин Зи

Автор перевода: Хацько О.А.

Авторы: Жан Лемар, Хонгмин Зи

Автор перевода: Хацько О.А.

Большинство стран уже ввели рейтинговые системы или системы бонус-малус (СБМ) стимулирующие к ответственности перед третьими лицами в автомобильном страховании. Такие системы наказывают виновных в аварии и вознаграждают тех водителей, которые обошлись без притензий в отчетный период. Это исследование использует для сравнения СБМ из 6 стран Восточной Азии (Япония, Южная Корея, Малайзия, Сингапур, Тайвань, Тайланд), 14 европейских стран (Бельгия, Дания, Финляндия, Франция, Германия, Италия, Люксембург, Нидерланды, Норвегия, Португалия, Испания, Швеция, Швейцария и Великобритания), а также Кении и Бразилии. Некоторые из этих стран модифицировали свои системы. В этих случаях, были рассмотрены как старые, так и новые СБМ, чтобы изучить влияние последних изменений.

Нормативно-правовые условия в отдельных странах чрезвычайно диверсифицированы от полной свободы (например, в Великобритании, где каждый страховщик имеет право разработать свою собственную СБМ), чтобы в пользовании находились только введенные правительством системы (например, в Швейцарии, глее все компании должны использовать одинаковую СБМ), при этом существуют и промежуточные ситуации (например, в Дании, страховщики применяю правила СБМ довольно свободно). Очевидно, что подход к моделированию бонус-малус зависит от государственного регулирования. Если тарифы, введенные правительством, обязаны использовать все страховщики, то нет никакого коммерческого давления на размер премии для каждого уровня СБМ. Органы надзора за применением СБМ могут быть выбраны по социально-политическим причинам, исключая из структуры тарифов определенные факторы риска, даже если они могут быть достоверно скоррелированы к потерям. Правительство может корректировать недостатки априорной системы с помощью «жестких» СБМ. На свободном рынке перевозчики должны использовать рейтинговую структуру, ставющую в соответсвие размер премии и риск, насколько это возможно, или, по крайней мере, рейтинг-структуру, используемую конкурентами. Это влечет за собой использование практических всех имеющихся классификаций переменой коррелируемой с рисками, так как отсутствие этого будет означать то, что исключается возможность выбора по отношению к конкурентам, и возможность навлечь на себя риск пострадать от неблагоприятного выбора СБМ. Таким образом, использование априорных переменных в классификации ожидается в странах с рыночной экономикой, которые испытывают необходимость в сложных СБМ.

Несмотря на эти существенные различия в использовании СБМ, сравнение данных систем разных стран может оказаться интересным, если только страны «владельцы» СБМ позволят оценить насколько «тяжелой» их система окажется по отношению к соседям. Данная статья расширяет и обновляет результаты предыдущих исследований (Лемар, 1988), где были проанализированы 13 СБМ. Две основные причины, мотивирующие это обновление:

1) Некоторые страны изменили свои СБМ с 1988 года, применяя жесткие штрафные санкции в случае претензий;

2) В то время, как более раннее исследование было сфокусировано на страховых компаниях, основой данного исследования является страхователь. Это ииследование оценивает эволюцию средней премии и ее изменчивость, как функцию частоты претензий страхователя.

Все СБМ приведены в Приложении. В разделе 2 представлены инструменты, используемые в анализе: относительный стационарный средний уровень премии, изменение премии в зависимости от частоты претензий. В разделе 3 применяется факторный анализ для обобщения данных и определение индекса прочности для всех систем. Коментарии для некоторых СБМ можно найти в разделе 4.

Все СБМ были смоделированы, предполагая, что число требований для данного страхователя соответствует распределению Пуассона с параметром 2. Все значения от 0 до 2 и были рассмотрены. Во многих странах, средняя частота претензии в типичном портфеля равна или ниже 10%. Это среднее значение было выбрано в качестве ориентира для презентации.

В нескольких странах начальный класс в СБМ зависит от экзогенных переменных, таких как возраст водителя или годовой пробег автомобиля. Все моделирования были проведены новым страхователем, годовой пробег которого менее 15 000 километров на легковом автомобиле, без использования его в бизнесе. Предположения, специфичные для отдельных стран, описаны в приложении.

Инструмент 1. Относительный стационарный средний уровень премии (ОССУ)

Очевидно, что неизбежным следствием реализации СБМ является прогрессирующее снижение наблюдаемого уровня средней премии за счет концентрации полиса в высоких скидочных классах. С исками частота которых в среднем 10% или менее, было бы необходимо наказывать за каждый иск на девять классов для поддержания сбалансированного распределения полисов между классами. Так как, такое суровое наказание кажется коммерчески невозможным, то большинство систем, как правило, понижает СБМ.

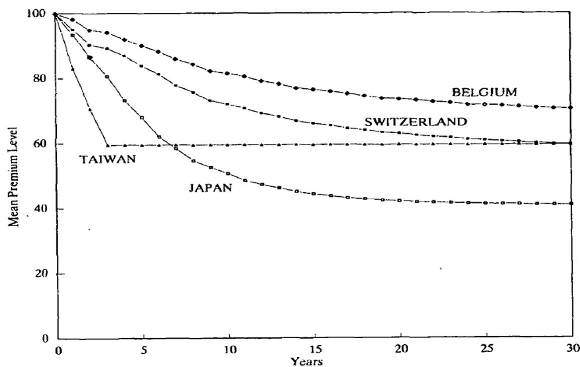

Для всех систем, средний уровень премии страхователей с частотой претензий 10% был смоделирован в течение 30 лет, максимальный срок использования СБМ, принят как стационарный. На рисунке 1 представлена динамика среднего уровня премии для отдельных стран.

Рисунок 1. Эволюция среднего уровня

Для простой системы, как тайваньская, премия резко уменьшается в первые несколько лет, и время, необходимое для улучшения уровня страхователей, чтобы достичь наибольшей скидки, весьма велико. Затем система быстро стабилизируется. Для более «сложных» систем премия уменьшается гораздо более плавно, и устойчивое состояние не достигается, по крайней мере пока не истекут 30 лет.

Учитывая широкое разнообразие систем в мире, стационарные средние уровни являются трудными для сравнения. Таким образом, ОССУ был определен как:

ОССУ=(стационарный средний уровень - минимальный уровень)/(максимальный уровень - минимальный уровень)

Выраженный в процентах индекс определяет относительное положение полиса, когда самая низкая премия устанавливается равной 0, а самая высокая до 100.Низкое значение ОССУ указывает на редкое распределение полисов в классах СБМ. Высокое ОССУ - наоборот. Таблица 1 ранжирует все системы согласно их ОССУ. Топ-3 в этом списке занимают системы только с компонентом «бонус».

Таблица 1. ОССУ для всех систем

| № п/п | Страна | ОССУ, % |

| 1 | Кения | 28,79 |

| 2 | Испания | 25,67 |

| 3 | Малайзия | 21,17 |

| 4 | Финляндия (н) | 16,04 |

| 5 | Швеция | 14,20 |

| 6 | Нидерланды | 11,78 |

| 7 | Великобритания (н) | 11,37 |

| 8 | Тайвань | 9,55 |

| 9 | Финляндия (с) | 8,46 |

| 10 | Гонконг | 8,35 |

| 11 | Тайланд | 8,03 |

| 12 | Великобритания (с) | 7,07 |

| 13 | Португалия | 6,75 |

| 14 | Норвегия (с) | 6,61 |

| 15 | Швейцария (н) | 6,47 |

| 16 | Германия (н) | 5,85 |

| 17 | Япония (н) | 4,63 |

| 18 | Бельгия (н) | 4,05 |

| 19 | Дания | 3,78 |

| 20 | Швейцария (с) | 2,90 |

| 21 | Франция | 2,12 |

| 22 | Норвегия (н) | 2,11 |

| 23 | Бразилия | 1,85 |

| 24 | Корея | 1,37 |

| 25 | Люксембург (н) | 1,36 |

| 26 | Италия (н) | 1,30 |

| 27 | Люксембург (с) | 1,01 |

| 28 | Япония (с) | 0,88 |

| 29 | Бельгия (с) | 0,74 |

| 30 | Италия (с) | 0,01 |

Все СБМ содержат неявное наказание для новых водителей, так как класс доступа премиального уровня существенно выше, чем в среднем стационарный уровень премии. Таблица 2 отображает все системы в соответствии с первой годовой выплатой.

Таблица 2. Доплата за новизну

| № п/п | Страна | Доплата, % |

| 1 | Германия (н) | +212,97 |

| 2 | Норвегия (н) | +195,80 |

| 3 | Дания | +189,50 |

| 4 | Норвегия (с) | +159,13 |

| 5 | Швеция | +158,89 |

| 6 | Нидерланды | +146,29 |

| 7 | Япония (с) | +144,12 |

| 8 | Финляндия (с) | +143,39 |

| 9 | Финляндия (н) | +142,57 |

| 10 | Корея | +135,51 |

| 11 | Гонконг | +122,04 |

| 12 | Япония (н) | +121,76 |

| 13 | Италия (н) | +121,38 |

| 14 | Люксембург (н) | +100,89 |

| 15 | Великобритания (с) | + 98,75 |

| 16 | Швейцария (с) | + 94,10 |

| 17 | Люксембург (с) | + 92,25 |

| 18 | Великобритания (н) | + 84,65 |

| 19 | Франция | + 77,55 |

| 20 | Малайзия | + 76,65 |

| 21 | Кения | + 74,60 |

| 22 | Тайвань | + 68,20 |

| 23 | Швейцария (н) | + 67,88 |

| 24 | Италия (с) | + 64,26 |

| 25 | Бразилия | + 52,33 |

| 26 | Тайланд | + 50,55 |

| 27 | Бельгия (н) | + 41,87 |

| 28 | Бельгия (с) | + 39,26 |

| 29 | Испания | + 28,70 |

| 30 | Португалия | + 26,95 |

Несколько стран в нижней части списка имеют, дополнение к этим неявным увеличениям премиям в связи с отсутствием опыта у водителей. Конечно неявная надбавка для новых водителей не связана с общей жесткостью системы. Эта мера - перекрестное субсидирование между молодыми и опытными водителями.

Инструмент 2. Коэффициент вариации премии застрахованного лица

Страхование заключается в передаче риска от страхователя страховщику (страховой компании). Рейтинг водителя без опыта идеально солидарен во всех системах: изменчивость платежей страхователей равна нулю. Для опытных водителей рейтинг, т.е. персонализированные премии от страхователя, будет меняться из года в год в соответствии с историей претензий. Отношения между страхователями могут оцениваться мерой изменчивости ежегодных премий. Коэффициент вариации (стандартное отклонение, деленное на среднее значение) был выбран, так как это безразмерный параметр. В данном случае нет необходимости конвертации валют.

Актуарный институт Китайской Республики любезно предоставил нам наблюдаемые распределения потерь в масштабах всего рынка, материальный ущерб и телесные повреждения, от несчастных случаев 1987 года по 1989 год. Эти распределения очень хорошо представлены в лог-нормальной модели (Lemaire, 1993). Если предположить, что поступление совокупных претензий подчинено Пуассовскому закону распределения с лог-нормальной степенью тяжести (Bowers, 1986, глава 11), то коэффициент вариации в среднем составляет 6,40. В то время как потери от распределений в других странах, конечно, отличаются от тайваньского опыта, но коэффициент вариации, вероятно, не будет намного отличаться.

Таблица 3 ранжирует все страны в соответствии со значением стационарного коэффициента вариации платежей, для страхователей с частотой подачи исков 0,10. Эти данные делятся на 6,40 в последнем столбце, чтобы указать процент от исходного коэффициента вариации для страхователя. Они показывают, что даже в самых жестких системах, страхователи только предложили смягчить небольшую часть вариационного процесса, 7,18% для новой швейцарской системы, в верхней части списка.

Таблица 3. Коэфиициент вариации премий

| № п/п | Страна | Коэффициент вариации | Сохраненный процент, % |

| 1 | Швейцария (н) | 0,4595 | 7,18 |

| 2 | Норвегия (с) | 0,3900 | 6,09 |

| 3 | Кения | 0,3835 | 5,99 |

| 4 | Финляндия (н) | 0,3834 | 5,99 |

| 5 | Швеция | 0,3769 | 5,89 |

| 6 | Нидерланды | 0,3523 | 5,50 |

| 7 | Япония (н) | 0,3283 | 5,13 |

| 8 | Тайвань | 0,3162 | 4,94 |

| 9 | Малайзия | 0,3075 | 4,80 |

| 10 | Дания | 0,3017 | 4,71 |

| 11 | Швейцария (с) | 0,2700 | 4,21 |

| 12 | Финляндия (с) | 0,2570 | 4,02 |

| 13 | Германия (н) | 0,2536 | 3,96 |

| 14 | Гонконг | 0,2518 | 3,93 |

| 15 | Великобритания (с) | 0,2419 | 3,78 |

| 16 | Люксембург (н) | 0,2147 | 3,35 |

| 17 | Бельгия (н) | 0,2128 | 3,32 |

| 18 | Франция | 0,2049 | 3,20 |

| 19 | Норвегия (н) | 0,2049 | 3,20 |

| 20 | Португалия | 0,1956 | 3,06 |

| 21 | Тайланд | 0,1925 | 3,01 |

| 22 | Испания | 0,1533 | 2,40 |

| 23 | Корея | 0,1271 | 1,99 |

| 24 | Япония (с) | 0,1261 | 1,97 |

| 25 | Великобритания (н) | 0,1260 | 1,97 |

| 26 | Люксембург (с) | 0,1075 | 1,68 |

| 27 | Италия (н) | 0,0934 | 1,46 |

| 28 | Бельгия (с) | 0,0586 | 0,92 |

| 29 | Бразилия | 0,0304 | 0,48 |

| 30 | Италия (с) | 0,0046 | 0,07 |

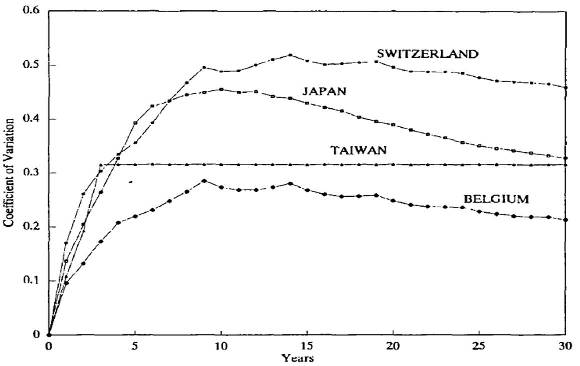

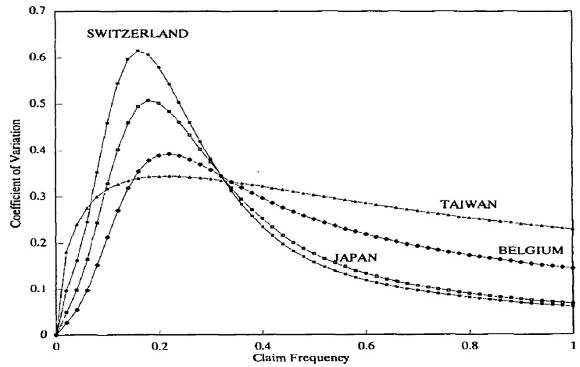

На рисунке 2 показано изменение коэффициента вариации во времени, для лучшего ориентирования страховатлея в рассматриваемых системах. Как правило, коэффициент вариации начинается с нуля в течение первого года страхования, и увеличивается в последствии для "лучших" страхователей. На рисунке 3 показан коэффициент вариации, как функция зависящая от частоты исков.

Рисунок 2. Эволюция коэффициента вариации

Рисунок 3. Коэффициент вариации

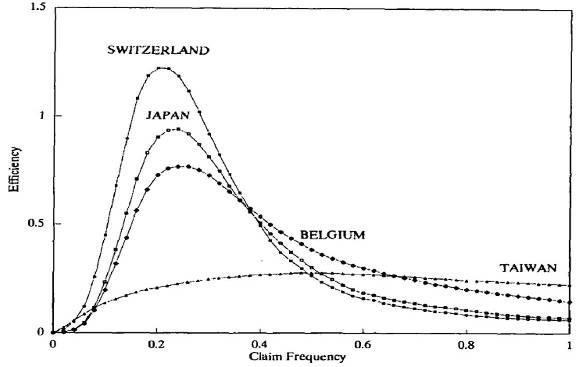

Инструмент 3. Эффективность бонус-малус систем

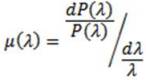

Рассмотрим два полиса, один с исковой частотой 0,10, другой - с 0,11. В течение длительного периода времени, второй водитель должен платить на 10% больше премий, чем первый. СБМ с этим свойством называется совершенно эффективной. На практике, однако, средний рост страховых премий в большинстве случаев значительно ниже, чем 10%. Если увеличение, скажем, 2% вместо 10%, эффективность системы составляет 20%. Обозначим P( ) как среднее значение стационарной премии с частотой

) как среднее значение стационарной премии с частотой  , тогда эффективность СБМ

, тогда эффективность СБМ  определяется как:

определяется как:

Это эластичность среднего значения стационарной премии по отношению к частоте: относительное увеличение премии, деленное на относительное увеличение частоты. Оно измеряет отклик системы к изменению частоты претензий. Эта концепция была впервые введена в актуарной науке Лойма Ранта (1972).

В идеале, эффективность должна быть близка к 1 для наиболее распространенных значений  . Таблица 4 показывает эффективность всех систем для страхователя с частотой исков 0,10.

. Таблица 4 показывает эффективность всех систем для страхователя с частотой исков 0,10.

Таблица 4. Эффективность

| № п/п | Страна | Эффективность |

| 1 | Швейцария (н) | 0,449 |

| 2 | Финляндия (н) | 0,403 |

| 3 | Швеция | 0,298 |

| 4 | Нидеоланды | 0,275 |

| 5 | Норвегия (с) | 0,263 |

| 6 | Германия (н) | 0,257 |

| 7 | Кения | 0,237 |

| 8 | Япония (н) | 0,232 |

| 9 | Швейцария (с) | 0,208 |

| 10 | Франция | 0,200 |

| 11 | Бельгия (н) | 0,195 |

| 12 | Финляндия (с) | 0,194 |

| 13 | Люксембург (н) | 0,183 |

| 14 | Малайзия | 0,165 |

| 15 | Дания | 0,165 |

| 16 | Тайвань | 0,136 |

| 17 | Гонконг | 0,133 |

| 18 | Великобритания (с) | 0,129 |

| 19 | Норвегия (н) | 0,127 |

| 20 | Португалия | 0,111 |

| 21 | Тайланд | 0,081 |

| 22 | Испания | 0,079 |

| 23 | Корея | 0,078 |

| 24 | Италия (н) | 0,063 |

| 25 | Люксембург (с) | 0,058 |

| 26 | Япония (с) | 0,052 |

| 27 | Великобритания (н) | 0,051 |

| 28 | Бельгия (с) | 0,024 |

| 29 | Бразилия | 0,011 |

| 30 | Италия (с) | 0,001 |

В верхней части списка находятся страны (Швейцария, Финляндия, Нидерланды и Бельгия), которые недавно изменили свои СБМ, приняв жесткие правила перехода. На рисунке 4 показана эффективность выбранных систем в зависимости от  .

.

Рисунок 4. Эффективность

Инструмент 4. Среднее оптимальное удержание

Известный побочный эффект СБМ является «жажда бонуса». То есть, тенденция такова, что страхователь сам оплачивает мелкие претензии и не сообщает о них страховщику, для того, чтобы избежать в будущем увеличения премии. В тяжелых СБМ будет, естественно, большая «жажда бонуса».

Оптимальную жажду бонуса, связанную с каждой СБМ можно рассчитать, используя алгоритм, основанный на динамическом программировании (Лемар, 1985, глава 18). Для каждого класса системы, алгоритм вычисляет оптимальный уровень удержания; уровни, при которых страхователю выгодне не сообщать о претензии. Для расчетов потребуются следующие данные:

Таблица 5. Оптимальное среднее удержание

| № п/п | Страна | Базовая величина | Средняя премия, % |

| 1 | Тайвань | 10,879 | 315,92 |

| 2 | Кения | 6,959 | 202,08 |

| 3 | Финляндия (н) | 6,882 | 199,84 |

| 4 | Норвегия (с) | 6,641 | 192,85 |

| 5 | Швейцария (н) | 6,406 | 186,03 |

| 6 | Швеция | 5,873 | 170,26 |

| 7 | Нидерланды | 5,799 | 168,40 |

| 8 | Германия (н) | 5,451 | 158,29 |

| 9 | Малайзия | 5,032 | 146,12 |

| 10 | Финляндия (с) | 4,915 | 142,74 |

| 11 | Португалия | 4,815 | 139,83 |

| 12 | Дания | 4,431 | 128,58 |

| 13 | Гонконг | 3,823 | 111,01 |

| 14 | Великобритания (с) | 3,818 | 110,88 |

| 15 | Швейцария (с) | 3,749 | 108,87 |

| 16 | Норвегия (н) | 3,300 | 95,83 |

| 17 | Бельгия (н) | 3,001 | 87,14 |

| 18 | Люксембург (н) | 2,886 | 83,81 |

| 19 | Япония (н) | 2,791 | 81,04 |

| 20 | Тайланд | 2,624 | 76,20 |

| 21 | Франция | 2,524 | 73,28 |

| 22 | Испания | 2,384 | 69,21 |

| 23 | Корея | 2,145 | 62,28 |

| 24 | Люксембург (с) | 1,442 | 41,87 |

| 25 | Великобритания (н) | 1,393 | 40,45 |

| 26 | Бельгия (с) | 1,286 | 37,34 |

| 27 | Италия (н) | 1,181 | 34,28 |

| 28 | Япония (с) | 0,712 | 20,68 |

| 29 | Бразилия | 0,370 | 10,74 |

| 30 | Италия (с) | 0,019 | 0,55 |

Все четыре инструмента, рассмотренные в предыдущем разделе, можно использовать для оценки «мягкости» или «жесткости» СБМ. Система, которая предусматривает наказание претензий сильно будет проявлять высокий, коэффициент вариации премий, эффективность и оптимальное удержание. Эти четыре инструмента, представлены в таблицах 1, 3, 4 и 5 для нового страховатлея, которые, однако, очень положительно коррелируемы, как показано в таблице 6.

Таблица 6. Корреляция между четырьмя инструментами сравнения

| ОССУ | Коэффициент вариации | Эффективность | Среднее удержание | |

| ОССУ | 1 | 0,4748 | 0,3167 | 0,4813 |

| Коэффициент вариации | 1 | 0,9009 | 0,8378 | |

| Эффективность | 1 | 0,6853 | ||

| Среднее удержание | 1 |

Главные компоненты анализа были использованы для обобщения этих данных. Первый основной компонент, или фактор, объясняет 72,60% от общей дисперсии, второй - 18,71%. Корреляция между первыми двумя факторами и четыре переменные указанные в таблице 7.

Таблица 7. Корреляция между переменными и факторами

| Фактор 1 | Фактор 2 | |

| ОССУ | 0,6155 | -0,7777 |

| Коэффициент вариации | 0,9673 | -0,1591 |

| Эффективность | 0,8837 | -0,3428 |

| Среднее удержание | 0,8993 | -0,0243 |

Первый главный компонент в значительной степени коррелирует с эффективностью, средним удержанием и коэффициентом вариации. И в меньшей степени коррелирует с ОССУ. Он может быть использован в качестве меры прочности СБМ, с коэффициентом вариации лучшей альтернативой переменной для этого индекса. Стандартизированный фактор расчетов всех 30 систем представлен в таблице 8. Системы расположениы в соответствии с "жесткостью". Очевидно, что этот рейтинг не подразумевает какого-либо суждения о качестве систем. "Жесткий" не следует рассматривать как синоним "хорошего" (или «плохого»). Кроме того, рейтинг, возможно, был бы несколько иной, если бы была выбрана другая частота.

Таблица 8. Первый факторный расчет для всех систем

| № п/п | Страна | Значение |

| 1 | Швейцария (н) | 1,7917 |

| 2 | Финляндия (н) | 1,7794 |

| 3 | Кения | 1,6942 |

| 4 | Швеция | 1,2791 |

| 5 | Тайвань | 1,1585 |

| 6 | Норвегия (с) | 1,0974 |

| 7 | Нидерланды | 1,0610 |

| 8 | Малайзия | 0,7948 |

| 9 | Германия (н) | 0,5044 |

| 10 | Финляндия (с) | 0,3427 |

| 11 | Япония (н) | 0,2710 |

| 12 | Дания | 0,1912 |

| 13 | Швейцария (с) | 0,1060 |

| 14 | Гонконг | 0,0100 |

| 15 | Великобритания (с) | -0,0683 |

| 16 | Испания | -0,1116 |

| 17 | Португалия | -0,1339 |

| 18 | Бельгия (н) | -0,1604 |

| 19 | Люксембург (н) | -0,2831 |

| 20 | Франция | -0,2886 |

| 21 | Норвегия (н) | -0,3934 |

| 22 | Тайланд | -0,4754 |

| 23 | Великобритания (н) | -0,8170 |

| 24 | Корея | -0,9310 |

| 25 | Люксембург (с) | -1,1475 |

| 26 | Италия (н) | -1,2003 |

| 27 | Япония (с) | -1,2102 |

| 28 | Бельгия (с) | -1,4146 |

| 29 | Бразилия | -1,6210 |

| 30 | Италия (с) | -1,8248 |

Фактор оценки вычисляется по формуле:

Оценка=0,26255*((Эффективность - 0,16193)/0,10769) +0,26719*((Среднее удержание - 3784,37)/2382,47) +0,28739*((Коэффициент вариации - 0,223087)/0,11398) +0,18086*((ОССУ - 7,4757)/7,2557)

Из таблицы 7 и вышерасположенной формулы, очевидно, что ОССУ посредственный инструмент для оценки прочности. Вероятно, это связано с тем, что этот инструмен сильно зависит от премии за высший класс, класс, который является малонаселенным для сложных систем. Альтернативные определения ОССУ могут устранить влияние низких классов, за счет некоторого произвола. Это, скорее всего, приведет к более высоким рейтингам систем.

Важным замечанием является то, что коэффициент вариации расположен очень близко к первому основному компоненту, используемому в качестве меры прочности СБМ, так как корреляция между ними состовляет 0,9673. Вычисление значения индекса прочности требует вычисления значений, принимаемых четырьмя инструментами, и их средневзвешенной оценки.

Проведя анализ таблицы 8, можно сделать вывод, что второе поколение СБМ существенно отличается от своих предшественников. За исключением Норвегии, все страны, которые изменили свои системы стали гораздо жестче. Швейцария прыжки с 13-ого до 1-го ранга, Финляндия с 10-го на 2-й, Япония с 27 по 11 и т.д.

Бельгийская СБМ.

Старая бельгийской системы, 1971 года, является примером проблемм, с которыми сталкиваются страховщики, используя мягкую СБМ: сильная кластеризация страхователей в области классов с высокой скидкой. В связи с тем, что наказание за первую претензию составляет повышение уровня премии на два класса, система предназначена для исков, средняя частота которых составляет 1/3. Новая система была реализована в 1992 году. В ней реализовано наказание за первые претензии на 4 класса.

Новая система обладает специальными правилами, позволяющими страхователю вернуться в малус-классы в течение 4 безисковых периодов. Такая СБМ представляет собой немарковский процесс, так как в ней храниться информация о страхователе в течение трех лет. Изучение СБМ показало, что дальние классы делятся каждый на четыре субкласса (Лемар, 1985, глава 17). В таблице 9 представлена новая бельгийская система.

Таблица 9. Бельгийская СБМ

| Уровень | Оптимальное удержание, % | Уровень | Оптимальное удержание, % |

| 0 | 38,41 | 17.1 | 252,17 |

| 1 | 56,50 | 17.2 | 296,85 |

| 2 | 76,59 | 17.3 | 360,03 |

| 3 | 98,26 | 18.0 | 288,16 |

| 4 | 117,80 | 18.1 | 326,98 |

| 5 | 137,34 | 18.2 | 382,01 |

| 6 | 156,05 | 18.3 | 457,52 |

| 7 | 174,03 | 19.0 | 257,56 |

| 8 | 190,40 | 19.1 | 304,64 |

| 9 | 208,83 | 19.2 | 369,69 |

| 10 | 224,98 | 19.3 | 457,52 |

| 11 | 239,38 | 20.0 | 228,29 |

| 12 | 254,56 | 20.1 | 283,74 |

| 13 | 273,65 | 20.1 | 369,28 |

| 14 | 285,46 | 21.0 | 196,03 |

| 15 | 269,02 | 21.1 | 260,11 |

| 16 | 254,05 | 22 | 147,31 |

| 16.3 | 305,99 |

Воздействие сильных правил перехода проявляется в общем рейтинге. Бельгия передвинулась с 28 на 18-е место. Тем не менее, новая система до сих пор имеет слегка отрицательный балл по первому фактору. Новая СБМ должен быть классифицирована как «средняя».

Японская СБМ.

До апреля 1993 года, японские страховщики использовали СБМ, которая была уникальной в мире, в том смысле, что любые претензии связанные с причинением телесных травм штрафовались как две претензии материального ущерба. Эта система была очень мягкой, занимая 27 место в списке "жесткости". После того, как страхователь достиг самого высокого класса скидки, его первая претензия не наказывалась, т.е. премия уровня не менялась. Даже две претензии в течение одного года всего лишь поднимали уровень премии от 40 до 45. Эффективность была чрезвычайно высока для претензий частотой около 0,33. Старая японская СБМ была редким примером "сверх-эффективной" системы, при определенных значениях  .

.

Таблица 10. Японская СБМ

| Уровень | Оптимальное удержание, % (старая система) | Стационарная вероятность (старая система) | Оптимальное удержание, % (новая система) | Стационарная вероятность (новая система) |

| 1 | 5,80 | 0,7409 | 20,13 | 0,6095 |

| 2 | 16,13 | 0,0794 | 39,65 | 0,0608 |

| 3 | 34,95 | 0,0879 | 68,36 | 0,0714 |

| 4 | 64,33 | 0,0333 | 113,84 | 0,0865 |

| 5 | 107,37 | 0,0283 | 169,00 | 0,0382 |

| 6 | 159,73 | 0,0116 | 230,80 | 0,0306 |

| 7 | 216,07 | 0,0084 | 294,55 | 0,0317 |

| 8 | 265,54 | 0,0040 | 350,40 | 0,0205 |

| 9 | 309,07 | 0,0028 | 399,33 | 0,0114 |

| 10 | 347,46 | 0,0014 | 437,20 | 0,0103 |

| 11 | 380,76 | 0,0009 | 474,27 | 0,0085 |

| 12 | 409,51 | 0,0005 | 496,78 | 0,0067 |

| 13 | 423,46 | 0,0003 | 508,49 | 0,0042 |

| 14 | 427,26 | 0,0002 | 383,44 | 0,0030 |

| 15 | 281,77 | 0,0001 | 252,43 | 0,0024 |

| 16 | 137,39 | 0,0001 | 123,02 | 0,0016 |

| Среднее | 20,68 | 81,04 |

Швейцарская СБМ.

В январе 1990 года, швейцарские страховщики изменили свою СБМ, сохраняя все ее бывшие характеристики, кроме добавления кровня за каждую претензию. Это сделало швейцарскую систему самой жесткой системой в мире. Решение для обеспечения сильной СБМ, вероятно, зависит от того, что швейцарским страховщикам, разрешено иметь только одну классификацию априорно переменной (объем цилиндров двигателя, с более чем 70% в одном классе), а также франшизы для молодых водителей.

Таблица 11. Швейцарская СБМ

| Уровень | Оптимальное удержание, % (старая система) | Стационарная вероятность (старая система) | Оптимальное удержание, % (новая система) | Стационарная вероятность (новая система) |

| 0 | 68,87 | 0,6512 | 98,12 | 0,5396 |

| 1 | 104,07 | 0,0648 | 136,14 | 0,0489 |

| 2 | 135,67 | 0,0781 | 170,16 | 0,0535 |

| 3 | 164,42 | 0,0972 | 200,87 | 0,0700 |

| 4 | 190,84 | 0,0250 | 235,40 | 0,1084 |

| 5 | 223,00 | 0,0220 | 273,13 | 0,0255 |

| 6 | 259,94 | 0,0224 | 314,14 | 0,0230 |

| 7 | 300,96 | 0,0156 | 358,08 | 0,0207 |

| 8 | 346,17 | 0,0054 | 404,68 | 0,0264 |

| 9 | 386,78 | 0,0045 | 446,43 | 0,0314 |

| 10 | 423,44 | 0,0047 | 490,69 | 0,0079 |

| 11 | 464,83 | 0,0039 | 537,17 | 0,0064 |

| 12 | 510,23 | 0,0009 | 585,85 | 0,0060 |

| 13 | 558,85 | 0,0010 | 636,41 | 0,0090 |

| 14 | 610,66 | 0,0013 | 681,26 | 0,0100 |

| 15 | 656,67 | 0,0008 | 716,85 | 0,0023 |

| 16 | 688,55 | 0,0002 | 750,10 | 0,0020 |

| 17 | 719,47 | 0,0003 | 778,53 | 0,0022 |

| 18 | 746,42 | 0,0003 | 629,71 | 0,0028 |

| 19 | 565,56 | 0,0002 | 476,50 | 0,0023 |

| 20 | 381,43 | 0,0001 | 321,01 | 0,0009 |

| 21 | 189,38 | 0,0001 | 159,38 | 0,0009 |

| Среднее | 108,87 | 186,03 |

Тайваньская СБМ.

Тайвань принял простую систему. Ее уникальной характеристикой является то, что все скидки устраняются после одной претензии. В результате по рейтингам оптимального удержания Тайваньская система занимает первое место.

Таблица 12. Тайваньская СБМ

| Уровень | Оптимальное удержание, % | Стационарная вероятность |

| 1 | 339,72 | 0,7403 |

| 2 | 339,72 | 0,0782 |

| 3 | 223,63 | 0,0862 |

| 4 | 195,00 | 0,0000 |

| 5 | 195,00 | 0,0906 |

| 6 | 195,00 | 0,0046 |

| 7 | 195,00 | 0,0001 |

| 8 | 195,00 | 0,0000 |

| 9 | 195,00 | 0,0000 |

| Среднее | 315,92 |

Другим следствием строгих правил перехода является высокая изменчивость премии для страхователей с низкой частотой претензий, которые составляют большинство (см. рис. 3).

По всем другим инструментам сравнения, Тайвань занимает среднее место в рейтинге.

1. Bowers N., Hickman J., Gerber H., Jones D. and Nesbitt C. (1986) "Actuarial Mathematics". Society of Actuaries, Schaumburg, Illinois.

2. Lemaire J. (1985) "Automobile Insurance: Actuarial Models". Kluwer, Boston.

3. Lemaire J. (1988a) "A comparative analysis of most European and Japanese Bonus-malus system". J. of Risk and Insurance LV, 660-681.

4. Lemaire J. (1988b) "Construction of the New Belgian Motor Third Party Tariff Structure". ASTIN Bulletin 18, 99-112.

5. Lemaire J. (1993) "Selecting a Fitting Distribution for Teiwanese Automobile Losses". Unpublished manuscript.

6. Loimaranta K. (1972) "Some Asymptotic Properties of Bonus System". ASTIN Bulletin 6. 233-245.

7. Neuhaus W. (1988) "A Bonus-malus system in automobile insurance". Insurance: Mathematics&Economics 7. 103-112.

Описание всех бонус-малус систем

В этом приложении приводится краткое описание всех СБМ поранализированных в данной работе. Для каждой СБМ представлено число классов, все премии уровня и краткое описание правил перехода: без иска за год класс снижается, и наоборот - повышается. Специальные правила и предположения упоминаются. Идеально точное описание всех потребует полного представления таблиц переходов, и требует большего количества страниц.

1 - Бельгия. Старая ситема (1971)

2 - Бельгия. Новая ситема (1992)

3 - Бразилия

4 - Дания

5 - Финляндия. Старая система

6 - Финляндия. Новая система

7 - Франция

8 - Германия. Старая система

9 - Германия. Новая система

10 - Гонконг

11 - Италия. Старая система

12 - Италия. Новая система

13 - Япония. Старая система (1984)

14 - Япония. Новая система (1993)

15 - Кения

16 - Корея

17 - Люксембург. Старая система

18 - Люксембург. Новая система

19 - Малайзия-Сингапур

20 - Нидерланды (1981)

21 - Норвегия. Старая система

22 - Норвегия. Новая система

23 - Португалия

24 - Испания

25 - Швеция

26 - Швейцария. Старая система

27 - Швейцария. Новая система (1990)

28 - Тайвань

29 - Тайланд

30 - Великобритания (типичная СБМ)

JEAN LEMAIRE AND HONGMIN Zl

Department of Insurance and Risk Management,

Wharton School University of Pennsylvania,

3641 Locust Walk, Philadelphia, PA 19104-6218, U.S.A.