Многоуровневая модель финансового прогнозирования деятельности предприятия

Авторы: Дранко О.И., Кислицина Ю.Ю.

Источник: Дранко О.И., Кислицина Ю.Ю. Многоуровневая модель финансового прогнозирования деятельности предприятия, cyberleninka.ru

Авторы: Дранко О.И., Кислицина Ю.Ю.

Источник: Дранко О.И., Кислицина Ю.Ю. Многоуровневая модель финансового прогнозирования деятельности предприятия, cyberleninka.ru

В последние годы Россия живет в условиях перехода к рыночным взаимоотношениям, изменений на товарных рынках, финансовых рынках. Многие промышленные предприятия нашей страны оказались в непростой финансовой ситуации. В этих условиях управление финансами оказывается важнейшей составляющей деятельности предприятия. Каждому предприятию необходимо просчитывать свои действия. Чрезвычайно важно не только отслеживать финансовую ситуацию на сегодня, но и понимать что будет завтра; наряду с этим важно уметь отвечать на вопрос: «А что будет, если..?»

Ответы на эти вопросы могут быть получены при помощи имитационных моделей финансового прогнозирования. В условиях ожесточившейся конкуренции все больше и больше предприятий и компаний обращают свой взор в сторону наукоемких методов борьбы с конкурентами, в числе которых финансовое прогнозирование является, пожалуй, одним из важных, но пока не получившим широкого применения в России.

В данной работе рассматривается имитационная модель финансового прогнозирования, позволяющая формировать прогноз финансовой отчетности и анализировать последствия принятия управленческих решений.

Исходными данными для моделирования являются основные финансовые документы предприятия (баланс, отчет о финансовых результатах), а также статистическая отчетность за последние п периодов.

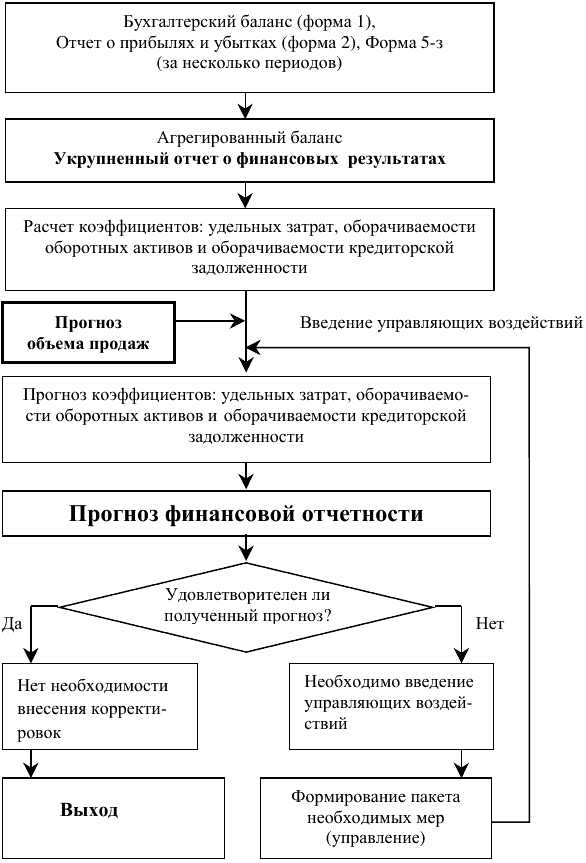

В общем виде логика модели может быть представлена в виде следующей блок-схемы:

Возможно построение комплекса иерархических моделей различной глубины. Рассмотрим логику модели более подробно на примере модели минимальной сложности, которая включает в себя 15 показателей.

Используемые сокращения:

Т - продолжительность отчетного периода в днях;

ОП - объем продаж;

А - активы предприятия;

ВА - внеоборотные активы;

ОА - оборотные активы;

П - пассивы;

СК - собственный капитал;

З - займы;

КЗ - кредиторская задолженность;

уд_з - удельные затраты;

к_ОА - коэффициент оборачиваемости оборотных активов;

к_КЗ - коэффициент оборачиваемости кредиторской задолженности;

кн - ставка налогообложения;

НП - нераспределенная прибыль;

ПДФ - потребность в дополнительном финансировании.

Величины в прогнозируемом периоде помечены верхним индексом "р"

Так, пусть имеется необходимая отчетность за последние n периодов. Необходимо получить прогноз финансовой отчетности предприятия, полагая, что оно намерено увеличить объем продаж до ОПР. ОП является экзогенной переменной - его значение определяется вне модели (исходя из существующих тенденций развития предприятия, основываясь на маркетинговых исследованиях, экспертных оценках и т.д.). При этом предполагается сохранение сложившихся хозяйственно-экономических тенденций развития предприятия.

Основное балансовое уравнение предприятия (активы равны пассивам) имеет вид ВА + ОА = СК + З + К.

Это соотношение является своего рода инвариантом финансовой отчетности и остается верным для любого момента времени.

Введем теперь коэффициенты, связывающие объем продаж и себестоимость реализованной продукции, оборотные активы, кредиторскую задолженность, - коэффициенты прогнозирования:

уд_з = С / ОП, к_ал = (ОА / ОП) * Т, к_кз = (КЗ / ОП) * Т.

Данные переменные имеют простой содержательный смысл, понятны как экономистам-теоретикам, так и экономистам-практикам: значение коэффициента оборачиваемости оборотных активов соответствует среднему времени операционно-технологического цикла, т.е. времени от покупки сырья и материалов до оплаты готовой продукции; значение коэффициента оборачиваемости кредиторской задолженности - среднему времени задержки оплаты кредиторской задолженности. Кроме того, в терминах удельных затрат и сроков оборачиваемости можно формулировать целевые установки для предприятия, то есть подходить к формированию, а затем и принятию решений. Именно поэтому модель строится на базе этих переменных.

Определим прогнозные значения статей финансовой отчетности в следующем периоде, используя прогнозное значение объема продаж ОПР.

Анализ зависимости коэффициентов прогнозирования от времени для многих предприятий показывает, что с приемлемой точностью она может быть описана линейным временным трендом вида к_пр= а + Ь* I.

По исходным данным (к_пр V1), ..., (к_пр п,{1') оцениваем значения параметров а и Ь методом наименьших квадратов. Полученное уравнение регрессии может быть использовано для получения прогноза значения коэффициента прогнозирования в (п+1) периоде: к_прр = а + Ь* tп +1.

Произведя необходимые вычисления, получаем прогноз значения удельных затрат, оборачиваемости оборотных активов и оборачиваемости кредиторской задолженности в (п+1) периоде: уд_зр, к_ОА р,

1 р

к_Кз.

Прогноз значений себестоимости, оборотных активов, кредиторской задолженности есть

Ср = (уд _зр* ОП р)/ Т,

ОАр = (к_ОАр * ОПр)/ Т,

КЗр = (к_КзР. * ОПр)/ Т.

На данном этапе предполагаем, что изменение ОП не требует увеличения внеоборотных активов, так что можно считать ВАр = ВАп.

Это предположение оказывается верным для большинства российских предприятий, т.к. ситуация неполной загрузки мощностей является для них весьма типичной; если же это не так, на этапе управления возможно введение соответствующих корректировок.

Полагая, что новых заимствований в прогнозном периоде не будет, имеем Зр = Зп.

Прогнозируемая нераспределенная прибыль есть НП = (ОПр- Ср) * (1 - кн).

Значение собственного капитала в прогнозируемом периоде будет СК = СКП + НП".

Тогда,

Ар = ВАр + ОАр,

П = СКр + КЗр + зр.

Таким образом, определены прогнозные значения статей финансовой отчетности.

Основное балансовое уравнение предприятия (А = П) должно оставаться верным и для прогнозного периода. Но возможна ситуация, когда активы и пассивы предприятия оказываются несбалансированными. Разность между активами и пассивами предприятия называется Потребностью в дополнительном финансировании:

ПДФр = Ар - П7.

Потребность в дополнительном финансировании выступает в качестве критерия достижимости заданного желаемого уровня объема продаж. Если Ар< = Пр, то план по заданному объему продаж оказывается реализуем. Но, как правило, рост оборотных активов, обусловленный ростом объема продаж, оказывается неподкрепленным в достаточном объеме источниками финансирования, что делает план по выпуску желаемого объема продаж нереализуемым. Поэтому возникает потребность в дополнительном финансировании оборотных средств: ПДФР > 0. Следовательно, необходимо выработать финансовые и управленческие решения, исполнение которых привело бы к балансировке активов и пассивов при достижении желаемого объема продаж. На данном этапе у предприятия существуют следующие возможности:

1) задействовать внешние источники финансирования - использование кредитов или эмиссия акций;

2) задействовать внутренние резервы предприятия путем внутренних изменений на предприятии:

а) сокращение удельных затрат,

б) ускорение операционно-технологического цикла.

В рамках данной модели эти изменения описываются уменьшением коэффициента удельных затрат и уменьшением коэффициента оборачиваемости оборотных активов соответственно.

За счет сокращения удельных затрат увеличивается нераспределенная прибыль, т.е. появляется дополнительный источник финансирования; за счет ускорения операционно-технологического цикла уменьшается потребность в оборотном капитале. (На практике именно сокращение сроков оборачиваемости оборотных активов является важнейшим фактором высвобождения финансовых средств.)

В качестве возможности балансировки активов и пассивов может рассматриваться и такая «нехорошая», но широко распространенная в нынешней российской действительности мера, как задержка платежей, т.е. по сути, неплатежи. В рамках данной модели задержка платежей описывается увеличением коэффициента оборачиваемости кредиторской задолженности.

Таким образом, все эти изменения можно рассматривать как внутренние инвестиции.

В рамках данной модели можно получить количественную оценку «внутренних резервов» предприятия путем введения управления. Для каждого коэффициента прогнозирования кпрогн, где к прогн = уд_з; к_ОА; к_кз, возможно введение корректирующих (управляющих) воздействий:

к прогн = к прогн р + и_ к прогн,

скорректированное значение коэффициента прогнозирования будет равно сумме исходного прогнозного значения и экспертной оценки возможного изменения коэффициента прогнозирования. Тогда будет скорректировано значение соответствующих статей баланса и отчета о прибылях и убытках. Таким образом, получаем новый скорректированный прогноз, учитывающий введение управляющих воздействий.

На этапе введения управления целесообразно использовать модель 2-го уровня (она содержит около 80 показателей), которая позволяет провести более тщательный анализ. В ней, в частности, вместо агрегированного коэффициента удельных затрат используется группа коэффициентов: удельные материальные затраты, удельные затраты по оплате труда, по социальному обеспечению, по налогам, по амортизации; вместо агрегированного коэффициента оборачиваемости оборотных активов - следующая группа коэффициентов: оборачиваемость сырья и материалов, оборачиваемость незавершенного производства, оборачиваемость готовой продукции, оборачиваемость НДС, оборачиваемость дебиторской задолженности, оборачиваемость денежных средств; вместо агрегированного коэффициента оборачиваемости кредиторской задолженности - оборачиваемость кредиторской задолженности перед поставщиками и подрядчиками, оборачиваемость кредиторской задолженности по оплате труда, оборачиваемость кредиторской задолженности по социальному обеспечению, оборачиваемость кредиторской задолженности перед бюджетом.

Для выработки необходимых финансовых и управленческих решений мер целесообразно рассмотреть ряд возможных сценариев:

1. Сокращение затрат - Уменьшение коэффициентов удельных затрат.

2. Ускорение оборачиваемости оборотных активов - Уменьшение оборачиваемости оборотных активов (как правило, самый хороший способ, если, конечно, он реализуем на практике).

3. Задержка платежей (Неплатежи) - Увеличение оборачиваемости текущих пассивов (вынужденный способ).

4. Высвобождение внеоборотных активов, привлечение кредитов и собственного капитала - Корректировка соответствующих статей.

5. Смешанный сценарий

В каждом из этих сценариев предлагается воздействовать на конкретную группу показателей и/или статей. Таким образом, рассмотрев различные варианты управления, можно выбрать воздействия, наиболее действенные на данном конкретном предприятии.

В рамках модели можно не только получить количественную оценку «внутренних резервов» предприятия путем введения управляющих воздействий, но и определить приоритетные направления внутренних изменений. Это можно сделать при помощи анализа чувствительности. Под анализом чувствительности понимается следующее: последовательно исследуется влияние единичного изменения значения каждого коэффициента прогнозирования (удельные затраты, коэффициенты оборачиваемости оборотных активов и кредиторской задолженности) на Потребность в дополнительном финансировании. В результате такого анализа можно выбрать наиболее значимые коэффициенты (изменения которых приводят к наибольшему по абсолютной величине уменьшению ПДФ).

Таким образом, пользователь модели может определить те коэффициенты, на которые наиболее целесообразно воздействовать для получения наилучших результатов на данном конкретном предприятии.

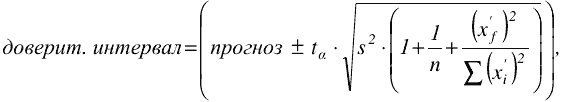

В литературе в основном описаны подходы, предполагающие точечную (детерминистическую) оценку показателей без оценки их достоверности. Но в случае прогнозирования экономических показателей важно не столько собственно прогнозное значение, сколько некий доверительный интервал, в который с заданной вероятностью попадает значение этого показателя. Рассмотрим интервальное оценивание прогноза.

Для коэффициентов прогнозирования и тех статей, прогнозы которых строились на базе линейной регрессии, доверительный интервал для индивидуальных значений строился по стандартной технологии:

где ^а - статистика Стьюдента, 5 - стандартное отклонение, х1 ’ - отклонение каждого значения х1 среднего, х/ - отклонение значения х, используемого для прогнозирования, от среднего, п - число периодов. Для оценки интервалов для остальных статей использовались формулы для определения погрешностей в косвенных измерениях.

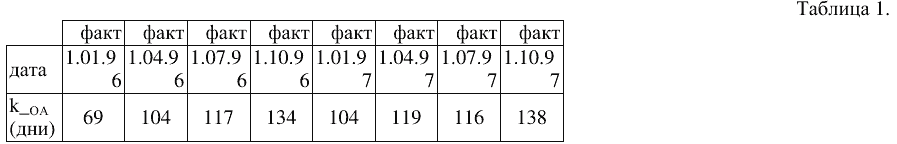

Рассмотрим это на примере реально действующего предприятия - машиностроительного завода. В таблице 1 приведена динамика изменения коэффициента оборачиваемости оборотных активов.

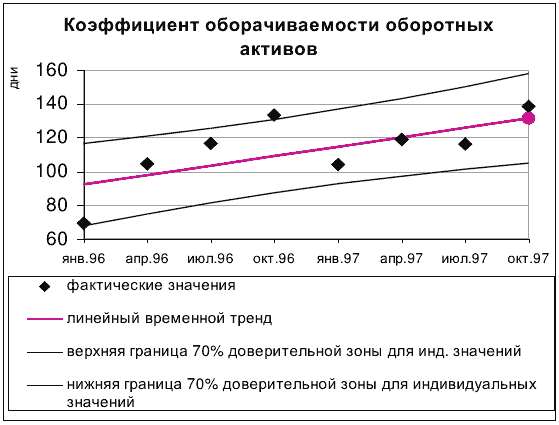

Результаты, полученные при ретроспективном анализе, представлены на графике (прогноз строился на основе данных п - 1 периода, и затем полученные прогнозные значения сравнивались с фактическими значениями п-го периода). На нем приведена фактическая динамика изменения коэффициента оборачиваемости оборотных активов, полученный линейный временной тренд, которым в рамках модели описывается зависимость данного коэффициента от времени и 70% доверительная зона для индивидуальных предсказанных значений коэффициента.

Как видно из графика, вне доверительной зоны лежит одно фактическое значение коэффициента. В рамках данной модели получено прогнозное значение изменения коэффициента оборачиваемости оборотных активов в III квартале 1997 года, равное 132 дням, фактическое же значение коэффициента - 138 дней. То есть относительное отклонение прогнозного значения от фактического составило 4%. При этом с 70% вероятностью значение коэффициента оборачиваемости оборотных активов в III кв. 1997 года лежит в диапазоне от 105 до 158 дней.

При формальном оценивании доверительные интервалы получаются достаточно широкими (± 10^20%). При неформальном, качественном осмысливании результатов прогноза, по опыту практического консультирования, фактически наблюдаемые отклонения прогнозных показателей выглядят незначительным, и предлагаемый способ прогнозирования вполне применим для рассмотрения рабочих сценариев.

Полезность и ценность любой модели определяется не только стройностью теории, полученными в результате анализа качественными выводами, но и адекватностью модели реальности, возможностью и целесообразностью ее практического применения. Поэтому важно понять, насколько хорошо модель описывает действительность, насколько точным получается прогноз финансовой отчетности, каковы границы применимости моделей. В данных исследованиях оценка точности производилась путем ретроспективного анализа: прогноз строился на основе данных (п - 1) периода, и затем полученные прогнозные значения сравнивались с фактическими значениями п периода; ОП и эндогенные переменные определялись, исходя из предположения сохранения сложившихся хозяйственно-экономических тенденций.

Проведенные исследования позволяют предполагать, что для оценки прогнозных значений основных статей баланса и отчета о прибылях и убытках следует применять более простую и менее трудоемкую модель минимальной сложности - применение более детальной модели (модели 2-го уровня, включающей в себя 80 показателей) не приводит к значительному улучшению точности. Но для более тщательного анализа на этапе введения управленческих воздействий целесообразно использовать модель 2-го уровня.

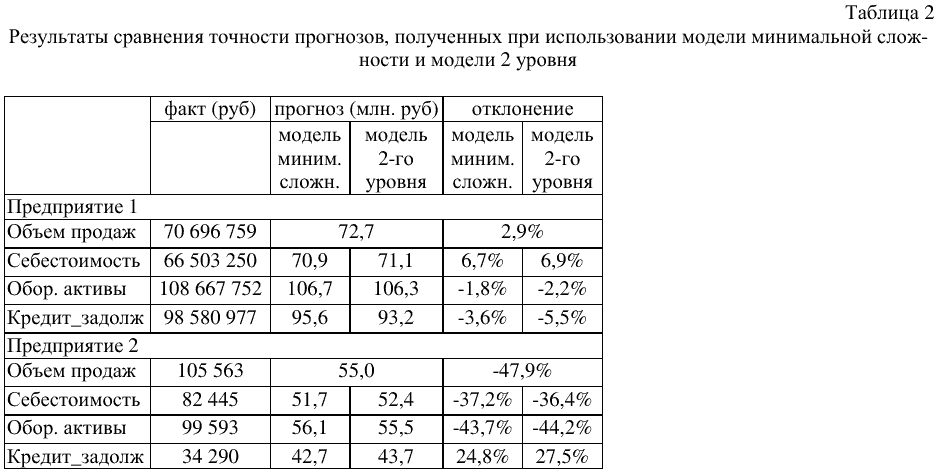

Приведем некоторые результаты практических исследований (см. таблицу 2)

Сравнивались полученные значения себестоимости, оборотных активов и кредиторской задолженности: при использовании модели минимальной сложности прогнозировались непосредственно указанные статьи, в модели 2-го уровня прогноз себестоимости, оборотных активов и кредиторской задолженности определялся как сумма прогнозов соответствующих подстатей.

Краткая характеристика исследуемых предприятий

Предприятие 1 - машиностроительный завод, стабильное, «работающее» предприятие.

Предприятие 2 - представитель пищевой промышленности, характеризуется быстрым ростом продаж.

Как видно из вышеприведенных данных, прогнозы, полученные с использованием модели минимальной сложности и модели 2-го уровня, оказываются близки.

Значительные отклонения прогнозных значений от фактических для 2-го предприятия в значительной степени обусловлены неточностью определения ОП на период упреждения. При исследованиях будущее значение ОП определялось, исходя из сложившихся тенденций, что не учитывало резкого роста производства, спровоцированного послекризисной кампанией по поддержке отечественного производителя. Кроме того, в n-ом периоде предприятием был взят долгосрочный заем, что позволило заметно сократить текущую задолженность. Это определило значительное отклонение прогнозного значения КЗ от фактического.

Представленная в работе модель строится на базе прогнозирования финансовых коэффициентов. Эти коэффициенты являются характеристиками финансово-экономического состояния предприятия. Руководство предприятия может прямо или косвенно влиять на них. Предлагаемые в рамках модели механизмы управленческих воздействий имеют ясный экономический смысл. Это позволяет использовать ее в качестве удобного инструмента для оценивания последствий различных финансовых и управленческих решений, и подходить к формированию необходимого пакета мер.

Рассмотренная модель позволяет сделать ряд важных выводов. Выше было показано, что рост продаж приводит к возникновению потребности в дополнительных денежных средствах — займах. Таким образом, получено модельное обоснование необходимости инвестиций. И фраза "Нужны инвестиции" должна восприниматься не просто как лозунг, а как действительно обоснованная необходимость для предприятия. Кроме того, модель объясняет еще одну экономическую реалию - инфляция ведет к возникновению неплатежей. Действительно, в условиях инфляции инфляционный рост продаж ведет к инфляционному росту активов. Возникает необходимость в пассивах. Но порождаемой инфляцией прибыли оказывается недостаточно. В отсутствие источников внешнего финансирования это приводит к неуправляемому росту кредиторской задолженности, т.е. к ситуации неплатежей.

1. БРЕЙЛИ Р., МАЙЕРС С. Принципы корпоративных финансов. Пер. с англ. - “Олимп-Бизнес”, 1997

2. ДРЕЙПЕР Н., СМИТ Г. Прикладной регрессионный анализ. -М: Финансы и статистика, 1986.

3. Финансовый менеджмент. Компьютерный практикум, под ред. В.В. Ковалева, В.А. Ирикова. -Финансы и статистика, 1998.

4. BRIGHAM E.F., GAPENSKI L.C. Financial Management. -The Dryden Press, 1994.

5. CARLETON W.T., McINNES J.M. Theory, Models and Implementation in Financial Management // Management Science, 1982. - № 28. - P. 957-978.

6. KLOEK Т. Loss development forecasting models: an econometrician’s view // Insurance: Mathematics and Economics, 1999. - Volume 23. - Issue 3. - P. 251-261.