Мандажи

П.П.,

магістр

кафедри ЗЕДП ДонНТУ,

Україна

Методи оцінки

інтелектуальної власності

Визначення

проблеми

На сучасному етапі розвитку українського

суспільства питання інтелектуальної власності перетворилося на критичне для

кожного великого підприємства та держави. Інтелектуальна власність почала

здійсняти значний вплив на економічну діяльність підприємств, стала її

невід’ємною частиною. За таких умов об’єкти інтелектуальної власності, що представляють

собою права конкретного суб’єкта господарювання на результати інтелектуальної праці –

винаходи, технології, товарні знаки, права на користування природними

ресурсами, тощо, які можуть генерувати значні прибутки для підприємства при їх

використанні, повинні бути взяти до обліку, що ведеться на підприємстві та

зараховані на баланс. Саме це на даному етапі і представляє собою найбільшу

проблему в сфері відносин інтелектуальної власності. Справа в тому, що в

Україні досі недопрацьована нормативно-правова база в цій сфері. Такий стан

обумовлений тим, що протягом початку дев’яностих років питанню інтелектуальної власності в

Україні не приділялося достатньої уваги. Тому сьогодні правове регулювання

деяких питань стосовно складових частин промислової вартості, таких як ноу-хау,

фірмове найменування чітко не окреслено і не визначено. Ще більшу проблему

являє оцінка об’єктів інтелектуальної власності, без якої не можна обійтись при

зарахуванні інтелектуальної власності на баланс підприємства, її продажу, або

розрахунку ціни ліцензії на право її використання. Сьогодні навіть у світовій

практиці не існує точних або шаблонних методів оцінки інтелектуальної

власності, не говорячи вже про пострадянській простір взагалі і Україну в тому

числі. Для кожного конкретного об’єкта інтелектуальної власності і у кожному конкретному

випадку розробляється унікальна методика розрахунку його вартості, яка повинна

враховувати багато специфічних чинників, що представляє собою досить складний

процес. Ці унікальні методики розробляються на основі кількох загальних

економічних підходів, що були розробленими ще в минулому та позаминулому

сторіччях та використовуються для оцінки нерухомості й інвестиційних проектів.

Ще одна проблема полягає в тому, що у відношенні до інтелектуальної власності

вони мають специфічне застосування. Саме тому розуміння суті інтелектуальної

власності та економічної суті загальних підходів щодо її оцінки є вкрай

необхідним для розробки адекватної унікальної методики оцінки конкретного

об’єкта інтелектуальної власності у кожному конкретному випадку. Ця проблема активно

вивчається фахівцями в світовій економіці на протязі останніх 20-30 років.

Формулювання

мети

Метою даної

статті стали вивчення найбільш загальних та вживаних підходів до оцінки

інтелектуальної власності, що використовуються на сучасному етапі в світовій

економіці, були зроблені намагання розкрити економічну суть їх специфічного

застосування щодо інтелектуальної власності., а об'єкт дослідження – інтелектуальна

власність, класичні методи оцінки інтелектуальної власності. Методи

дослідження: аналіз періодичних економічних видань, наукової літератури,

використання ресурсів Інтернет.

Результати

дослідження

У даній роботі

буде розглянуто сучасні методи оцінки інтелектуальної власності.

Основу даної

роботи складає аналіз робіт різних фахівців в області економіки, фінансів,

статей і матеріалів присвячених цій темі.

За своєю суттю об'єкти

інтелектуальної власності нематеріальні, тому їх вартість не визначається

набором традиційних показників, що використовуються під час оцінки матеріальних

об'єктів. Світова практика свідчить про те, що питання адекватної ціни складне як у практичному, так і в

теоретичному плані. У 1989 р. в доповіді

ЮНІДО підкреслювалося, що «...не існує стандартної методики визначення ціни на

технологію, але є значна кількість рецептів, які фахівці в галузі передачі технологій можуть запропонувати Вам», і далі

«...ці рецепти не дають математичної

визначеності наукового аналізу. Кожний з них більше належить до мистецтва, ніж до науки».

Незалежно

від мети здійснюваної оцінки проводиться обов'язкова ідентифікація (сертифікація) кожного об'єкта, що оцінюється,

і його власника в кожному конкретному

випадку. Методика оцінки вартості інтелектуальної власності розробляється під

конкретного замовника, оскільки необхідність такої оцінки виникає, як правило, у зв'язку з відчуженням тих або інших виняткових прав.

На даний час у світі

склалася певна схема оцінки інтелектуальної власності, що складається з таких етапів:

1) визначення завдання;

2) складання плану оцінки;

3) збирання і перевірка інформації;

4) застосування доречних підходів до оцінки;

5) узгодження;

6) звіт про результат оцінки вартості.

Хоча

кожний з етапів має свої особливості, що визначаються не тільки цілями оцінки, а й умовами використання кожного

конкретного об'єкта, світова практика

виробила ряд загальних теоретичних підходів, серед яких прийнято виділяти доходний, витратний і ринковий. Кожний з названих

підходів має свої методи і методологію.

Доходний підхід передбачає,

що ніхто не вкладатиме свій капітал у придбання того або іншого об'єкта нематеріального

характеру, якщо такий же дохід можна отримати яким-небудь

іншим способом.

Методологія

цього підходу базується на встановленні причинного зв'язку між функціональними (фізичними, техніко-економічними та

ін.) властивостями об'єкта

інтелектуальної власності, що використовується в конкретному об'єкті техніки (технології), і майбутніми доходами від його

використання. Основна передумова такого підходу полягає в

тому, що економічна цінність кожного конкретного об'єкта в даний момент зумовлена очікуванням отримання в майбутньому

доходів від його використання. Саме

тому в підготовлених на замовлення Роспатенту в 1997 р. Російським інститутом інтелектуальної власності «Методичних

рекомендаціях по оцінці об'єктів інтелектуальної власності» було запропоновано

у разі використання доходного

підходу застосовувати показник, що характеризує ефект (результат) від використання об'єкта

інтелектуальної власності за розрахунковий період Рт . [1, стр. 32-33] Однак відомі фахівці патентного права В. Абдуллаєв

і В. Сесєкін вважають, що Рт -

досить невизначений чинник, який може бути отриманий лише в результаті достатньо складних наукових досліджень, у

зв'язку з чим практична користь від рекомендацій щодо

застосування цього показника зводиться до нуля [2].

На

практиці в кожному об'єкті техніки (технології), як правило, одночасно використовуються кілька об'єктів інтелектуальної

власності (винаходи, ноу-хау та інші рішення, маркування товарним знаком тощо)

і на кожний об'єкт припадає лише

певна частка вартості прав на весь об'єкт техніки (технології) загалом. Тому, використовуючи доходний підхід, передусім необхідно

визначити величину пайової

участі кожного конкретного об'єкта інтелектуальної власності в загальному прибутку (доході) [3].

Основними

методами, за допомогою яких реалізується цей методологічний напрям, є методи дисконтування і капіталізації.

В

основі методу дисконтування лежить один з головних фінансових законів, який формулюється так: сьогоднішній долар коштує

дорожче, ніж завтрашній (або

сьогоднішні гроші коштують дорожче, ніж завтрашні).

Співвідношення

між поточною і майбутньою вартістю об'єкта інтелектуальної власності описують

шляхом збільшення ставки дисконтування майбутніх грошових потоків за методом складного відсотка, в результаті

чого оцінюються майбутні грошові

потоки, визначається ставка дисконтування і розраховується сумарна поточна вартість майбутніх грошових потоків.

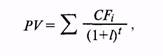

Згідно з методом дисконтування грошових потоків (надходжень) чистого прибутку

розрахунок поточної вартості об'єкта оцінки проводять підсумовуванням щорічних

майбутніх грошових потоків (надходжень

чистого прибутку або надмірного прибутку), поділених на коефіцієнт дисконтування, за формулою [4]:

(2.1)

(2.1)

де РV— поточна вартість об'єкта оцінки;

СF — щорічні майбутні грошові потоки;

l — коефіцієнт дисконтування;

і — час.

У цьому

методі використовується й інший фінансовий закон, згідно з яким «безризиковий долар коштує дорожче, ніж

ризиковий», у зв'язку з чим ставка дисконтування на безризикові вкладення капіталу мінімальна, а на

високоризикові максимальна.

Під капіталізацією

звичайно розуміють процес переведення доходів від якого-небудь майна у його

вартість. Розрізнюють метод прямої капіталізації і метод капіталізації за нормою віддачі. Метод прямої

капіталізації використовується в основному як експрес-метод для розрахунку залишкової вартості оцінюваного об'єкта (іноді для оцінки об'єктів, термін життя

яких практично не обмежений) і

включає: виявлення джерел і розмірів чистого прибутку, визначення ставки капіталізації і визначення вартості оцінюваного об'єкта

як частки від ділення щорічного

доходу (чистого прибутку після податків, чистого операційного доходу), отримуваного від комерційного використання об'єкта

оцінки, на коефіцієнт капіталізації

за формулою [4]:

![]() (2.2)

(2.2)

де РVкап. —

поточна вартість об'єкта оцінки за методом капіталізації доходу;

СF— середній грошовий потік щорічного доходу;

К— коефіцієнт

капіталізації.

Витратний підхід заснований

на припущенні, що потенційний покупець, володіючи певною інформацією про предмет купівлі, не

заплатить за нього більше, ніж за інший об'єкт у складі нематеріальних активів

тієї ж корисності. Передбачається визначення

витрат на відтворення первинної вартості об'єкта інтелектуальної власності у складі нематеріальних активів

підприємства з урахуванням його подальших поліпшень або його заміни за

вирахуванням обгрунтованої поправки на суму амортизації за період використання об'єкта, що оцінюється з метою

встановлення його реальної

вартості. Як правило, витратні методи оцінки застосовуються у разі оцінювання вартості інтелектуальної власності,

що належить до соціальної сфери, космосу, оборонних програм тощо. При оцінці

бізнесу витратний підхід

використовується в тих випадках, коли передбачається, що оцінювана фірма або порівнювана з нею інша фірма не матиме доходів

протягом тривалого часу або перебуває

на межі банкрутства.

Якщо

для матеріальних об'єктів характерні фізичний знос, функціональне та економічне старіння, то об'єктам нематеріального

характеру властиві строковий і моральний

знос.

Під строковим

зносом (терміном корисного використання об'єкта, що оцінюється) потрібно розуміти міру витраченого часу за

нормативно визначеним терміном. Такий

знос залежить від законодавчих норм, умов ліцензійних договорів і не взаємопов'язаний з економічним старінням або моральним

зносом об'єкта, що оцінюється.

Якщо термін дії ліцензійного договору на право використання об'єкта інтелектуальної власності на якому-небудь підприємстві

закінчується, це не означає, що він морально застарів і не є прибутковим в

інших умовах на інших підприємствах.

Моральний знос об'єкта інтелектуальної власності

зумовлений появою більш прогресивних

рішень, які виконують ту ж функцію, що й оцінюваний об'єкт, і визначається складніше, ніж строковий

знос. Моральний знос об'єкта супроводжується зменшенням прибутку у виробництві та зниженням

прибутковості самого

оцінюваного об'єкта.

Основними

методами, які реалізують витратний підхід, є метод визначення початкових витрат, метод вартості заміщення і метод

відновної вартості.

Вартість

інтелектуальної власності, що визначається за методом визначення початкових витрат, називається історичною,

оскільки вона передусім базується на фактично здійснених витратах згідно з

бухгалтерською звітністю підприємства за декілька останніх років. При цьому

звертають увагу на їх величину і термін створення. У разі необхідності раніше здійснені витрати

повинні бути скориговані в потрібному

напрямі та проіндексировані з урахуванням терміну їх давності (метод приведених

витрат).

При

розрахунку вартості об'єкта оцінки за методом приведених витрат узагальнена формула поточної вартості об'єкта оцінки буде

такою [4]:

![]() (2.3)

(2.3)

де РVпр.. затр. — вартість об'єкта оцінки за методом

приведених витрат;

Rі — витрати на

створення (придбання) об'єкта, що оцінюється, на дату їх здійснення; Кпр. — коефіцієнт приведення, що враховує зміну вартості

грошей у часі та інфляцію за період з дати

здійснення витрат до дати оцінки.

При

оцінці інтелектуальної власності за методом вартості заміщення використовують принцип заміщення, згідно з яким

максимальна вартість власності визначається мінімальною ціною, яку потрібно заплатити при купівлі об'єкта,

еквівалентного за

функціональними можливостями і варіантами його використання або такого, що має

аналогічну споживчу вартість.

Метод

відновної вартості є найбільш

прийнятним для розрахунку вартості прав на унікальні об'єкти інтелектуальної власності. Відновна вартість об'єкта

інтелектуальної власності

визначається як сума витрат, необхідних для створення нової, точної копії

об'єкта, що оцінюється, на основі сучасних цін на сировину, матеріали, енергоносії, комплектуючі вироби та ін.

Ринковий підхід до

оцінки вартості інтелектуальної власності передбачає використання методу порівняльного продажу. Суть цього методу

полягає в прямому порівнянні

оцінюваного об'єкта з іншими, аналогічними за якістю, призначенням і корисністю, які були продані в порівнянний

час на аналогічному ринку. Основними умовами застосовності цього методу є

такі:

— наявність відомостей про факти продажу інтелектуальної власності

подібного призначення і корисності

(об'єктів-аналогів);

- уміння оцінити вплив відмітних

особливостей таких об'єктів на їх вартість;

—доступність і достовірність інформації про ціни та умови

угод за об'єктами-аналогами.

У

цьому випадку ринкова вартість об'єкта, що оцінюється, визначається ціною, яку можуть заплатити типові покупці типовому

продавцеві інтелектуальної власності

на дату оцінки за аналогічний за якістю, призначенням і корисністю об'єкт на даному ринку з урахуванням відповідних

коригувань, що враховують відмінності між оцінюваним об'єктом і його аналогом.

Метод порівняльного продажу досить

ефективний лише за наявності достатньої інформації про недавні угоди

купівлі-продажу аналогічних об'єктів.

Після

аналізу всіх даних про інтелектуальну власність, яку необхідно оцінити, і узгодження показників вартості, отриманих із

застосуванням усіх трьох названих підходів,

здійснюють остаточний розрахунок вартості об'єкта, що оцінюється.

[1, стр. 35-36]

Зазначені

вище підходи можуть застосовуватися як окремо, так і одночасно, залежно від чинників, що впливають на розроблення

конкретної методики оцінки вартості кожного об'єкта. На жаль, під час розроблення

окремих методик оцінки вартості інтелектуальної власності

нерідко припускаються серйозних помилок, що

зумовлені недостатньою економічною підготовкою оцінювачів, які змішують

елементарні економічні категорії, не враховують найважливіші показники, прийняті в міжнародній і вітчизняній практиці

економічних розрахунків. Так, неможливо

погодитися з думкою А. Т. Саннікова про те, що доходність — головна умова

існування грошового вираження вартості [5]. Адже згідно з економічною теорією величина вартості окремого товару

визначається кількістю праці, затраченої на його виробництво, і вимірюється

робочим часом, тому вартість товару (у даному випадку інтелектуальної

власності) як економічна категорія має право на існування незалежно від його доходності.

Отже, вибір

методу, за допомогою якого оцінюються нематеріальні активи залежить від виду

цього активу, мети його оцінки і специфіки діяльності підприємства. В найбільш

загальному підході, витратний підхід найбільш доцільно використовувати при

зарахуванні нематеріального активу на баланс (при придбанні або створенні), а

доходний і ринковий при продажу. Однак при зарахуванні на баланс, наприклад,

товарного знаку, або гудвілу витратний підхід застосувати неможливо, оскільки

оцінити ці об’єкти можливо тільки на основі результатів діяльності підприємства

– прибутку, отже використовується доходний метод. Це лише один наглядний

приклад, з безлічі існуючих та виникаючих.