Анализ метода о рисках проекта принятии инвестиционных решений

Авторы: Ze Hong LI, Shu Jing XU, Li Ping YAN

Перевод: О.О. Подковенко

Источник: http://www.irbnet.de/daten/iconda/CIB5686.pdf

|

Назад в библиотеку

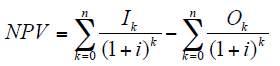

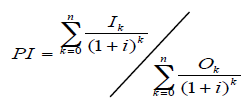

Анализ метода о рисках проекта принятии инвестиционных решенийАвторы: Ze Hong LI, Shu Jing XU, Li Ping YAN Перевод: О.О. Подковенко Анотация: Предприятия сталкиваются со многими неопределенностями, когда принимают проект решения инвестиционных рисков. Неопределенность может привести к отклонению между фактическими и будущими результатами, уменьшить скорость возврата инвестиций и расширить период окупаемости инвестиций. Ключом к принятию научных решений является точное измерение и анализ рисков инвестиционного проекта. Традиционные методы по определению риска инвестиционного решения проекта включает в себя три уровня: Метод срока окупаемости без учета денежного значения времени; метод значения чистой приведенной (NPV) и метод внутренней нормы доходности (IRR) с учетом денежной оценки времени; метод учета риска ставки дисконтирования и эквивалентный метод, которые сочетание денежное выражение времени и риска. Первый метод не может рассматриваться в качестве основного, так как она не учитывает денежную оценку времени, риска и дохода после инвестиционного периода восстановления. По той же причине, второй методы не соответствует действительной ситуации. Третий метод более прогрессивен, чем два предыдущих, но он также имеет ряд недостатков. Опираясь на разницу степеней риска проекта, в методу учета риска ставки дисконтирования используется подходящая ставка дисконтирования для расчета NPV. Этот метод повышает риск в поздний период, потому что в нем смешены значения денежного выражения времени и риска. В эквивалентном методе используются различные факторы регулирования неопределенных денежных потоков определенными потоками, а затем вычисляется NPV. Сложность заключается в подтверждении подходящего фактора. Как правило, предприятия используют один метод для принятия решений, что дает очень неполную картину. На основании предварительного анализа, в данной работе будет построен индекс системы, в том числе с поправкой не риска NPV/ PI / PP стандартного отклонения и коэффициента вариаций. Затем, используется метод оценки значения энтропии, чтобы подтвердить лучшую программу. Это позволит повысить научное и технико-экономическое решение инвестиционного риска. Ключевые слова: инвестиционный проект, риск, решение, метод оценки значения энтропии. 1. ВведениеИнвестиционный проект является очень сложным процессом определения будущего. Необходимо учитывать много факторов неопределенности и имеет несколько методов, которые будут выбраны. Решение методов инвестиционного проекта можно разделить на два вида: первый не учитывает значения факторов риска, в том числе статический период окупаемости (PP) и динамическую стоимость чистой приведенной (NPV); индекс доходности (PI) и внутреннюю норму доходности (IRR). Другой же учитывает значения факторов риска, в том числе метод оценки дисконтирования и метод учета денежных потоков. Но все методы имеют свои преимущества и недостатки (Чен 2005). Для того, чтобы принимать решения более научно, в данной работе используется новый метод решения проектов инвестиционного риска - Метод оценки значения энтропии, который сочетает в себе преимущества с недостатками всех видов методов и устраняет последствия их недостатков. 2. Анализ преимуществ и недостатков современных методов решения инвестиционных проектов2.1 Решение методами без учета значения фактора риска2.1.1 Метод статического решения инвестиционного проектаОн не учитывает денежное выражение времени и создает разницу периодов, равных потоку суммы денежных средств. Преимущества: просто вычислить, малые затраты, частичные факторы заменяют полные, измерение ликвидности проекта (срок окупаемости короче, скорость окупаемости высокая, ликвидность устойчивая), косвенно отражает риски проекта (срок окупаемости короче, неопределенность относительно мала, риск невелик). Недостатки: не учитывает влияние значений времени и риска, не учитывает доход после срока окупаемости (Цю 1999). 2.1.2 Методы динамического решения инвестиционных проектовОни учитывают влияние денежной стоимости времени на разницу периодов потока денежных средств. В соответствии с различными акцентами, они могут быть разделены на три метода: NPV , PI и IRR. Используя эти показатели, они оценивают все проекты. Преимущества: учитывает денежное выражение времени. В связи задачами проекта, значение равенства денежных потоков отличается в разные периоды, поэтому они не могут быть добавлены непосредственно. Они должны убавляться. Только таким образом, решение методов соответствует объективной экономической реальности и верно отражает сумму значений. Недостаток: не учитывается фактор риска. 2.2 Решение методов, учитывающих значение факторов риска2.2.1 Метод учета риска ставки дисконтированияПринцип этого метода состоит в использовании более высокой ставки дисконтирования для расчета NPV с высоким риском проекта и последующим выбором различных проектов в соответствии с правила NPV. Преимущество: учитывает значение времени и значение риска, соответствующей логике, имеет разумную теорию и широко используется. Недостатки: смешанные значения времени и риска; с течением времени риск увеличивается, хотя на самом деле, в некоторых проектах обратная картина. Используя этот метод для решения, мы будем делать ложные заключения и устранять возможные программы. 2.2.2 Метод учета риска потоков денежных средствПринцип этого метода заключается в использовании коэффициента для регулирования риска денежных потоков в потоки без риска, а затем рассчитывается NPV, основанный на ставке дисконтирования без риска. Преимущество: преодолевает недостаток преувеличения долгосрочного риска метода учета ставки дисконтирования. Недостатки: сложность подтверждения обоснованности коэффициента. Если коэффициент является необоснованным, решение будет не верным (Гье 2005). 3. Новый метод решения проектов инвестиционного риска - Метод оценки значения энтропииСтатические и динамические методы не учитывают значение риска инвестиций. Таким образом это не научно, принимать инвестиционные решения с помощью только этого вида индекса. Хотя методы с учетом риска учетной ставки и с учетом риска денежных потоков выполняют степень прогресса, которую они используют, с поправкой на риск NPV в качестве критерия для принятия инвестиционных решений, все же они имеют недостатки (Жао, 2003). С учетом риска ставки дисконтирования используется ставка дисконтирования, смешанная с значением времени и риска для расчета NPV, она должна быть преувеличивать риск, связанный с течением времени. В методе учета риска денежных потоков сложно подтвердить коэфициент. Если мы примем метод экспериментального коэффициента для подтверждения коэффициента, таким образом, мы подтвердим коэффициент на основе отношений между стандартным отклонением и некоторым эквивалентным коэффициентом. Это очень субъективно и не убедительно. Если мы примем метод конверсии коэффициента, то есть, мы выполняем NPV с учетом рисков ставки дисконтирования, равную NPV с учетом рисков денежных потоков, а затем получим коэффициент. Этот метод изменения с поправкой на риск ставки дисконтирования, не имеет никакого практического значения. Так что эти методы учитывают риск NPV в качестве критерия принятия решения, но если формула не является научной, она приведет к искаженному отражению риска. Авторы хотят построить систему показателей проекта инвестиционного решения. Она может воплотить все виды индексов, в том числе доходы, значение времени и значение риска, и может отражать все виды факторов, которые влияют на решение комплексно. Тогда мы подтвердим значение индекса и примем решение по методу оценки значения энтропии. 3.1 Создание системы оценки индексаСовременные методы принятия инвестиционных решений обычно используют один индекс или один главный-индекс в качестве определения критерия, например, с поправкой на риск ставки дисконтирования и с поправкой на риск денежных потоков. Они только включают денежное выражении стоимости времени и риска. Потому что они имеют дефекты в области проектирования, что приведет к искаженному отражению риска. Так что это не научно и точно, принимать решение на основе этих результатов. Принцип метода оценки значения энтропии заключается в создании своего рода определителя критериев системы индексов, то есть, в выборе нескольких индексов, а также создании системы оценки, которая отражает в денежном выражении стоимость времени и риска одновременно. Этот метод отличается от метода поправки на риск дисконтирования и метода риска регулировать денежными потоками в решении фактор риска. Он не использует регулирование риска NPV в качестве критерия определителя, но принимает некоторые показатели, которыми можно измерить риск инвестиций в систему оценки рисков и выполняет значение как фактор, который влияет на решение инвестиционных программ. 3.2 Оценка метода определения значения индексов энтропииВо-первых, установим модель оценки, основанную на понятии энтропии. После подтвердим значение индекса по данным индекса и по субъективной оценки примем решение. И наконец, примем решение путем расчета значения суммы отклонения между индексом оценки и идеальным индексом. 4 Создание системы оценки индекса инвестиционных решений4.1 Базовая теорияОна является основой для принятия инвестиционных решений, которые оцениваются в денежном выражении времени и значение риска инвестиций. Валютное значение времени означает увеличение стоимости после инвестирования и реинвестирования в период некоторого времени. Это социальная средняя прибыль к инвестиционным отношения без риска и инфляции. Из-за конкуренции, каждый проект должен получать социальную среднюю прибыль к инвестиционным отношениям. Таким образом, валютное значение времени становится основным критерием оценки инвестиций. Когда мы принимаем решение на скидку инвестиций, мы предполагаем, определить денежный поток, то есть, мы можем определить сумму денежных средств и времени. На самом деле инвестиции полны неопределенностей. Если неопределенность значительно ниже, можно пренебречь риском воздействия и искать решение, как определенное решение. Если неопределенность и риск сильно влияют на выбор программы, необходимо рассмотреть значение риска в процессе анализа инвестиций. Поэтому, когда мы выбираем индексы решения, мы должны выполнить индекс системы, включающий в себя денежную оценку времени и рассмотреть их в качестве меры критерия. 4.2 Выбор индексаАвторы выбирают пять индексов в решении системы: без поправки на риск NPV, PI, PP, комплекс стандартных отклонений и коэффициент вариаций. Индексы без поправки на риск NPV и PI воплощают проекты доходов и рассмотривают валютное выражение времени. Индекс без поправки на риск NPV является абсолютным численным индексом. Если первоначальные инвестиции отличаются, то их сопоставимость плохая. Таким образом, индекс PI выбирается относительным, чтобы исключить влияние на инвестиции. Если первоначальные инвестиции одинаковы, необходимо увеличить значение NPV без поправки на риск к субъективным. Если первоначальные инвестиции существенно отличается, мы должны увеличить значение PI (Ли 2005). PP комплексное стандартное отклонение и коэффициент вариации воплощает значение фактора риска. Несмотря на то, что PP представляет собой статический показатель, он может отражать риск инвестиций напрямую. PP короткий, неопределенность относительно мала, риск невелик. Этот показатель очень прост и дешевый. Комплексное стандартное отклонение и коэффициент вариации индекса напрямую отражают инвестиционный риск. Стандартное отклонение доходов может выражать степень отличия дохода от будущих доходов. Таким образом, можно измерить риск. Но инвестиции включают несколько периодов денежных потоков в будущем, которые нужно вычислить комплексным стандартным отклонением на основе рассмотрения годовых стандартных отклонений комплексно. Комплексное стандартное отклонение является абсолютным численным индексом. Если все инвестиционные программы различные по своим масштабам, абсолютный показатель не может точно сравнить риск. Таким образом, мы принимаем показатель - коэффициент вариации индекса системы. 4.3 Формулы индексаПоправка на риск NPV:

где Ik - первоначальные вложения, Ok - вложения каждый год k, n - срок вложений, i - скорость возврата без риска. PI:

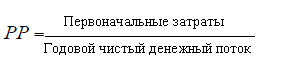

PP: Первоначальные инвестиции выплачивается в одно время, годовой чистый денежный поток равен:

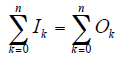

Первоначальные инвестиции выплачивается в разное время, годовой чистый денежный поток не равен: если выполняется

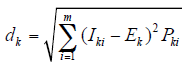

получаем результат РР. Всеобъемлющее стандартное отклонение: d обозначает стандартное отклонение входных годовых денежных потоков.

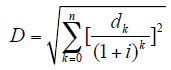

где Ik - ожидание входного потока наличности в год k, Iki - возможные суммы Ith денежный поток в год k, Pki - возможные вероятности Ith денежного потока в год k. Всеобъемлющее стандартное отклонение:

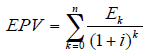

где i - возврат ставки без риска. Коэффициент изменчивости Q: Будущие главное значение денежного потока EPV:

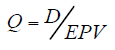

Коэффициент отклонения Q:

5. Энтропия и построение весовой модели энтропии5.1 Энтропия и ее природа5.1.1 Определение энтропииОпределение энтропии взято из термодинамики, а затем было выведено в экономике и проектах технологии. Это эффективный метод имеет несколько целей решения. Энтропия может измерить неопределенность системы. Когда система находится в n различных условиях, вероятность того, что каждая ситуация возникает, это pi, то энтропия системы будет:

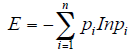

где p удовлетворяет условию:

Определение условной энтропии: предположим, система А и система B связаны в статистике, то Е (А/B) - это энтропия системы или условная энтропия, когда система не известна. 5.1.2 Природа энтропии

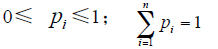

6. Применение метода оценки значения энтропииВ соответствии с принципом максимального NPV и PI, мы должны выбрать четвертую и третью программы, по принципу минимальной PP, мы должны выбрать пятую программу; В соответствии с принципом минимального комплексного стандартного отклонения и минимального коэффициента изменения, мы должны выбрать вторую и первую программы. Различные определители-критерия, другое решение (Женг 2000). Таблица 1. Число пяти показателей из пяти программ

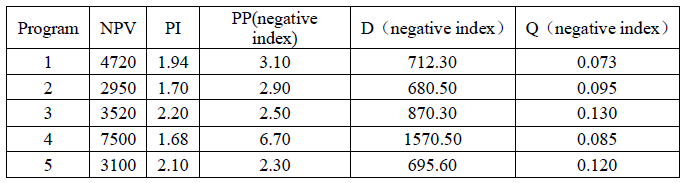

В метод оценки значения энтропии считается, что все показатели, которые отражают доходы, значение времени, значение риска и подтверждает значение в сочетании количества информации, что индексы принимаются с принятием решения. Процесс принятия решений происходит следующим образом:

Таблица 2. Для всех индексов

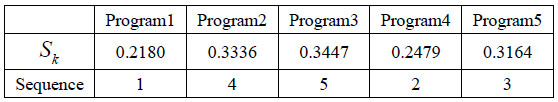

Таблица 3. S для пяти программ

Вывод: в соответствии с таблицей 3 первая программа является лучшей.

ВыводыВ данной работе используется понятие энтропии для решения инвестиционных рисков и предлагается метод оценки значения энтропии. Этот метод создает систему индексов, отражающую в валютном выражении стоимость времени и риска всесторонне, составляется недостатки для определения критериев в существующих методах инвестиционного решения. Этот метод подходить для сопоставимости ряда программ и принимает научно обоснованные решения, особенно в ситуациях, которые изображают различные выводы по различным принципам. Список использованной литературы

|