В данной работе рассмотрены существующие подходы и методы оценки стоимости компаний и проведен их анализ. При осуществлении анализа представлена общая характеристика основных подходов и методов оценки бизнеса, а также описаны их преимущества и недостатки. На основе результатов анализа автором статьи даны рекомендации к применению подходов и методов оценки бизнеса в современных экономических условиях Украины.

Ключевые слова: Оценка бизнеса, стоимость компании, финансовый анализ, оценочная стоимость, денежный поток.

Введение. В условиях нестабильной экономической обстановки в Украине одним из основных индикаторов, характеризующих конкурентоспособность и уровень развития хозяйствующего субъекта, является его стоимость. Это обусловлено тем, что в стоимость оцениваемой компании интегрированы основные экономические и финансовые показатели, отражающие как внутренние бизнес процессы, так и совокупное влияние внешних факторов. В свою очередь, оптимальный прирост стоимости компании указывает на эффективность менеджмента, потенциал компании в целом, а следовательно, и ее привлекательность для потенциальных инвесторов.

Следует также отметить, что современные экономические отношения в Украине характеризуются рядом особенностей, которые выделяют ее на фоне стран с развитыми экономическими системами. В связи с этим возникает необходимость определения наиболее приемлемых для украинских компаний подходов и методов к оценке их стоимости, а также алгоритма самого процесса оценки и факторов, влияющих на конечный результат.

Постановка задачи. Для достижения поставленной цели необходимо провести анализ основных подходов и методов к оценке бизнеса, указать их преимущества и недостатки, а также оценить возможность их применения в условиях украинской экономики.

Анализ основных достижений и литературы. Проблематика оценки стоимости компании является предметом научных исследований многих зарубежных и украинских авторов, среди которых необходимо отметить работы: Дамодарана А. [1], Эванса Ф. [2], Грегори А. [3], Колера Т. [4], Грязновой А. Г. [5], Момот Т. В. [6], Рутгайзера В. М. [7], Тришина В. Н. [8] и др.

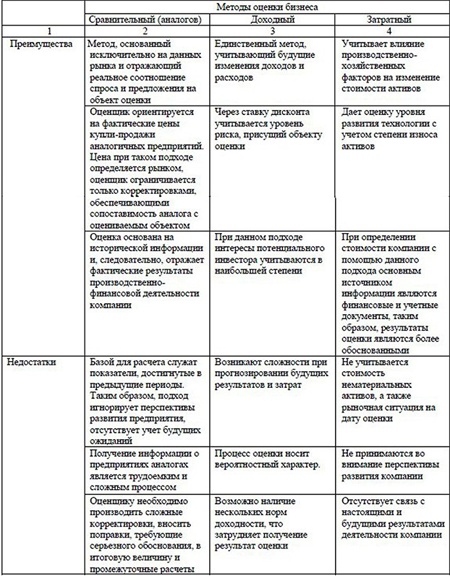

В практике оценочной деятельности выделяют три основных подхода к оценке: доходный, затратный и сравнительный. Ниже будет представлена краткая характеристика каждого из них.

Материалы исследований. Доходный подход – наиболее распространенный подход к оценке стоимости бизнеса. Данный подход предусматривает установление стоимости путем нахождения приведенных ожидаемых в будущем денежных потоков за определённый период времени, скорректированных на величину присущего им риска и альтернативной ставки доходности. Основными методами доходного подхода являются метод капитализации и метод дисконтированных денежных потоков.

Метод капитализации доходов основан на прямом преобразовании денежного потока в стоимость путем деления рассчитанной величины потока дохода за определённый период времени на коэффициент капитализации. Суть метода капитализации состоит в определении величины ежегодных доходов и соответствующей этим доходам ставки капитализации. Метод капитализации не учитывает стоимости материальных и нематериальных активов, а измеряет эффективность их использования с точки зрения способности приносить доход. Данный метод, как правило, применяется, если ожидаемые денежные потоки компании в большей степени равны текущим денежным потокам, либо темпы их роста будут равномерными.

Вторым методом доходного подхода является метод дисконтированных денежных потоков. Его суть заключается в прогнозировании будущих денежных потоков, которые дисконтируются с целью определения приведенной стоимости этих денежных потоков по ставке, учитывающей риски компании, а иногда и уровень альтернативной доходности. Данный метод применяется для оценки компаний как с нулевыми и постоянными, так и с неравномерными темпами роста доходов.

Доходный подход, по мнению ряда исследователей (Дамодаран А. [1], Грязнова А. Г. [5] и др.), обоснованно считается основным подходом при оценке стоимости компаний и, как показывает практика, применяется чаще других. Однако его применение имеет определенные ограничения.

Так, А. Грегори утверждает, что доходный подход проблематично применять к компаниям-конгломератам, в которые входит некоторое число стратегических подразделений, так как для каждого подразделения будет характерна своя степень риска, которая и будет учитываться при определении ставки дисконтирования [3].

С другой стороны, Тришин В. Н считает, что в определённых случаях, основным недостатком доходного подхода и конкретно метода дисконтированных денежных потоков является его сверхвысокая чувствительность к прогнозируемой стоимости выпускаемой продукции. В своей работе он утверждает, что рассчитываемые при методе DCF чистые денежные потоки являются незначительной частью выручки от реализации, при этом условно-постоянные затраты, входящие в себестоимость продукции могут составлять большую часть разницы между выручкой и чистым денежным потоком. По этой причине возможная ошибка в себестоимости выпускаемой продукции, а значит и в прогнозируемой выручке может привести к значительному искажению конечных результатов при осуществлении прогноза чистых денежных потоков [8].

Важнейшим результатом применения программы Project Expert для разработки инвестиционного проекта является создание бизнес-плана, удовлетворяющего стандартам UNIDO. В версию 7 программного продукта Project Expert включена опция оценки бизнеса несколькими методами как важный элемент современного бизнес-плана. Работа с Project Expert 7 обычно состоит из следующих шагов: построение модели, определение потребности в финансировании, разработка стратегии финансирования, анализ эффективности проекта, формирование и печать отчетов, актуализация проекта. Диалог «Оценка бизнеса» открывается нажатием одноименной кнопки в разделе «Анализ проекта». Необходимо установить момент времени, на который производить оценку бизнеса; величину прогнозного периода; долю оцениваемого пакета простых акций; скидку за неконтрольный характер пакета акций; скидку за недостаточную ликвидность пакета. В группе полей «Стоимость бизнеса в постпрогнозный период» выбираются следующие методы оценки бизнеса: модель Гордона, метод чистых активов, метод ликвидационной стоимости, метод предполагаемой продажи, метод экспертной оценки. Карточка «Результаты» предоставляет результаты расчетов по разным методам в форме матрицы три на пять. В системе Project Expert 7 есть возможность произвести расчет стоимости бизнеса в прогнозный и постпрогнозный периоды, показать итоговые результаты расчетов и отобразить их графически. Мы считаем, что для эффективной работы менеджера с данным программным продуктом необходимо иметь более глубокое представление об используемых методах. Поэтому рассмотрим подробнее отдельные элементы расчетов.

Также к недостаткам рассматриваемого подхода следует отнести его вероятностный характер, определённую субъективность (так как при использовании доходного подхода оперируют балансовой стоимостью активов и пассивов, а также финансовых показателей компании, которые не всегда соответствуют действительности), а также достаточно трудоемкий процесс оценки, требующий значительной квалификации.

Ключевым преимуществом доходного подхода является то, что он основан на прогнозах будущего развития как самой компании, так и её рыночных перспектив, что в наибольшей степени отвечает интересам инвестиционного анализа.

По мнению авторов статьи, применение доходного подхода в условиях украинского бизнеса является проблематичным по следующим причинам:

- оценка рисков при определении ставки дисконтирования в значительной мере является процессом субъективным;

- данный подход позволяет получить достоверные результаты только в случае осуществления с высокой долей вероятности прогноза уровня доходов и затрат, процентной ставки, а также объективного учета и анализа финансово-хозяйственной деятельности компании. Необходимо отметить, что при имеющихся высоких рисках и неопределенности, которыми характеризуются современные экономические отношения в Украине, данный процесс прогнозирования является затруднительным, и степень его достоверности будет снижаться с увеличением временного горизонта;

- подход основан на прогнозирование, а не анализе фактической информации.

Основой затратного подхода является определение величины затрат, необходимых для замещения либо восстановления объекта оценки с учетом износа его активов. При использовании данного подхода применяются два основных метода: метод стоимости чистых активов и метод ликвидационной стоимости.

Метод чистых активов основан на анализе структуры активов компании. При использовании данного метода статьи бухгалтерского баланса приводятся в соответствие с рыночной стоимостью. В результате проведенных вычислений стоимость собственного капитала компании оценивается, как рыночная стоимость совокупных активов за вычетом текущей стоимости всех обязательств. Применение метода целесообразно в том случае, когда компания обладает значительными материальными активами, а также отсутствуют ретроспективные данные о прибыли или нет возможности прогнозировать ее будущие значения.

Метод ликвидационной стоимости применим в случае существования обоснованных сомнений в дальнейшем функционировании компании в будущем. Использование данного метода позволяет определить ликвидационную стоимость компании, которая представляет собой рыночную стоимость активов предприятия за вычетом затрат на их реализацию и общей стоимости обязательств. При определении ликвидационной стоимости компании, стоимость нематериальных активов, связанных с деловой репутацией и получением доходов в будущем обесценивается и приравнивается к нулю. Перед проведением оценки необходимо удостовериться, что на дату оценки не существует активов и обязательств, не учтенных в бухгалтерском балансе.

По мнению американского автора А. Грегори, применение данного подхода затруднено в связи с тем, что в бухгалтерских балансах компаний стоимость большинства постоянных активов определяется, как первоначальная стоимость этих активов за вычетом амортизации. Такие данные не могут являться базой для получения оценки возможной стоимости реализации и восстановительной стоимости [3].

Российский ученый Рутгайзер В.М. указывает еще на один недостаток практического применения затратного подхода, который заключается в том, что в рамках действующей бухгалтерской отчетности нематериальные активы не всегда оценены на рыночной основе. Наличие значительных нематериальных активов рассматривается ним как естественное ограничение для применения данного подхода [7].

Другими недостатками являются относительно небольшой объем рыночной информации, отсутствие оценки потенциального развития предприятия, а также трудоемкость самого процесса.

Преимуществами подхода является возможность точной оценки расходов, связанных с созданием объекта, возможность поэлементной оценки предприятия, а также нормативно-методическая урегулированность. Данный подход является оптимальным к применению при оценке стоимости предприятий и уникального оборудования, которые не имеют аналогов.

Как считают авторы, использование только затратного подхода не позволяет определить рыночную стоимость действующей компании и может применяться только в случаях ликвидации предприятия, либо его поэлементной оценки при создании аналогичного бизнеса.

Сравнительный подход основан на предположении, что стоимость оцениваемой компании определяется той суммой, за которую она может быть продана при наличии достаточно эффективного рынка. При оценке с помощью сравнительного подхода учитываются цены сделок купли-продажи аналогичных предприятий, либо рыночные цены эмитируемых ими ценных бумаг. В условиях развитого финансового рынка эти цены учитывают факторы, прямо или опосредованно влияющие на стоимость компании и позволяют максимально точно определить рыночную стоимость оцениваемого бизнеса. Сравнительный подход составляют три основных метода: метод компании-аналога (метод рынка капитала), метод сделок и метод отраслевых коэффициентов.

Метод компании-аналога основан на использовании цен, сформированных на фондовом рынке. Базой сравнения для данного метода служит цена одной акции компании-аналога (или среднеарифметическая цена по акциям компаний-аналогов). Как правило, применяется при покупке контрольного пакета акций открытых акционерных компаний, либо при оценке стоимости закрытых компаний-аналогов с подобной операционной деятельность и схожими финансово-экономическими характеристиками.

Метод сделок заключается в использовании данных о сделках купли-продажи компаний в целом, либо их контрольного пакета. Подобные сделки могут происходить при слияниях и поглощениях, а результаты их анализа позволяют оценить стоимость контрольных пакетов акций как закрытых, так и открытых акционерных компаний.

Сутью метод отраслевых коэффициентов является использование соотношения между рыночной ценой акции, либо компании в целом и определенными финансовыми показателями. Отраслевые коэффициенты, как правило, рассчитываются аналитическими компаниями на основе длительных статистических наблюдений за соотношением между ценой собственного капитала и наиболее важными производственно-финансовыми показателями.

Расчет по методу чистых активов аналогичен предыдущему (все активы предприятия оценивают по рыночной стоимости и далее из полученной переоцененной суммы вычитают стоимость обязательств предпрятия) за исключением учета скидки за срочность продажи и затрат на ликвидацию. К оценке финансовой группы активов относятся ценные бумаги, расходы будущих периодов и дебиторская задолженность. По рыночной стоимости производят и оценку нематериальных активов, куда могут входить торговые марки, патенты, лицензии, программное обеспечение, ноу-хау, гудвилл и т. д.

По мнению Рутгайзера В. М., применение данного подхода сопряжено со следующими возможными проблемами:

- влияния инфляции на показатели, являющиеся основой мультипликаторов (особенно на показатели прибыли);

- неоднородные финансовые риски компаний-аналогов;

- различные способы начисления амортизации в показателях EBIT, учета запасов, а также проблемы, связанные с национальными особенностями ведения бухгалтерской отчетности, которые в определенных случаях могут искажать реальное финансовое состояние компании [7].

Сложность применения данного подхода также связана получением достоверной информации о сделках купли-продажи аналогичных компаний, так как в Украине, как правило, эта информация не является открытой. К тому же для большинства компаний отсутствует сравнительная база, поскольку многие из них являются уникальными для Украины.

Преимущество сравнительного подхода состоит в том, что базой для оценки являются рыночные данные, отражающие реально сложившееся соотношение спроса и предложения и учитывающие доходность и риски.

Авторы данной статьи полагают, что сравнительный подход в Украине может применяться по отношению к небольшим компаниям, имеющим достаточное количество аналогов на рынке, к открытым компаниям, чьи акции обращаются на фондовых биржах, а также к закрытым компаниям, у которых есть достаточное количество аналогов. Однако, с другой стороны, применение данного метода в условиях украинской экономики затруднено из-за недостаточно развитого фондового рынка и небольшого количества сделок по слияниям и поглощениям компаний в сфере мелкого и среднего бизнеса.

Скидка за неконтрольный характер пакета акций не может быть вычислена на основании какой-либо методики, ее величина определяется оценщиком в зависимости от конкретной ситуации. Скидка за недостаточную ликвидность может быть также определена только экспертным путем, так как ввиду отсутствия в Украине развитого фондового рынка, корректно определить ликвидность подавляющего большинства компаний не представляется возможным.

Ниже приведена таблица, в которой отражены главные недостатки и преимущества основных подходов к оценке стоимости компаний:

Результаты исследований. Исходя из вышеизложенной информации относительно подходов и методов оценки стоимости бизнеса, а также особенностей ведения хозяйственной деятельности в Украине, авторы данной статьи приходят к выводу, что окончательный результат процесса оценки стоимости компании не может быть получен вследствие применения только одного из существующих подходов. Наиболее целесообразным, по нашему мнению, представляется использование нескольких подходов и соответственно методов оценки с последующим сопоставлением полученных результатов. В процессе интеграции результатов для каждого подхода (метода) необходимо присвоить весовой коэффициент. Значение весового коэффициента определяются степенью приемлемости данного подхода (метода) к проводимой оценке.

Подходы и методы, которым будет присвоено наибольшее значение весового коэффициента, могут различаться при оценке различных объектов. Тем не менее, в общем случае базовым может являться доходный подход, как единственный подход, учитывающий материальные и нематериальные активы, перспективу развития предприятия, а также приведенную стоимость будущих денежных потоков, что в наибольшей степени соответствует интересам потенциального инвестора.

Вспомогательные подходы, которые могут применяться совместно с доходным, должны определяться субъектами оценочной деятельности в зависимости от целей оценки. Так, например, при оценке действующего бизнеса дополнительным к доходному подходу может стать сравнительный, если существует достаточное количество предприятий аналогов, а также достоверная информация о них.

Затратный подход может применяться при оценке предприятий, которые либо находятся в стадии ликвидации, либо на этапе создания. Во втором случае, затратный подход может быть применен совместно со сравнительным подходом, если существует достаточная база для сравнения.

Выводы. Проведенный анализ основных подходов к оценке стоимости бизнеса выявляет определенные трудности, возникающие при осуществлении оценочной деятельности: инфляционные процессы; недостоверность финансовой отчетности компаний; неразвитость украинского рынка ценных бумаг и информационная непрозрачность рынка в целом; существенные риски при ведении бизнеса в Украине, намного превышающие средние значения, характерные для стран с развитыми рыночными отношениями и другие аспекты. Все перечисленные выше проблемы затрудняют процесс объективного проведения оценки украинских компаний.

Литература

1. Дамодаран А. Инвестиционная оценка. Инструменты и методы оценки любых активов / А. Дамодаран. – М.,2004.

2.Эванс Ф. Ч. Оценка компаний при слияниях и поглощениях: в 3 кн. / Ф. Ч. Эванс, Д. М. Бишоп. – М.,2007.

3. Грегори А. Стратегическая оценка компаний./ Грегори А.-М..,2003.

4. Колер Тим, Стоимость компаний: оценка и управление. – 2-е изд. / Тим Колер.–М., 2000.

Грязнова А. Г. Оценка бизнеса / А. Г. Грязнова, М. А. Федотова. – М.,1998.

6. Момот Т.В. Оценка стоимости бизнеса: современные технологии. – Х.: Фактор, 2007.

7. Рутгайзер В. М. Оценка стоимости бизнеса / В. М. Рутгайзер. – М., 2007

8. Тришин В.Н. О методе дисконтированных денежных потоков и стандартах оценки [Электронный ресурс ] / В.Н. Тришин. – Режим доступа: http://www.ocenchik.ru/docs/95.html. – Дата обращения 20.02.2013.