Аннотация

Анопченко Ю.А. Методы оценки эффективности инвестиционного проектирования.

Важным направлением в деятельности предприятия является формирование и реализация инвестиционной политики. Эффективность инвестиционных проектов оказывает влияние на развитие предприятия и его финансовое состояние. Поэтому вопрос о методах оценки инвестиционных проектов в настоящее время является весьма актуальным, так как привлечение инвестиций позволяет достигать различных целей предприятия.

Общая постановка проблемы

Оценка эффективности инвестиционных проектов (ИП) – один из главных элементов инвестиционного анализа; является основным инструментом правильного выбора из нескольких инвестиционных проектов наиболее эффективного, совершенствования инвестиционных программ иминимизации рисков. Она необходима для того, чтобы контролировать процесс и качество выполнения ИП. В случае отклонений делаются те или иные действия, чтобы скорректировать план для достижения поставленной задачи. В настоящее время существует ряд методов оценки эффективности инвестиций. Их можно разделить на две основные группы: методы оценки эффективности инвестиционных проектов, с дисконтированием и без дисконтирования денежных потоков (ДП) [1].

Обзор используемых методов

К методам, без дисконтирования, относятся следующие:

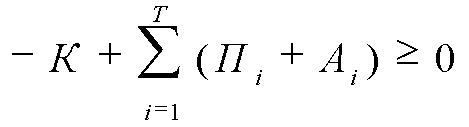

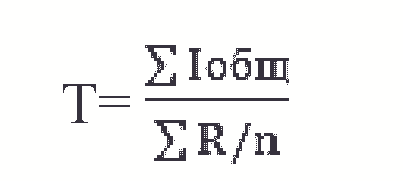

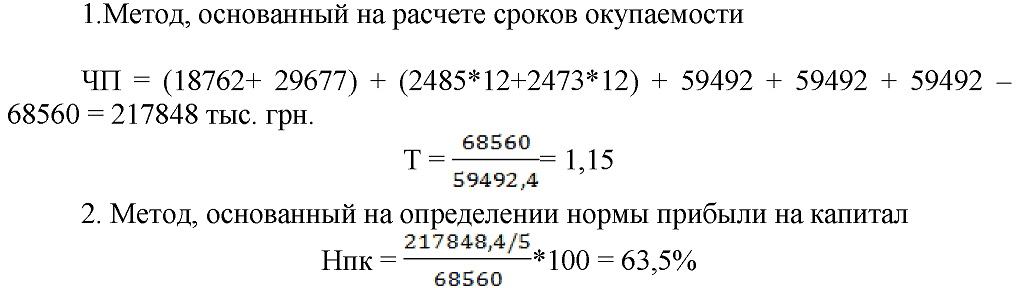

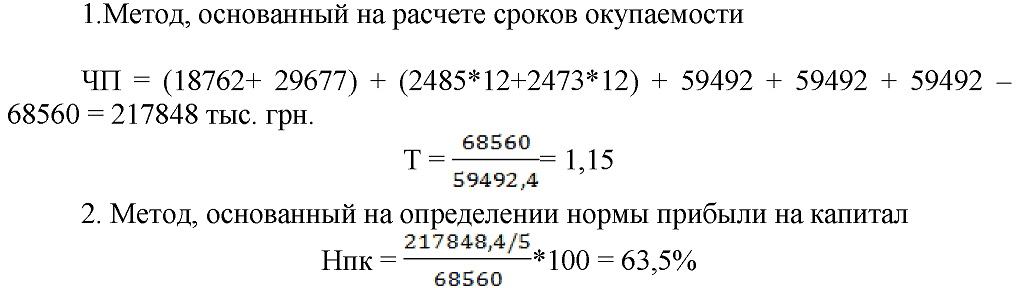

1.Метод, основанный на расчете сроков окупаемости инвестиций (срок окупаемости инвестиций). Срок окупаемости инвестиций – это период времени, который требуется для возврата вложенной денежной суммы (без дисконтирования). Иначе можно сказать, что срок окупаемости инвестиций – период времени, за который доходы покрывают единовременные затраты на реализацию инвестиционных проектов. Срок окупаемости инвестиционного проекта может быть определен по формуле:

2.Метод, основанный на определении нормы прибыли на капитал (норма прибыли на капитал).

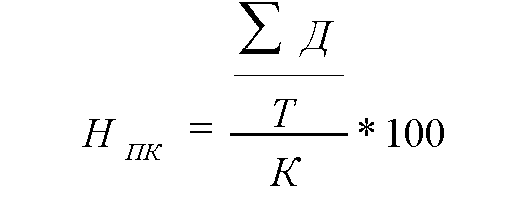

Вторым методом оценки инвестиций без дисконтирования денежных потоков является метод с использованием расчетной нормы прибыли, известный под названием прибыль на капитал

. Суть этого метода заключается в определении соотношения между доходом от реализации инвестиционного проекта и вложенным капиталом (инвестициями на реализацию проекта), или в расчете процента прибыли на капитал [1].

Для расчета нормы прибыли на капитал используется формула:

Методы основанные на дисконтировании ДП

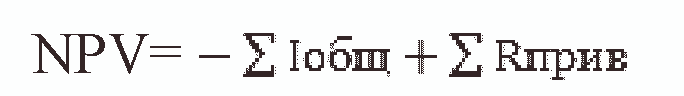

Дисконтирования – метод оценки инвестиционных проектов путем выражения будущих денежных потоков, связанных с реализацией проектов, через их стоимость в текущий момент времени. Методы оценки эффективности инвестиций, основанные на дисконтировании, применяются в случаях крупномасштабных инвестиционных проектов, реализация которых требует значительного времени.

1.Метод чистой приведенной стоимости (метод чистой текущей стоимости, метод чистой текущей стоимости). Метод оценки эффективности инвестиционного проекта на основе чистой приведенной стоимости позволяет принять управленческое решение о целесообразности реализации инвестиционного проекта исходя из сравнения суммы будущих дисконтированных доходов с необходимыми для реализации инвестиционными затратами (капитальными вложениями). И определяется по формуле:

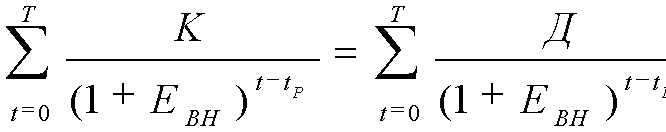

2. Метод внутренней нормы прибыли. Внутренняя норма прибыли представляет собой ту расчетную ставку процента (ставку дисконтирования), при которой сумма дисконтированных доходов за весь период использования инвестиционного проекта становится равной сумме первоначальных затрат (инвестиций). Иначе можно сказать, что внутренняя норма прибыли – процентная ставка (ставка дисконтирования), при которой чистая приведенная стоимость становится равной нулю [2]. Для расчета внутренней нормы прибыли можно использовать следующее уравнение:

3.Дисконтированный срок окупаемости инвестиций. Этот срок, за который окупятся первоначальные затраты на реализацию проекта за счет доходов, дисконтированных по заданной процентной ставке (норме прибыли) на текущий момент времени. Суть метода дисконтированного срока окупаемости состоит в том, что с первоначальных затрат на реализацию инвестиционного проекта последовательно вычитаются дисконтированные денежные доходы с тем, чтобы окупились инвестиционные расходы. Таким образом, дисконтированный срок окупаемости включает такое количество лет реализации инвестиционного проекта, которое необходимо для его окупаемости [2]. Для расчета срока окупаемости инвестиций используется формула:

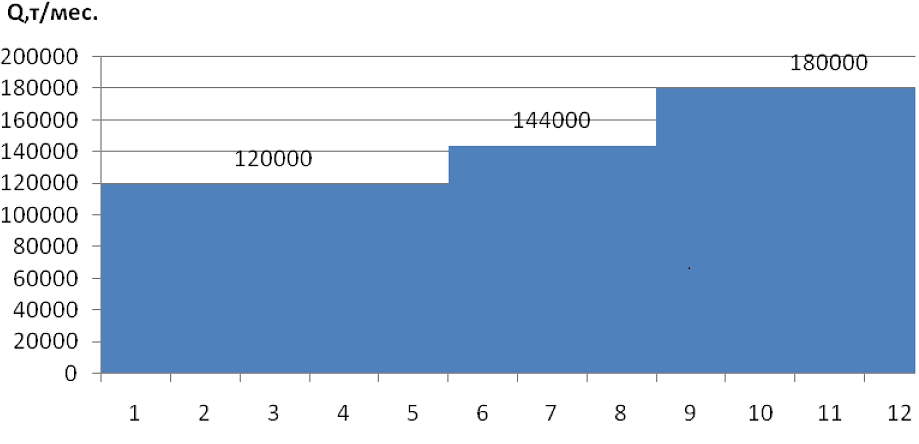

Рассмотрим данные методы на конкретном примере. Для условного предприятия центральная обогатительная фабрика (ЦОФ) разрабатывает инвестиционный проект по повышению производительной мощности по переработки рядового угля. Изначально фактический объем переработки составляет 120000 т / мес. Согласно разработанной производственной стратегией планируется повысить объем производства на 50% в два этапа: на первом этапе на 20% и на втором на 30% от факта. Первый прирост объема производства планируется с июня первого года реализации проекта, а второй с сентября первого года реализации проекта (рисунок 1).

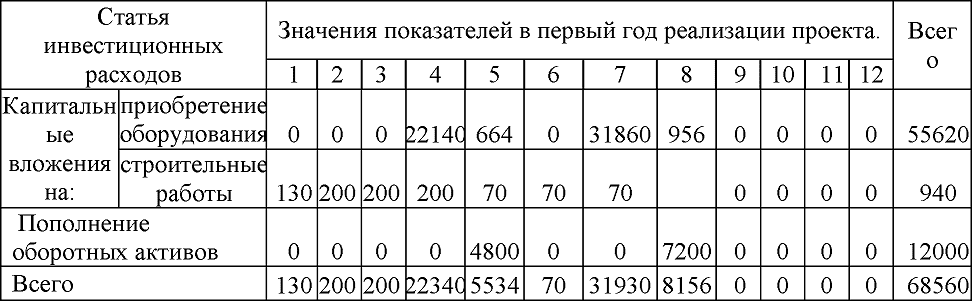

Рисунок 1 – Реализация проекта

Рост масштабов деятельности произойдет за счет поэтапной модернизации: на 1 этапе вводится в действие оборудование на сумму 22000 тыс. грн., на втором – 32000 тыс. грн. Монтаж и наладка оборудования произойдет в течение месяца и составит 3% от его стоимости. Для установки оборудования необходимо провести строительные работы по возведению новых фундаментов в главном корпусе фабрики на 1 этапе на сумму 520 тыс. сроком 4 месяца, на 2 этапе на сумму 420 тыс. в течение 6 месяцев. Зависимость величины оборотных активов (ОА) от объема производства имеет вид: ОА = 50 + 0,2Q Определение необходимого объема средств для реализации производственной программы (общий объем инвестиций) производится по трем статьям инвестиционных затрат: капитальные вложения на приобретение оборудования; капитальные вложения на строительные работы; пополнение оборотных активов. Расчеты приведены в таблице 1.

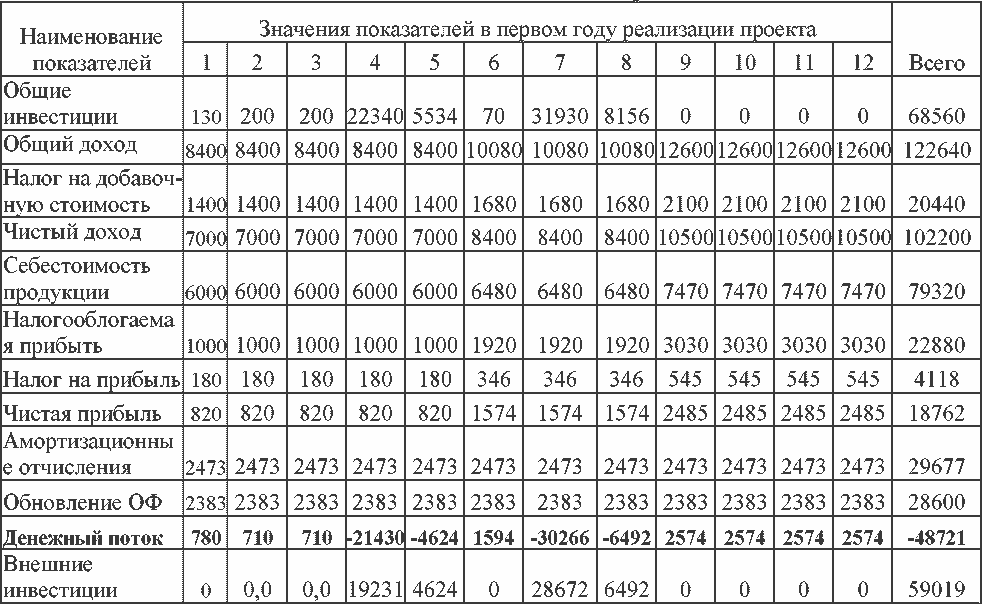

Как видно из таблицы общий объем инвестиций составит 68 млн.560 тыс. грн. Для расчета денежного потока по инвестиционному проекту необходимо определить операционные доходы и расходы предприятия, а также начислить амортизацию. Исходная себестоимость переработки составляет 50 грн/т, а при увеличении объема переработки по прогнозным расчетам на 1 этапе снизится на 10%, а на 2 – на 17%. Стоимость услуг по переработки угля составляет 70 грн/т. Планирование амортизационных отчислений осуществлялось прямолинейным методом в целом по группам основных фондов (ОФ) с соответствующими нормами амортизации. Исходя из первоначальной стоимости основных фондов в сумме 220 млн. грн., а также с учетом среднеотраслевого процесса обновления (10% в год), выбытие (13% в год) и вводов в действие ОФ обеспечивает прирост производственной мощности. В результате расчетов годовая сумма амортизационных отчислений составила 29 млн. 677 тыс.грн.. Результаты планирования ДП в первый год реализации проекта приведены в таблице 2.

По данным таблице рассчитаем методы оценки эффективности инвестиций.

Выводы

В результате полученных данных можно сказать, что при рассмотрении методов оценки эффективности инвестиционных проектов с дисконтированием и без дисконтирования ДП, более рациональными являются методы, которые включают дисконтирование денежных потоков для долгосрочных ИП.

Список использованной литературы

- Власова В. Эффективность инвестиций Методы оценки. // Бізнес – журнал Bizkiev [Електронний ресурс]. – Режим доступу: http://bizkiev.com/content/viev/952/629/

- Виленский П.Л. Оценка эффективности инвестиционных проектов: Теория и практика/ П.Л. Виленский, В.Н. Лившиц, С.А. Смоляк. – 2‑е изд., перераб. и доп. – М.: Дело, 2002. – 888 с.