Реферат за темою випускної роботи

Зміст

- Вступ

- 1. Актуальність теми

- 2. Мета і задачі дослідження та заплановані результати

- 3. Огляд досліджень та розробок

- 3.1 Огляд міжнародних джерел

- 3.2 Огляд національних джерел

- 3.3 Огляд локальних джерел

- 4. Основний зміст роботи

- Висновки

- Перелік посилань

Вступ

Сучасна банківська діяльність немислима без ризику. Ризик являє елемент невизначеності, який може відбитися на діяльності того чи іншого господарюючого суб'єкта або на проведення будь-якої економічної операції. Ось і банк не може працювати без ризику, як і не може бути повністю подолана жоден з видів ризику. Оскільки метою діяльності банку є отримання максимального прибутку, то необхідно приділяти велику увагу здійсненню своїх операцій при мінімально можливих ризиках. Щоб уникнути банкрутства і ліквідації, для досягнення і збереження стійкого становища на ринку банківських послуг банкам необхідно шукати і застосовувати ефективні методи та інструменти управління цими ризиками. Конкретні ризики, з якими найчастіше стикаються банки, будуть визначати результати їх діяльності. Отже, поки існують банки і банківські операції, завжди будуть актуальними і значущими управління ризиками банків та проблеми, пов'язані з ним.

1. Актуальність теми

Актуальність обраної мною теми полягає в тому, що ризик притаманний будь-якій сфері людської діяльності, що пов'язано з безліччю умов і факторів, що впливають на позитивний результат прийнятих людьми рішень, тому вивчення ризиків в банківській діяльності вимагає особливої уваги.

У сучасній науково-дослідницької літературі накопичено значний досвід в питаннях оцінки та управління кредитними ризиками. Так, серед зарубіжних вчених істотні дослідження в даному напрямку проводили: Л.Шустер, Г.Бірман, С.Шмідт, Р. Солоу, Е.Альтман, Х.Маусер, Д.Росен і інші. Велику цінність представляють праці вітчизняних дослідників, серед яких А.П.Альгіна, І.В. Балабанов, М.А. Ковригін, А.А.Лобанов, С.Н.Кабушкін, А.В. Плякін, Г.В.Чернов, І.В.Волошін, А.С.Шапкін, В.В. Чистюхін і інші.

Вивчення праць вітчизняних і зарубіжних авторів виявило, що питання оцінки та управління кредитними ризиками в сучасних умовах залишається дискусійним, а тому вимагає подальшого системного дослідження.

2. Мета і задачі дослідження та заплановані результати

Метою даної роботи є розробка заходів щодо вдосконалення процесу управління кредитними ризиками.

Основні задачі дослідження:

- Вивчити теоретичні основи управління ризиками в комерційному банку.

- Розглянути основні методи управління кредитними ризиками.

- Розглянути порядок оцінки кредитоспроможності позичальників.

- Вивчити порядок оцінки ступеня кредитного ризику.

- Розробити способи вдосконалення процесу управління кредитним ризиком.

Об'єкт дослідження: діяльність комерційного банку.

Предмет дослідження: особливості управління кредитними ризиками.

Методами наукового дослідження, використовуваними при написанні роботи, є: метод систематизації (розташування даних в логічній послідовності), методи аналізу (розкладання відомостей на складові частини з метою вивчення) і синтезу (узагальнення даних), табличний метод, аналітичний, метод прогнозування (розробка прогнозу , перспектив розвитку) та ін.

3. Огляд досліджень та розробок

В даний час, в умовах економічної кризи проблема вивчення банківських ризиків актуальна не тільки для вчених і банківських фахівців, але і для юридичних, і фізичних осіб, що користуються послугами банків. Банківські ризики за своєю природою, це процес соціальний, адже пропоновані банком продукти і послуги пов'язані з грошима. У критичних ситуаціях банки ризикують не тільки власними, але часто і залученими коштами. Тому банківські кризи зачіпають інтереси самого широкого кола численних клієнтів, які довірили банкам свої гроші.

Виявлення можливих ризиків на ранніх етапах і ефективне управління ними стає все більш необхідним аспектом економічної діяльності, адже якість управління ризиками безпосередньо впливає на стабільне функціонування кожного напряму банківського сектора, особливо в умовах кризи. Саме тому словосполучення «управління ризиком» все частіше зустрічається в наукових дослідженнях, нормативних і регламентуючих документах, що стосуються банківського сектора.

3.1 Огляд міжнародних джерел

Концептуальні положення теорії ризику визначені в працях зарубіжних вчених, таких як: У. Бек, Ф. Найт, М. Луман, Дж. Мілль, Н.У. Сеніор, А. Маршалл, А. Пігу, Дж.М. Кейнс.

При цьому, важливо відзначити, що тлумачення ризику досі є спірним. Досить часто його визначення зводиться до можливих наслідків і наслідків, а саме:

Ризик як небезпека - це ситуація, що тягне за собою невдачу, збиток, збиток, грошові втрати. Так, У. Бек вважає, що ризик - це систематичне вплив з погрозами і небезпеками [1].

Ризик як можливість - детально вивчив Н. Луман, на його думку, ризик може виражатися у вигляді можливостей, а відмова від ризику, особливо в сучасних умовах, означав би відмову від раціональності[2].

Ризик як невизначеність - одним з перших досліджував Ф. Найт, який запропонував теорію вимірювання невизначеності, як варіабельності різноманіття рішень, які дають можливість управління ризиком [3].

3.2 Огляд національних джерел

У вітчизняній практиці теорія ризику в усьому своєму різноманітті стала затребуваною серед вчених лише з початком переходу до ринкових відносин і розвитком комерції. Адже ризик - це супутник будь-якої підприємницької діяльності, а банківської - особливо. Чи не втратила своєї актуальності ця проблема і в даний час, навпаки фінансова глобалізація, технологічний прогрес, економічні кризи не зменшують ризики, а найчастіше сприяють розвитку нових.

У навчальному посібнику «Банківські ризики» Лаврушина О.І. кредитний ризик визначається як ризик невиконання кредитних зобов'язань перед кредитною організацією, третьою стороною [4].

У науковій статті Селіна М.А., «Банківські ризики і методи їх оцінки» кредитний ризик визначений як ризик виникнення в кредитної організації збитків внаслідок невиконання, несвоєчасного або неповного виконання боржником фінансових зобов'язань перед кредитною організацією відповідно до умов договору [5].

У книзі Свиридова О.Ю., «Банківська справа» кредитний ризик представлений як ризик непогашення основного боргу і відсотків по виданої позичку [6].

3.3 Огляд локальних джерел

У Донецькому національному технічному університеті на кафедрі «Фінанси і економічна безпека» були розглянуті проблеми управління кредитними ризиками та висвітлені в публікаціях.

В одній з публікацій матеріалів Міжнародної науково-практичної конференції "Інституційні та еволюційні проблеми розвитку фінансово-кредитних систем" »була опублікована стаття к.е.н., доцента Манерова Геннадія Миколайовича під назвою« Управління кредитним ризиком банку в сучасних умовах »[7].

«Використання інструментарію Data mining в управлінні кредитними ризиками» авторами даної статті є к.е.н., доцент Слєпньова Л.Д. і Кривоберець В.Б.[8].

Під авторством Бодня Д.І. і Слєпньова Л.Д. була написана наукова стаття «Оцінка кредитного ризику на основі методології VAR» [9].

4. Основний зміст роботи

У вступі обґрунтовано актуальність теми магістерської роботи, сформульовані мета і завдання дослідження, визначено об'єкт, предмет і методи дослідження, наукова значимість і практична цінність дослідження.

У першому розділі магістерської роботи «Теоретичні основи управління кредитним ризиком» були розглянуті основні поняття, види, фактори кредитних ризиків банківської діяльності, визначено механізми управління кредитними ризиками в комерційних банках, уточнена кредитна політика банку та проаналізовані методи оцінки кредитного ризику. Банківський ризик - це ймовірність виникнення втрат у вигляді втрати активів, недоотримання запланованих доходів або появи додаткових витрат у результаті здійснення банком фінансових операцій.

Тлумачення банківських ризиків досі є неоднозначним. У вітчизняній економічній літературі можна зустріти самі різні визначення ризику, але всі вони зводяться до одного - вищенаведеним.

Комерційний банк, як і будь-які господарюючі суб'єкти, що діють в умовах ринкової економіки, при здійсненні своєї діяльності націлений на отримання максимального прибутку. Крім того, що діяльність банку підпадає під вплив загальних ризиків, властивих господарюючим суб'єктам, для нього характерні ризики, які випливають із специфіки діяльності. Специфіка ризику банківських операцій полягає в тому, що той ступінь ризику, яку банк приймає на себе, в значній мірі визначається тим ступенем ризику, яку він об'єктивно або суб'єктивно отримує від своїх клієнтів. Чим вище ступінь ризику, притаманного типу бізнесу клієнтів банку, тим вище ризик, який може очікувати банк, працюючи з цими клієнтами. Операції, пов'язані з залученням на грошовому ринку тимчасово вільних коштів і розміщенням їх у різні види активів (у тому числі в кредити) зумовлюють особливу залежність комерційних банків від фінансової стійкості їх клієнтів, а також від стану грошового ринку і економіки держави в цілому. Банківський ризик входить в систему економічних ризиків, в якій він одночасно є самостійним видом ризику. Питання аналізу ризику в економіці дуже важливий, оскільки з ним тісно пов'язаний процес прийняття рішень в умовах інформаційної невизначеності.

В основі системи управління кредитними ризиками лежать пошук і розробка заходів щодо їх подолання або по зниженню ступеня ризику, якщо його неможливо уникнути, що неможливо здійснювати без систематизації різних видів кредитних ризиків.

Розглянемо далі класифікацію кредитних ризиків.

За джерелами виникнення таких ризиків ділять на зовнішні і внутрішні [10].

Зовнішній кредитний ризик - це такий кредитний ризик, при якому неплатоспроможність або дефолт позичальника сталися в результаті негативного впливу зовнішнього середовища на його діяльність.

Внутрішній кредитний ризик - виникнення неплатоспроможності або дефолту позичальника в зв'язку з відзначенням їм діяльністю. Тобто коли підприємство-позичальник неефективно управляє наявними в його розпорядженні ресурсами [6].

Найбільш докладно класифікація ризиків представлена на малюнку 1.

Рисунок 1 – Класифікація кредитних ризиків

(анімація: 7 кадрів, 159 кілобайт)

Кредитні ризики є найчастішою причиною банкрутств банків, в зв'язку з чим, все регулюючі органи встановлюють стандарти з управління кредитними ризиками. Серед заходів з протидії даними ризикам - чітко сформульована політика організації щодо кредитних ризиків і встановлення параметрів, за якими кредитні ризики будуть контролюватися. Такий контроль включає в себе обмеження кредитних ризиків за допомогою політики, яка забезпечує достатню диверсифікацію кредитного портфеля.

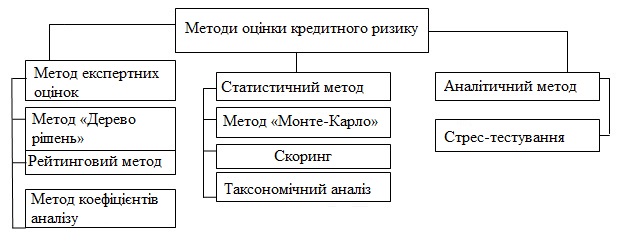

Всі способи оцінки кредитного ризику розрізняються методами і формами оцінки, які ґрунтуються на персональному досвіді кредитного експерта. Як показано на малюнку 2, основними видами систем оцінки кредитного ризику виступають: методи експертних оцінок, статистичні методи, аналітичні методи.

Малюнок 2 - Методи оцінки кредитного ризику

У другому розділі магістерської роботи «Дослідження впливу ризиків на діяльність ВАТ" Газпромбанк "» була розглянута характеристика ВАТ "Газпромбанк", також була визначена оцінка кредитних ризиків комерційного банку та проведено порівняльну характеристику нормативів кредитних ризиків між Ощадбанком Росії і Газпромбанком.

ВАТ «Газпромбанк» займає сильні позиції на вітчизняному та міжнародному фінансових ринках, будучи одним з російських лідерів з організації та андеррайтингу випусків корпоративних облігацій, управління активами, в сфері приватного банківського обслуговування, корпоративного фінансування та інших областях інвестиційного банкінгу.

Будучи універсальним комерційним банком, ВАТ «Газпромбанк» надає кредити корпоративним клієнтам різних галузей економіки і фізичним особам. Найбільшу частку кредитування направлено в галузь торгівлі та комерції. Негативною характеристикою кредитного портфеля банку є наявність простроченої заборгованості та її зростання. Питома вага простроченої заборгованості в кредитному портфелі 01.01.2017 року склав 4,5%, хоча на 01.01.2016 року він був на рівні 2,9%, а на 01.01.2015 року - 4,0%. Найбільший обсяг прострочених кредитів має прострочену заборгованість понад 180 днів. При цьому динаміка нормативів максимального кредитного ризику для аналізованого банку має рівень, який відповідає нормі.

У третьому розділі магістерської роботи вказані шляхи оптимізації кредитних ризиків комерційного банку ВАТ «Газпромбанк».

Метою вдосконалення управління кредитним ризиком банку є обгрунтування найбільш ефективних методів, інструментів і важелів здійснення функцій аналізу, планування, регулювання і контролю в процесі управління кредитними ризиками банку, які сприяють отриманню оптимального рівня прибутковості від кредитної діяльності банку при мінімальному ризику неповернення основної суми боргу і відсотків по кредитах. ми банку, які сприяють отриманню оптимального рівня прибутковості від кредитної діяльності банку при мінімальному ризику неповернення основної суми боргу і відсотків по кредитах. Концепція вдосконалення механізму управління кредитним ризиком ВАТ «Газпромбанк» показано на малюнку 3.

Малюнок 3 - Концепція вдосконалення механізму управління кредитним ризиком банку

Найбільш істотними елементами процесу кредитування, якість управління якими забезпечує можливість попередження виникнення і усунення істотної частки можливих кредитних ризиків, як в умовах стабільного економічного розвитку, так і в умовах кризи і рецесії, є планування кредитної діяльності, проектування кредитного продукту, оцінка кредитного ризику кожної окремої операції, лімітування і моніторинг поточного стану кредитного портфеля і позичальників.

Висновки

На підставі проведеного дослідження визначено економічний зміст банківських кредитних ризиків. Кредитний ризик є домінуючим елементом ієрархічної системи банківських ризиків і невіддільною складовою сукупного банківського ризику. Управління кредитним ризиком являє собою багаторівневий, строго регламентований процес, де кожне використовується підрозділ має чіткий перелік цілей, завдань, що досягаються шляхом виконання функцій через систему взаємопов'язаних і взаємозалежних методів навмисного впливу для недопущення настання ризикової події.

На даний момент існує безліч банків і всі вони через специфіку своєї діяльності схильні до кредитного ризику. Мінімізувати кредитний ризик можна, якщо дуже ретельно вибирати позичальників, аналізувати умови видачі кредиту, а так же, вести контроль за виконанням позичальником всіх зобов'язань по виплаті боргу в рамках ретельно розробленої системи оцінки та управління кредитними ризиками.

При написанні даного реферату магістерська робота ще не завершена. Остаточне завершення: травень 2018 року. Повний текст роботи і матеріали по темі можуть бути отримані у автора після зазначеної дати.

Перелік посилань

- Бек У. Общество риска. На пути к другому модерну. М.: Прогресс-Тра-диция, 2000. 383 с.

- Луман Н. Понятие риска // THESIS. 1994. Вып. 5. С. 4-160.

- Найт Ф.Х. Риск, неопределённость и прибыль. М.: Дело, 2003. 360 с.

- Банковские риски: учебник / под ред. О.И. Лаврушина, Н.И. Валенцевой. 3-е изд., перераб. и доп. М.: КНОРУС, 2016. 292 с.

- Селина М.А. Банковские риски и методы их оценки (с рассмотрением примера на практике) // IV Международная студенческая электронная научная конференция «Студенческий научный форум» М.: Северо-Кавказский филиал московского гуманитарно-экономического института, 2012. С. 64. (Сборник).

- Банковское дело: 100 экзаменационных ответов / О. Ю. Свиридов. — Издание 3-е, исправленное и доп. — Ростов н/Д: Издательский центр «МарТ»; Феникс, 2010. — 256 с. — (Экспресс-справочник для студентов вузов).

- Манеров, Г.М. «Управління кредитним ризиком банку в сучасних умовах» // Матеріали Міжнародної науково-практичної конференції "Інституціональні та еволюційні проблеми розвитку фінансово-кредитних систем". - Донецьк: Браво, 2013. - 150с.

- Слепнева, Л.Д., Кривоберец, В.Б. «Использование инструментария Data mining в управлении кредитными рисками» // Науково-практичний журнал «Економіка промисловості». – Донецьк: ІЕП НАН України, 2013, № 1-2 (61-62), с. 303 – 312.

- Бодня, Д.І.,Слепнева, Л. Д. «Оцінка кредитного ризику на основі методології VAR» //Матеріали П’ятої Всеукраїнської наукової конференції студентів та молодих вчених “Актуальні проблеми розвитку фінансово-кредитної системи України”. – Донецьк: ДонНТУ, 2012.

- Белоглазова Г.Н. Банковское дело. Организация деятельности коммерческого банка: учебник / Г.Н. Белоглазова, Л.П. Кроливецкая. - М.: Юрайт, 2011. - 422 с.

- Кабушкин С.Н. Управление банковским кредитным риском [Текст]: учебное пособие / С.Н. Кабушкин. - М.: Новое знание, 2012. - 332с.