НАЛОГОВЫЙ КОЭФФИЦИЕНТ В ОЦЕНКЕ ЭФФЕКТИВНОСТИ НАЛОГООБЛОЖЕНИЯ

Бритченко О. И.

к.э.н., доцент Бурлуцкий Б. В.

Донецкий национальный технический университет

Сложно представить себе процветающее государство без эффективной налоговой системы. Поэтому исследователям, занимающимся построением и совершенствованием налоговых систем, целесообразно однозначно представлять и регулярно использовать показатели, позволяющие определить эффективность налогообложения.

Средние налоговые доходы в различных странах колеблются в пределах 35-40% от ВВП [1]. Согласно сложившемуся пониманию в теории и практике налогообложения концепция Лаффера (увеличение налоговых поступлений при снижении налогов) на кратко- и среднечасовых интервалах не подтверждается Рост налоговых поступлений при снижении налогового бремени возможен только в долгосрочной перспективе, что крайне ненадежно, к примеру, в условиях значительных трансформаций в экономике, когда на динамику ВВП и налоговых поступлений оказывают влияние большое количество факторов. Так, модель и проведенные расчеты Е.В. Балацкого позволили ему сделать следующий вывод: даже значительные фискальные послабления будут способствовать незначительному стимулированию производственной активности [2, с.12], а, следовательно, не будут компенсированы ожидаемыми налоговыми поступлениями.

Выявление связи между ростом налогового бремени (коэффициента) и увеличением теневой экономики требует учета таких факторов, как ВВП на душу населения и направленияего перераспределения, совершенство техники обложения и налогового контроля, наличие устоявшихся традиций в сфере налогообложения и др. В противоположном случае тяжело поддается объяснению почти полное отсутствие теневой экономики (около 5% ВВП) в таких Скандинавских странах как Швеция, Дания, Финляндия со сравнительно высоким налоговым коэффициентом (около 45-50% ВВП) [1].

При этомрасчет налогового коэффициента Кн. с учетом в ВВП теневого сектора экономики искажает реальную ситуацию. Теневые доходы, как и отражаемые в отчетности, также принадлежат в основном (за редким исключением) тем же налогоплательщикам, скрывающим часть своих доходов. Таким образом, скрытая теневая деятельность, ведущаяся параллельно с легальной, снижает общее налоговое бремя. Это может стать стимулом к необходимости увеличения налогового коэффициента Кн. , отмены части налоговых льгот.

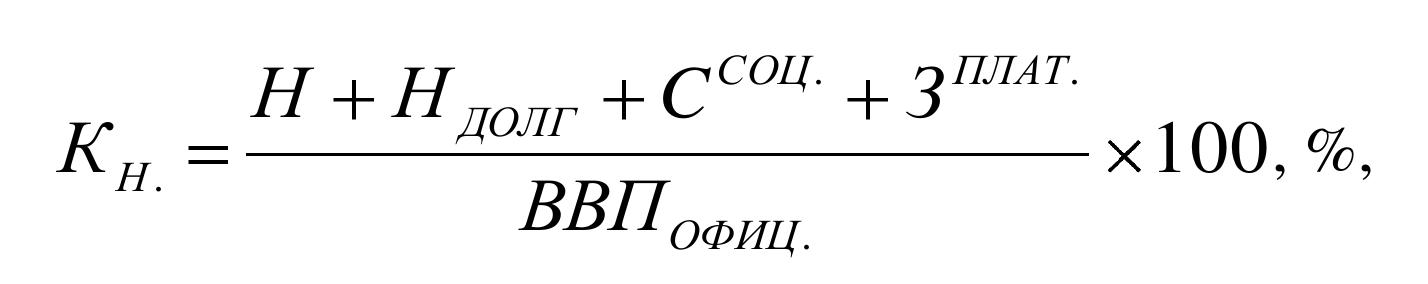

Следует также отметить, что более реальную картину будет отображать показатель Кн. , в числителе учитывающий не фактические налоговыедоходы бюджета Н , а начисленные, подлежащие уплате: Ннач. = Н + Ндолг , где Ндолг – налоговый долг (недоимка).

Полагаем целесообразным отдельное использование еще одного слагаемого в числителе формулы налогового коэффициента – сборов на социальное страхование Ссоц. (то есть, не включая их в слагаемое Н ). Это позволяет провести более тщательный факторный анализ составляющих,влияющих на рост Кн. , администрируемых различными фискальными органами.

Кроме того, при расчете Кн. объективным будет учет затрат плательщиков, связанных с функционированием налоговой системы: на ведение налогового учета, составление и передачу налоговой отчетности налогоплательщиками Зплат. В то же время недопустимо при расчете Кн. включать затраты государства на формирование налогового законодательства и содержание фискальных органов, поскольку произошел бы двойной учет, так как эти затраты осуществляются из налоговых поступлений H.

Итак, с учетом этих доводов формула для расчета налогового коэффициента примет следующий вид:

где ВВПофий. – валовой внутренний продукт (без учета теневой экономики).

Несмотря на то, что рассчитанная по формуле (1)величина Кн. не является долей налогов в ВВП, она наиболее полно характеризует реальное налоговое давление на экономику, позволяя с учетом отмеченных выше факторов (ВВП на душу населения и т.д.) объяснить одну из основных причин возникновения теневой экономики, неплатежей в бюджет и макроэкономических величин финансовых санкций, распространения налоговых льгот и списания долгов. Поэтому определение Кн. является первоочередным направлением анализа эффективности налогообложения.

Предложен расчет налогового коэффициента. При его расчете объективным будет учет затрат плательщиков, связанных с функционированием налоговой системы. Следует отметить, что величина Кн. не является долей налогов в ВВП, но она полно характеризует реальное налоговое давление на экономику.

Расчет по формуле (1) показателя налогового бремени не позволяет судить о налоговой нагрузке на конкретного налогоплательщика. Это особенно актуально, когда налоговая нагрузка распределяется между предприятиями крайне неравномерно. Решению этой задачи, в частности, посвящена работа Е. В. Балацкого, разработавшего методики определения предельно допустимого налогового бремени θ (до его превышения налогоплательщики могут вести расширенное воспроизводство); номинального налогового бремени μ (установленное существующим законодательством); фактического налогового бремени η (истинный масштаб налоговых выплат) [2, с.6-7,10-11]. Так, если θ > μ, то налоговое бремя допустимо, однако если при этом η < μ, то фискальная эффективность налоговой системы низкая и необходимо ужесточение налоговой дисциплины и т.д. [2, с.11]. Использование методики Е. В. Балацкого возможно также и на уровне государства.