Аннотация

Финансовое равновесие отражает финансовое здоровье предприятия. Финансовый равновесие является объектом финансового менеджмента предприятия.При управлении финансовым равновесием предприятия необходимо учитывать влияние внешних факторов.

Вопросами управления финансовым равновесием на различных предприятиях были изучены украинскими и зарубежными учеными: И. А. Бланк [1], Т.Е. Унковская [2], Н. Абдусаламова [3], А. Бизин, П. Готтарди и Г. Рута [4], С. Л. Фло и П. Шакаля [5], Й. Хайек и Д. Камска [6]. Однако моделирование зависимости финансового равновесия предприятия от внешних факторов еще не изучены должным образом. Поэтому наша цель исследования в этой статье — построить экономико-математическая модель взаимосвязи финансового равновесия предприятия и воздействие внешних факторов.

Основная часть

Был проведен анализ 15 крупнейших металлургических предприятий Украины. Среди них наиболее известными являются ПАО "АрселорМиттал Кривой Рог", ПАО "Никопольский завод ферросплавов", ПАО "Днепровский металлургический комбинат", ПАО "Нижнеднепровский трубопрокатный завод", ПАО "Днепроспецсталь", ПАО "Евраз Днепровский Металлургический завод" и другие. Их доля в украинском производстве металлов и металлопродуктов в течение 2004-2016 гг. уменьшалась, но оставалась значительной: 2004-40 %, 2015 – 51 %, 2016 – 27 % [7].

Финансовое равновесие предприятия оценивается по ряду показателей. Однако, экономико-математическая модель может иметь только один результирующий показатель. Поэтому имеется необходимость в разработке единого комплексного показателя для оценки финансового равновесия предприятия. Мы называем это индекс финансового равновесия предприятия. Для ее разработки мы применяем метод таксономии.

Мы уже определили шесть основных финансовых показателей металлургического предприятия для этого индекса: первый (Х1) и второй (Х2) показатели финансового равновесия, финансового левериджа активов (Х3) и (Х4), коэффициент автономии (Х5) и чистая маржа (Х6) (Таблица 1).

Табл. 1 – Основные данные для расчета индекса финансового равновесия металлургических предприятий в Украине, 2004-2016.

| Показатель | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| X1 | 0.92 | 1.00 | 0.98 | 1.00 | 0.68 | 0.68 | 0.58 | 0.58 | 0.45 | 0.42 | 0.41 | 0.40 | 0.64 |

| X2 | 0.95 | 1.00 | 0.99 | 1.00 | 0.72 | 0.70 | 0.54 | 0.48 | 0.50 | 0.43 | 0.33 | 0.15 | 0.76 |

| X3 | 0.59 | 0.56 | 0.64 | 0.66 | 0.59 | 0.62 | 0.64 | 0.72 | 0.40 | 0.41 | 0.47 | 0.57 | 0.44 |

| X4 | 0.67 | 0.56 | 0.66 | 0.67 | 1.22 | 1.34 | 2.02 | 2.59 | 1.82 | 2.27 | 3.42 | 9.40 | 0.91 |

| X5 | 1.49 | 1.78 | 1.52 | 1.50 | 0.82 | 0.76 | 0.50 | 0.39 | 0.55 | 0.44 | 0.29 | 0.11 | 1.10 |

| X6 | 7.68 | 8.71 | 10.35 | 12.80 | 3.00 | -7.54 | -3.55 | -3.54 | -9.87 | -6.65 | -22.04 | -16.63 | 0.54 |

Источник: рассчитано автором на основании (smida.gov.ua) [8].

Основные показатели позволяют провести комплексную оценку качества финансового управления с точки зрения сохранения финансового здоровья предприятия. Классические показатели приведены в таблице 2. Стандартизация проводилась по соотношению фактических и средних значений основных показателей.

Табл. 2 – Основные показатели для расчета индекса финансового равновесия металлургических предприятий в Украина, 2004-2016.

| Индекс | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| X1 | 1.37 | 1.49 | 1.46 | 1.49 | 1.01 | 1.01 | 0.87 | 0.86 | 0.66 | 0.62 | 0.62 | 0.60 | 0.95 | X2 | 1.44 | 1.52 | 1.51 | 1.52 | 1.09 | 1.07 | 0.83 | 0.73 | 0.76 | 0.65 | 0.51 | 0.23 | 1.15 |

| X3 | 1.04 | 1.00 | 1.14 | 1.18 | 1.05 | 1.10 | 1.13 | 1.27 | 0.72 | 0.72 | 0.84 | 1.01 | 0.78 |

| X4 | 0.32 | 0.27 | 0.31 | 0.31 | 0.58 | 0.62 | 0.95 | 1.23 | 0.86 | 1.07 | 1.62 | 4.44 | 0.43 |

| X5 | 1.72 | 2.06 | 1.76 | 1.74 | 0.95 | 0.89 | 0.57 | 0.45 | 0.64 | 0.51 | 0.34 | 0.12 | 1.27 |

| X6 | 1.07 | 1.21 | 1.44 | 1.78 | 0.42 | -1.05 | -0.49 | -0.49 | -1.37 | -0.93 | -3.07 | -2.32 | 0.08 |

Источник: рассчитано автором на основе (табл. 1).

Этапы таксономического метода последовательно представлены в нашей статье [9, Карцева, Гудзь, 2017, стр. 86-87]. Их применение на основе базовых показателей позволило получить индекс финансового равновесия украинских металлургических предприятий (табл.3).

Табл. 3 – Индекс финансового равновесия металлургических предприятий Украины, 2004-2016.

| Индекс | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| IFE | 0.87 | 0.90 | 0.92 | 0.95 | 0.7 | 0.5 | 0.53 | 0.5 | 0.41 | 0.44 | 0.12 | -0.01 | 0.67 |

Источник: рассчитано автором на основе (Таблица 2)

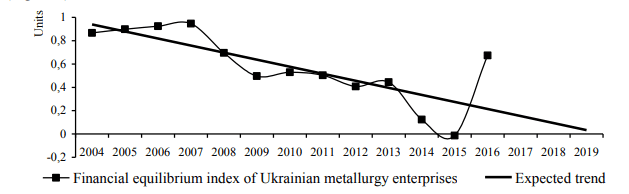

Рассчитаные значения финансового равновесия металлургических предприятий Украины колеблются и демонстрируют общую нисходящую тенденцию в течение всего периода наблюдения (Рис. 1).

Рис. 1 — Динамика финансового равновесия металлургических предприятий Украины в 2008-2016 гг. и ожидаемый тренд на 2017-2019 гг.

Увеличение индекса финансового равновесия металлургических предприятий Украины в 2016 году

вызвано ростом собственного капитала, уменьшением обязательств и восстановлением прибыльности. В то же время,

ликвидность украинских металлургических предприятий пока незначительна. Этот вывод подтверждается

превышением второго показателя над первым (IFE1 Мы имеем некоторый избыток финансового рычага в капитале над финансовым рычагом в

активы (FL>AL). Расхождение между двумя финансовыми рычагами свидетельствует о ликвидности и

дисбалансе рентабельности металлургических предприятий Украины. Поэтому для каждого

предприятию необходимо следить за факторами своего финансового здоровья. Исследование влияния внешних факторов является наиболее сложной задачей в изучение феномена. Финансовое равновесие предприятия не является исключением.

Было бы интересным исследование финансового равновесия украинских металлургических предприятий

в краткосрочной и долгосрочной перспективе под влиянием следующих внешних факторов: индекс цен производителя

по товарам и металлопродукции, инфляция, коэффициент экспорта-импорта, среднегодовая ставка дисконтирования, девальвация ( - ) или ревальвация ( + ) (Таблица 4). Табл. 4 – Внешние факторы финансового равновесия металлургических предприятий в Украине, 2004-2016 гг. Источник: рассчитано автором на основании (ukrstat.gov.ua) [7]. Моделирование финансового равновесия металлургических предприятий Украины учитывает влияние рыночных экономических и монетарных факторов осуществляется на основе

математической гностика. Он довольно активно используется как комплексный метод в Европейских до сих пор. В то же время использование математической гностики в украинской практике началось недавно. Математическая гностика является альтернативным методом обработки и

оценки малых выборок информативных с некоторой неопределенностью на основе использования теории гностики. Теория гностики — динамическая теория данных, получаемых на основе

количественной оценки с учетом фактора неопределенности. Экономическое направление теории гностики

получила свое развитие благодаря профессиональной деятельности Пола Кованика и его научной

деятельности (Чехия, Прага) [10, Кованик, 2011]. На рисунке 2 показана методология

математической гностики. Рис. 2 — Методология математической гностики [10, Kovanic, 2011, стр. 7-36]. Практическое применение математической гностики реализовано в программе R shell. R

Проект позволяет проводить статистические вычисления с использованием математического анализа. Он широко используется в

европейской и американской практике математического моделирования экономических процессов на микро-и

макро уровне. База данных по металлургическим предприятиям Украины (табл. 3 и 4) была обработана в

Проект R для того чтобы осуществить нашу цель исследования. Были использованы следующие команды: R1<—PredMD(t(DATES),Dep = 6,ww = 6, (1) R2<—PredMD(t(DATES),Dep = 6,ww = 8, (2) R3<—PredMD(t(DATES),Dep = 6,ww = 9, (3) R4<—PredMD(t(DATES),Dep = 6,ww = 10, (4) R5<—PredMD(t(DATES),Dep = 6,ww = 11, (5) где R1, R2,... R5 являются вариантом моделирования внешних факторов и

индекс равновесия в зависимости от прогнозируемого периода от шести до двух лет; DATES-названия баз данных (табл. 3 и 4); Dep является символом индекса финансового равновесия украинских металлургических предприятий,

являющийся результирующим индикатором моделирования;

ww — временной период (в годах), учитываемый при прогнозировании.

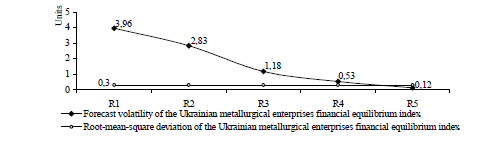

Стандартная погрешность каждой модели при моделировании индекса финансового равновесия

металлургических предприятий Украины под влиянием внешних факторов представлена на рисунке 3. Рис. 3 — Моделирование индекса финансового равновесия металлургических предприятий Украины

вариант статистической характеристики. Источник: составлено автором. Долгосрочные прогнозы представлены вариантами Р1 (на шесть лет), Р2 (на пять лет), Р3 (на

четыре года), среднесрочный прогноз — вариант R4 (на три года), краткосрочный прогноз — вариант R5

(на два года.) На рис. 3 показано, что чем длиннее интервал прогноза, тем выше его погрешность. Достоверность модели прогнозирования R1 может быть под вопросом. Все остальные варианты моделирования имеют допустимую погрешность прогноза. В таблице 5 приведены параметры оценки влияния внешних факторов на индекс финансового равновесия украинских металлургических предприятий в долгосрочной и краткосрочной перспективе. Табл. 5 – влияние внешних факторов на прогноз индекса финансового равновесия предприятий, 2011-2016. Источник: рассчитано автором. Даты в таблице 5 показывают изменение влияния внешних факторов на прогноз

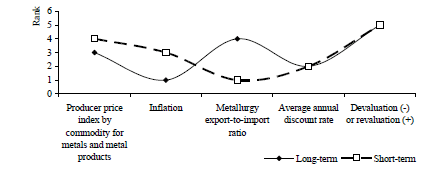

индекса финансового равновесия металлургических предприятий Украины во времени. В долгосрочной перспективе наиболее

существенное влияние оказывает инфляция. Однако это из-за умеренной волатильности

данного показателя. Данные значения инфляции чередовались в украинской экономике в течение

2004-2016гг. Когда прогнозируемый период снижается, преимущественное влияние на металлургический

финансовое равновесие предприятий будет определяться соотношением экспорта и импорта металлургической продукции. Среди

внешних факторов формирования финансового равновесия, второе место закрепилось за

среднегодовой ставкой дисконтирования. Она напрямую влияет на обязательства предприятия. В краткосрочной перспективе инфляция

опускается на третье место. Индекс цен производителей на сырьевые товары

занимают третье место в формировании финансового равновесия предприятия в долгосрочном периоде. В краткосрочной перспективе он занимает четвертое место. Этот связанно с длительной

цикличностью колебаний индекса цен производителей, пока он находится в относительной стабильности в краткосрочном периоде. Девальвация

украинской валюты оказало сильнейшее влияние на финансовое равновесие металлургических предприятий в двухгодичном прогнозе. Причиной этого является синхронизация краткосрочного финансового цикла,

к девальвационным всплескам и долгосрочного делового цикла производства металлургической отрасли.

На рис. 4 показано ранжирование внешних факторов по значимости воздействия на украинский

индекс финансового равновесия металлургических предприятий в долгосрочной и краткосрочной перспективе. Рис. 4 — Ранжирование внешних факторов по значимости влияния на украинский индекс финансового равновесия металлургических предприятий в долгосрочной и краткосрочной перспективе. Источник: рассчитано автором Среди пяти вариантов прогноза наиболее статистически обоснованным является пятый вариант R5.

Данная модель позволяет прогнозировать индекс финансового равновесия металлургических предприятий Украины

на срок до двух лет. Прогноз R5 имеет наименьшую волатильность. Ошибка существенно

меньше погрешности результирующего коэффициента. Поэтому рассмотрим пятый вариант

математическое моделирование более подробно. Основным результатом математической гностики является экономико-математическая модель на краткосрочную перспективу

прогнозирование индекса финансового равновесия украинских металлургических предприятий в контексте

влияния экономических и денежных факторов (табл. 6). Табл. 6 – статистическая характеристика экономико-математической модели на краткосрочную перспективу

прогнозирование индекса финансового равновесия металлургических предприятий Украины. Источник: рассчитано автором. На основании данных таблицы 6 можно составить экономико-математическую модель (6): Y = 0.0023 * X1 - 0.0059 * X2 + 0.3095 * X3 - 0.0445 * X4 - 0.0069 * X5 , (6) где Y-индекс финансового равновесия металлургических предприятий Украины Модель (6) позволяет прогнозировать краткосрочное финансовое равновесие украинских металлургических предприятий в зависимости от меняющихся внешних факторов. Индекс финансового равновесия металлургических предприятий Украины растет, во время роста индекса цен металлопроизводителей . Это связано с пополнением собственного капитала за счет чистой прибыли. Чем выше объем продаж, тем больше прибыли. В свою очередь, выручка от реализации металлургических предприятий зависит от индекса цен на их продукцию. Если индекс цен производителей увеличится на единицу, то индекс финансового равновесия металлургических предприятий Украины вырастет на 0,0023. Инфляция ухудшает финансовое равновесие предприятия. Если инфляция вырастет на один процент, то индекс финансового равновесия украинских металлургических предприятий снизится на 0,0059. Инфляция усугубляет диспаритет цен производителей и потребителей металлопродукции в Украине и снижает ценовую конкурентоспособность украинских производителей металла на мировом рынке. Превышение экспорта украинских металлов над импортом металлопродукции укрепляет финансовое равновесие наших производителей. Если соотношение экспорта металлургии к импорту вырастет до единицы, то индекс финансового равновесия украинских металлургических предприятий вырастет на 0,3095. Рост обязательств производителей металла, вызванный повышением процентной ставки, приводит к некоторому ухудшению их финансового равновесия. В случае увеличения среднегодовой ставки дисконтирования на единицу индекс финансового равновесия металлургических предприятий Украины снизится на 0,0445. Валютная нестабильность в Украине оказывает негативное влияние на финансовое равновесие металлургического предприятия. Девальвация украинской валюты на один процент вызывает снижение индекса финансового равновесия металлургических предприятий на 0,0069.

Рассмотрим другие компоненты таблицы 6. Стандартное отклонение коэффициентов показывает, что откланение фактора Х3 больше, чем отклонения других факторов. Это обусловлено высокой волатильностью экспорта и импорта металлургической продукции в условиях реальной экономической нестабильности Украины. Стандартные отклонения других факторов находятся в пределах доверительного интервала. Поэтому их вариации незначительны, а уровни значимости достаточны. Среднее влияние переменных факторов на результирующий фактор демонстрируют три фактора, оказывающих наибольшее влияние на финансовое равновесие металлургических предприятий. Это девальвация или ревальвация (Х5), индекс цен производителей (Х1) и инфляция (Х2). Столбец "значение вероятности" таблицы 6 показывает оценку вероятности нулевой гипотезы и указывает на ее незначительность. Таким образом, гипотеза, выраженная регрессионной моделью (6), справедлива. Влияние монетарных факторов на долгосрочное и краткосрочное финансовое равновесие металлургических предприятий сильнее, чем влияние экономических факторов. Однако, соотношение сил в краткосрочной перспективе несколько смещается в сторону экономических факторов. В то же время, независимо от продолжительности бизнес-цикла, денежные факторы могут вскоре вызвать колебания в ущерб финансовому равновесию предприятия. Это свидетельствует о том, что быстро меняющиеся денежные факторы могут нарушать финансовое равновесие металлургического предприятия сильнее, чем колебания экономических факторов. Циклические финансовые кризисы в экономике государства более болезненны для финансового здоровья украинских металлургических предприятий, чем циклические экономические спады. Это верно для современной украинской экономики. В течение 2004-2016 гг. наша национальная экономика пережила три краткосрочных финансовых кризиса (2004, 2008, 2014-2015 гг.). Однако их негативные последствия носят долгосрочный характер. Предлагаемая экономико-математическая модель (6) позволяет прогнозировать краткосрочное финансовое здоровье украинских металлургических предприятий в зависимости от изменения внешних факторов. Она имеет следующие преимущества. Во-первых, это научная новизна. Создан новый инструмент для изучения сложных взаимосвязей микро-и макроэкономической среды. Во-вторых, вероятность наступления прогноза, основанного на модели (6), высока. В-третьих, информация для расчета коэффициентов

модели находится в открытом доступе. В-четвертых, с его помощью можно моделировать финансовое равновесие предприятия в краткосрочной перспективе, подставляя вероятные значения внешних факторов. В-пятых, прозрачность модели (6) открывает некоторые возможности ее применения для исследования Финансового здоровья металлургических предприятий других стран. В-шестых, модель проста в использовании как руководителями и собственниками предприятия, так и учеными из разных стран. Ограниченное использование модели (6) обусловлено ее узкой специализацией. Она предназначена только для металлургических предприятий. Однако алгоритм разработки модели (6) может быть реализован для любого вида экономической деятельности предприятия. Следующие научные исследования в области этих проблем связаны с развитием применения математической гностики. В частности, эффективным является распространение подобных исследований на деятельность других отечественных предприятий. Такие научные исследования будут способствовать повышению качества информационного обеспечения финансового менеджмента предприятия. Особенно это касается предотвращения развития финансового кризиса на любом предприятии.

Внешний фактор

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

Индекс цен металлопроизводителей,%

112

98.5

108.9

106.1

86

72.9

113.8

109.9

95.9

94.4

85.3

83

106.3

Инфляция,%

112.3

110.3

111.6

116.6

123.3

112.3

109.1

104.6

99.8

100.5

124.9

143.3

112.4

Отношение экспорта к импорту

7.45

5.69

4.93

4.38

4.32

4.79

4.22

3.94

3.63

3.54

4.58

4.73

3.62

Средногодовая ставка дисконтирования,%

7.5

9.2

8.9

8.2

10.7

11.2

8.7

7.75

7.5

7

10.19

25.54

17.77

Девальвация (-) или ревальвация(+),%

0.49

4.81

0

0

-52.5

-3.7

-1.81

-0.4

-0.29

-0.03

-32.76

-45.5

-14.63

![Методология математической гностики [10, Kovanic, 2011, стр. 7-36]..](images/2.png)

Моделируемый фактор

Год

Внешние факторы, учитываемы в прогнозе финансового равновесия

Индекс финансового равновесия

Индекс цен металлопроизводителей

Инфляция

Соотношение экспорта к импорту

Средногодовая ставка дисконтирования

Девальвация (-) или ревальвация(+)

R2

2012

-0.9394

3.1884

-0.0332

-1.5561

-0.0006

0.6590

R3

2013

0.3607

-0.5474

0.4283

0.1427

0.0002

0.3844

R4

2014

0.1561

-0.0574

0.4874

-0.1033

0.1522

0.63350

R5

2015

0.1746

-0.3995

0.5273

0.4247

-0.5478

0.1792

R6

2016

0.2457

-0.6667

1.1204

-0.7907

0.1010

0.0098

Внешний фактор

Коэффициент

Стандартное отклонение

Уровень значение из переменная

Влияние переменной на результирующий фактор

Вероятное значение

Индекс цен металлопроизводителей (X1)

0.0023

0.0018

95.8

13.05

0.2296

Инфляция(X2)

-0.0059

0.032

114.12

12.54

0.0902

Соотношение экспорта к импорту(X3)

-0.3095

0.0332

4.43

0.62

0.00001

Средногодовая ставка дисконтирования(X4)

-0.0445

0.0668

10.44

5.18

0.0001

Девальвация или переоценк(X5)

-0.0069

0.0016

-12.02

20.86

0.0017

Выводы

Список источников