Автореферат *

выпускной работы магистра на тему

"Разработка и исследование адаптивных торговых систем инвариантных к изменениям рыночной ситуации"

Автор: студент гр. ЭКИ-07М Акимочкин Артём Валериевич

Научный руководитель: к.т.н., доцент кафедры ПМиИ Смирнов Александр

ВВЕДЕНИЕ

Рынок FOREX (FOReign EXchange market) – межбанковский рынок обмена одних валют на другие, сформировавшийся в 1971 году, когда международная торговля перешла от фиксированных курсов валют к плавающим. Рынок представляет собой совокупность сделок агентов валютного рынка по обмену оговоренных сумм денежной единицы одной страны на валюту другой по согласованному курсу на определенную дату. Контракты на рынке FOREX заключаются, главным образом, с целью игры на разности валютных курсов. При обмене курс одной валюты относительно другой определяется очень просто: спросом и предложением – обмен, на который согласны обе стороны.

Главная особенность валютного рынка Forex, привлекающая к нему мелких игроков, – это возможность купли и продажи иностранных валют при отсутствии у трейдера всей суммы, необходимой для совершения сделки. Брокеры, предоставляющие услуги маржинальной торговли, требуют внесения залогового депозита и дают возможность клиенту совершать операции купли-продажи валют на суммы, в 40 – 50, иногда в 100 раз большие, чем внесенный депозит. Риск потерь возлагается на клиента, депозит страхует брокера.

Доходность инвестирования на этом рынке зависит от изменения котировок валют. Валютный рынок Forex привлекает инвесторов быстротой совершения сделки и дополнительным банковским сервисом – кредитованием сделок с кредитным плечом от 1:1 до 1:1000.

Двигателем валютного рынка Forex является перемещение капитала между государствами, экономические показатели ведущих стран мира, политические, психологические факторы, а также технический анализ.

В настоящее время более 90 процентов всех торговых операций на мировом рынке производятся посредством биржевой торговли. На биржах покупаются и продаются как товары – золото, нефть, металлы, зерно так и валюты различных стран. И в связи стремлением Украины вступить в Всемирную Организацию Торговли (ВТО), приобретают актуальность вопросы грамотной организации импортно-экспортных операций крупных предприятий промышленности и финансовой сферы со странами участниками. Эти операции будут осуществляться через торги на мировых биржах и поэтому стратегически важно иметь соответствующие разработки и специалистов в этой сфере. Но в следствии доминирования плановой экономики в СССР, этот вопрос совершенно не разрабатывался, т.к. был под запретом - биржевые торги считались спекуляцией, которую не поощряла политическая идеология коммунистической партии, и на данный момент в Украине практически отсутствуют внятные разработки и специалисты по биржевой торговле, что делает неэффективным потенциальное вступление в ВТО неэффективным, и возможно даже разорительным для некоторых предприятий – в частности под угрозой могут отказаться предприятия черной металлургии, которые находятся в условиях жесткой конкуренции на мировых рынках черных металлов.

Более того, существующие заграничные торговые системы обладают низкими экономическими характеристиками и как правило являются продуктом вторичной свежести т.к. новейшие разработки делают своих авторов богатыми, и поэтому держатся в строжайшем секрете. Торговля с помощью таких систем сопряжена с высокими инвестиционными рисками, иными словами – просто так воспользоваться чужими разработками не получится в силу того, что все эффективные ноу-хау держатся в коммерческом секрете, а те системы которые можно приобрести за очень высокие цены не являются идеальными и попросту не окупятся в силу малого оборота. Учёные уже давно сошлись во мнении, что идеальных индикаторов (следовательно и идеальных торговых систем на их основе) не существует в принципе, поэтому часто используют различные алгоритмы комбинации нескольких индикаторов и стабилизации торговых систем. Простыми методами теории вероятности и математической статистики можно добиться существенного улучшения работы отдельных индикаторов и торговых систем на их основе. Сущность этих методов заключается применении алгоритмов, которые позволяют торговым системам адаптироваться под различные участки движения рыночных цен (причиной необходимости такой адаптации является не стационарность движения рынка). Адаптация заключается в сортировке множества сигналов на покупку в один надёжный сигнал, алгоритмы сортировки могут быть различными, как от простого накапливания сигналов за определённый период так и отслеживание концентрации сигналов вокруг точки начала тренда. Данная работа является обзорной частью магистерской диссертации по теме биржевых игр. Её сущность заключается в оценивании соответствия некой идеальной (заранее заданной) последовательности торговых сигналов, сигналам нескольких параллельно работающих индикаторов. Проверить эффективность данного алгоритма на результатах работы элементарной торговой системы которая будет генерировать торговые сигналы по статистическим данным о ценах валютной пары EUR\USD за 2002-2003 гг. Новизна данной работы заключается в применении метода направленного не на повышение доходности за счёт большего количества торговых сигналов (“агрессивной стратегии”), а на понижение риска и повышение экономической эффективности торговых систем за счёт инвариантности к нестабильным участкам рынка (их “проскакивания”). Данный подход является новым и нигде ранее не применялся.

ПОСТАНОВКА ЗАДАЧИ

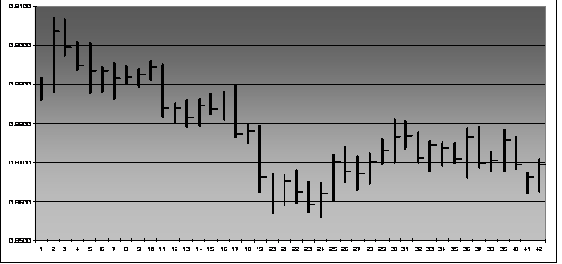

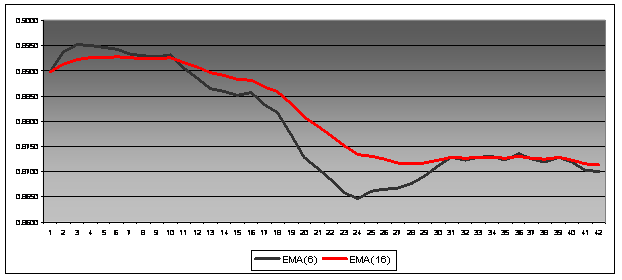

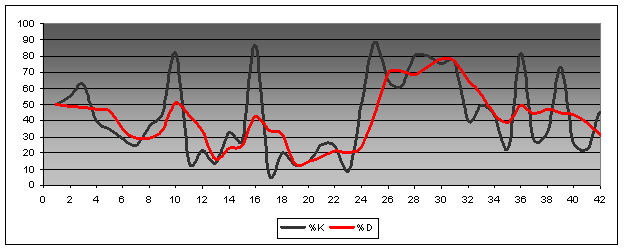

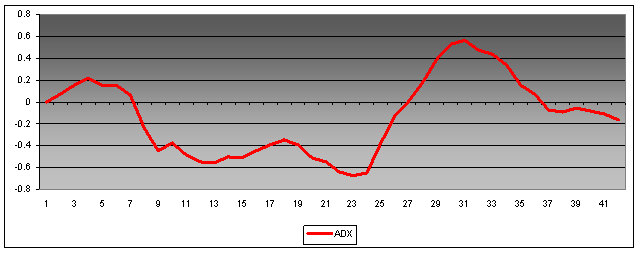

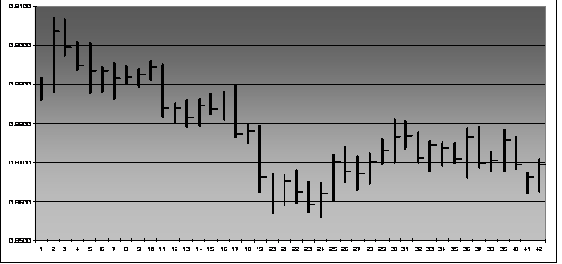

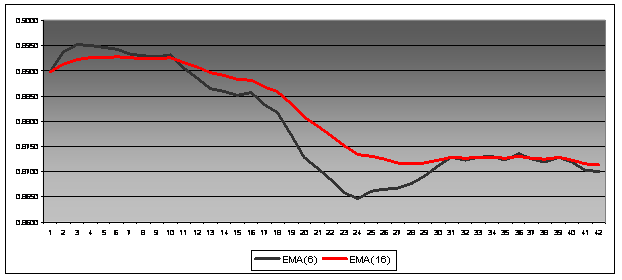

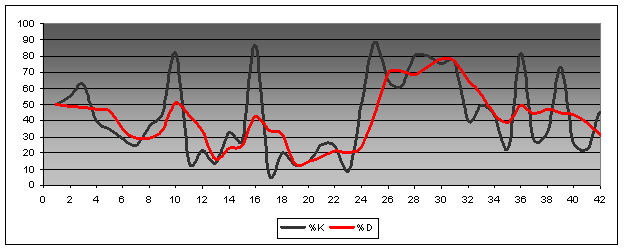

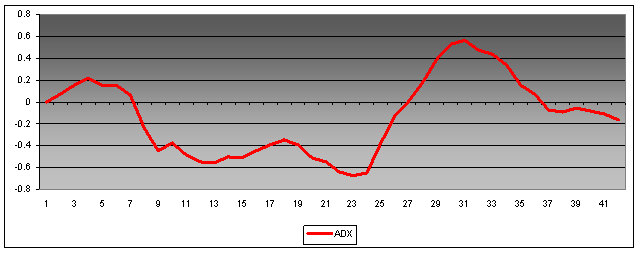

Постановка задачи сводится к следующему. Целью работы является построение механической торговой системы инвариантной к рыночным ситуациям. В её основе лежит простой алгоритм проверки торговых сигналов каждого индикатора на соответствие некой идеальной последовательности сигналов, которая формируется апостериорно по уже известным биржевым ценам. Для этого был взят массив цен закрытия дневных баров за 1 - 1,5 года. Вручную была сформирована идеальная последовательность, которая увеличивает начальный капитал за период торгов больше чем в 2 раза. Далее проводится расчёт трех индикаторов: MACD, Stochastic и ADX. Это известные, простые и распространенные оссиляторы разворота рынка, которые не требуют оптимизации своих параметров. На рисунках показаны график биржевых цен и значения оссиляторов за первые два месяца торгов.

Рисунок 1 – Бары валютной пары EUR\USD за январь – февраль 2002 г

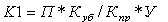

Рисунок 2 – График индикатора MACD

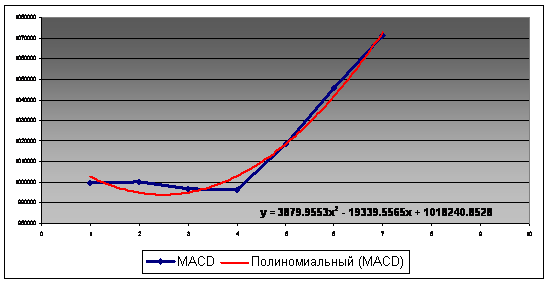

Рисунок 3 – График индикатора Stochastic

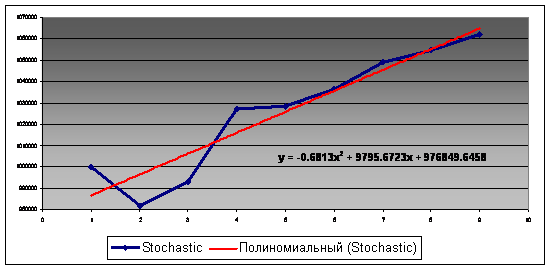

Рисунок 4 - График индикатора ADX

Принцип работы оссилятора MACD следующий. По ценам закрытия строиться две скользящих средних разной величины окна, сигналом к покупке или продаже служит разность скользящих средних, т.е. фактически это есть аналог первой производной, близость к нулю и смена знака которой (пересечение скользящих средних) есть сигнал разворота рынка. Оссилятор Stochastic есть объединение двух оссиляторов работающих в паре, %K быстрый и %D медленный оссиляторы, которые вычисляют отношение разности цен закрытия и минимальных цен к общему размаху цен. Значения этого индикатора колеблются в пределах от 0 до 1.Для генерации торговых сигналов, необходимо выделить две зоны его пребывания: 100%...80% и 20%...0%. Первая область называется зоной перекупленности, а вторая - зоной перепроданности.

Индикатор ADX помогает определить наличие ценовой тенденции. Он представляет собой простейший метод торговли на основе системы направленного движения, и предполагает сравнение двух индикаторов направленности 10-периодного +DI и 10-периодного -DI. Для этого либо графики индикаторов наносятся один на другой, либо +DI вычитается из -DI. Покупки и продажи следует производить при развороте графика индикатора. Это также называют «правилом экстремальных точек». Оно служит для устранения ложных сигналов и уменьшения числа заключаемых сделок.

Следующим этапом алгоритма есть оценка экономической эффективности каждого отдельного индикатора. Для этого нужно по каждому индикатору нужно провести серию торгов по всему анализируемому периоду. Короткие позиции берутся в соответствии с индикаторами, а длинные в соответствии со специально оптимизированным под длину трендов счётчику, длина которого составляет 9 торговых дней. Параллельно с этим по работе каждого индикатора производятся торги, строятся кривые доходности и оценивается экономическая эффективность каждой системы, основанной только на одном из оссиляторов.

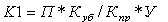

Оценка производится на основании следующих коэффициентов:

1. Отношение среднего размера прибыли к среднему размеру убытков за базовый период:

где:

П - общая прибыль за базовый период;

У - общий убыток за базовый период;

Кпр - количество прибыльных сделок за базовый период;

Куб - количество убыточных сделок за базовый период,

Кобщ = Кпр + Куб - общее количество сделок за базовый период.

2. Отношение количества прибыльных сделок к их общему числу за базовый период:

К2=Кпр/Кобщ.

Применение МТС имеет практический смысл при К2>=0,6..0,7. Следует стремиться к значению этого показателя на уровне К2>=0,9..0,95.

3. Profit factor (РF ) - произведение коэффициентов К1 и К2:

PF = К1*К2

Экономический смысл РF - это математическое ожидание отношения среднего размера прибыли к среднему размеру убытков за отчетный период (К2 определяет частоту прибыльных сделок за этот период).

4. Максимальный убыток – размер максимального убытка, понесенного в результате одной неудачной сделки или серии неудачных сделок.

5. Оценка безубыточности системы:

Абу=Пср-Уср

6. Коэффициент Шарпа:

Kш = (P`-I)/s

где: Кш - коэффициент Шаржа; (в выражении для Кш положено I = 5%):

P`,I - соответственно значения прибыли и банковской ставки в % на конец базового периода;

s - среднеквадратическое процентное отклонение финансовых резуль¬татов МТС.

Таблица 1 – показатели эффективности работы отдельных индикаторов

|

Ideal |

MACD |

Stochastic |

ADX |

K1 |

6.4321 |

10.0183 |

0.6273 |

1.0594 |

K2 |

0.9800 |

0.6667 |

0.8750 |

0.6818 |

PF |

6.3060 |

6.6788 |

0.5489 |

0.7223 |

MDD |

-3584.14 |

-3453.96 |

-18268.47 |

-41088.26 |

МКУС |

1 |

2 |

1 |

2 |

Sдох-Sуб |

19469.59 |

16941.04 |

-6807.76 |

1027.90 |

CKO |

0.021 |

0.004 |

0.009 |

0.019 |

П` |

1.10 |

0.07 |

0.06 |

0.16 |

кШарпа |

48.98 |

0.38 |

-0.84 |

4.60 |

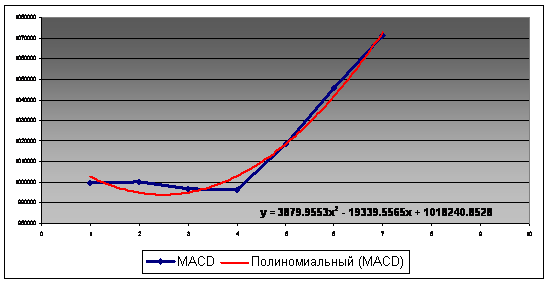

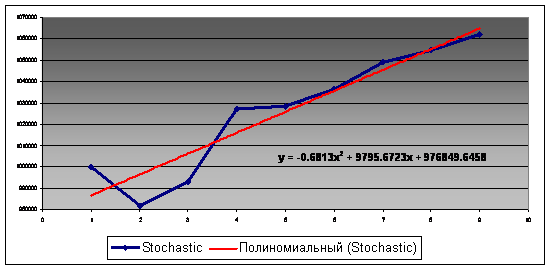

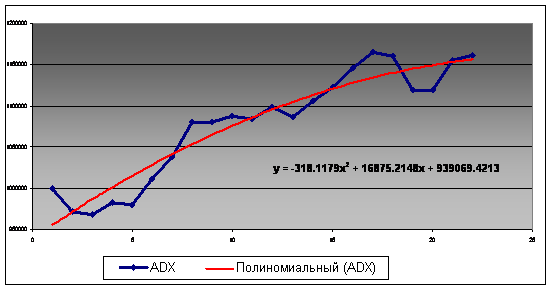

На графике представлены графики доходностей (и их регресиионные кривые) торговых систем основанных только на одном индикаторе.

Рисунок 5 - График кривой доходности индикатора MACD

Рисунок 6 - График кривой доходности индикатора Stochastic

Рисунок 7 - График кривой доходности индикатора ADX

Как видно из графика и таблицы показателей, данные оссиляторы могут продуктивно работать на определенных участках рынка, но торговля, основанная только на одном индикаторе достаточно рисована и не эффективна с экономической точки зрения, в силу отдельных недостатков каждого из индикаторов. Поэтому и существуют проблемы стабилизации выходных сигналов торговых систем, понижения инвестиционного риска торговых операций, объединения нескольких индикаторов с целью получения адаптивных торговых систем.

АНАЛИЗ

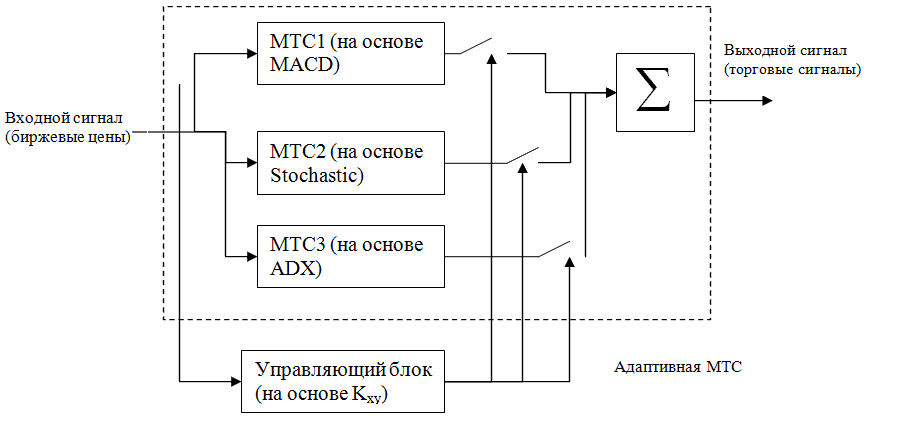

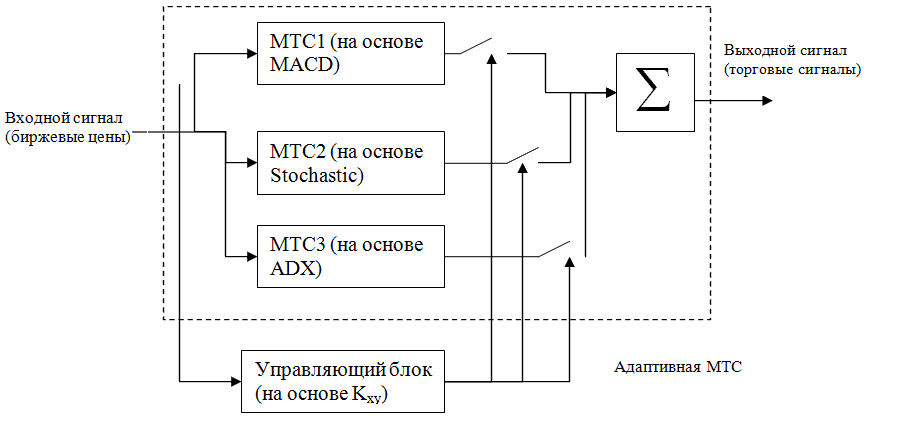

Основная часть работы состоит в построении простейших адаптивных механических торговой систем и оценке их работы на изучаемом отрезке рынка. Основная схема таких торговых систем содержит управляющий блок, который блокирует торговые сигналы, если не соблюдаются определенные условия, которые свидетельствуют о благоприятном для торгов участке рынка. Иными словами система “разрешает” ставить деньги, если используемые индикаторы коллективно подтверждают эту сделку. Схема торговой системы представлена на рисунке.

Рисунок 8 – общая схема адаптивных МТС

Цель данной схемы реализовать принцип продемонстрированный на рисунке 9. Здесь каждая кривая это характеристика доходности системы во времени. Адаптивность состоит в том что в каждый момент времени управляющий блок использует для торговли индикатор для которго прирост его кривой доходности наибольший.

Рисунок 9 – Принцип адаптивности. (724 x 576 пикселей анимир. задержка 60 мс.26 KБ (26538 байт),18 кадров, 5 повторений)

Всего в данной работе предложено и опробированно три адаптивных алгоритма:

- - алгоритм отбора по текущей корреляции;

- - алгоритм накопления сигналов (уверенности);

- - алгоритм минимальных отклонений от начала тренда;

Алгоритм отбора по текущей корреляции в своей основе использует значение текущей корреляции каждого индикатора с идеальной априорной последовательностью. Для каждого индикатора вычисляется 10-периодная корреляция. Далее идёт анализ каждого из этих векторов, содержащих значение текущей корреляции, для каждого торгового дня анализируется только одна ячейка вектора, которая показывает корреляцию оссилятора с идеальной последовательностью за последние 10 торговых дней и если этот показатель хоть у одного индикатора выше 0,4 то даётся сигнал на покупку. Иными словами система “разрешает” ставить деньги, если используемые индикаторы имеют устойчивую корреляцию с идеальной последовательностью. Недостатком данного алгоритма является то что если рынок вошел в состояние консолидации, и его волатильность высока – часто возникает ситуация когда случайные торговые сигналы не связанные с чёткой трендовой тенденцией попадают в слишком большой интервал для расчёта текущей корреляции и значение корреляции может быть завышенным пропорционально попавшим в интервал сигналам (не факт, что эти сигналы не ложные) что вызовет ложные торговые сигналы среди “очищенных” сигналов.

Алгоритм накопления сигналов (уверенности) фактически является методом накопления торговых сигналов за n периодов (в этой работе n=10). За прошедшие 10 периодов находится число индикаторов давших сигнал на покупку, в рассмотрение включаются не только исследуемые индикаторы, но и априорно идеальная последовательность. Если все рассматриваемые последовательности дали торговый сигнал, то это свидетельствует о том что с высокой вероятностью начался новый устойчивый тренд. Система также разрешает торги если больше 75% рассматриваемых индикаторов дали сигналы. Но у данного алгоритма есть недостаток – высокие требования к исследуемым индикаторам. Они должны быть независимы (т.к. в экономике многие величины распределяются нормально то достаточно что бы они были не коррелированны), их не может быть слишком много – иначе в силу того, что индикаторы независимы они будут выдавать слишком мало торговых сигналов – иными словами сигналы будут выдаваться только в тех случаях где тенденция очень чёткая и ее можно определить визуально без средств технического анализа. Т.е. слишком сложный и глубокий анализ поглощает множество потенциальных возможностей.

Алгоритм минимальных отклонений от начала тренда пытается по имеющимся сигналам определить момент начала трендовых разворотов. Торговый сигнал дается, если кроме обычного сигала на покупку одного их индикаторов на протяжении последних 7 торговых дней был сигнал от априорной торговой последовательности и одновременно с этим ни один из индикаторов не выдавал сигналов на продажу за последние 7 дней.

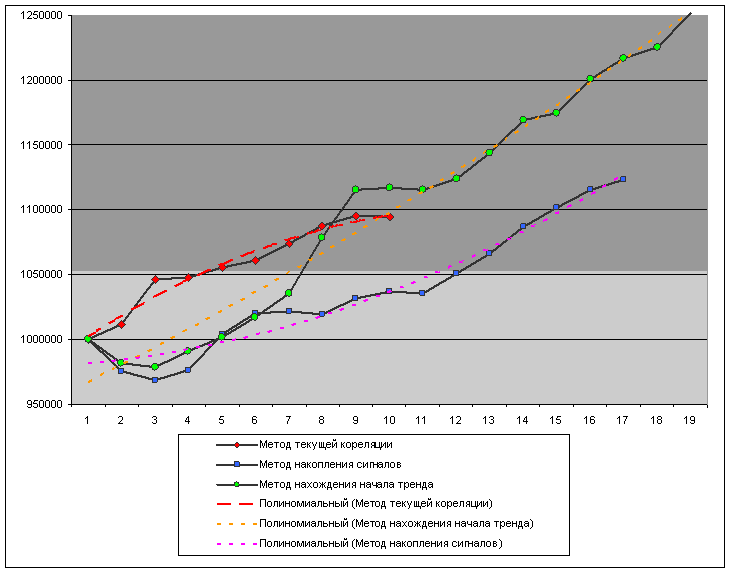

Данные методы при своём использовании на исследуемом участке рынка дали следующие результаты.

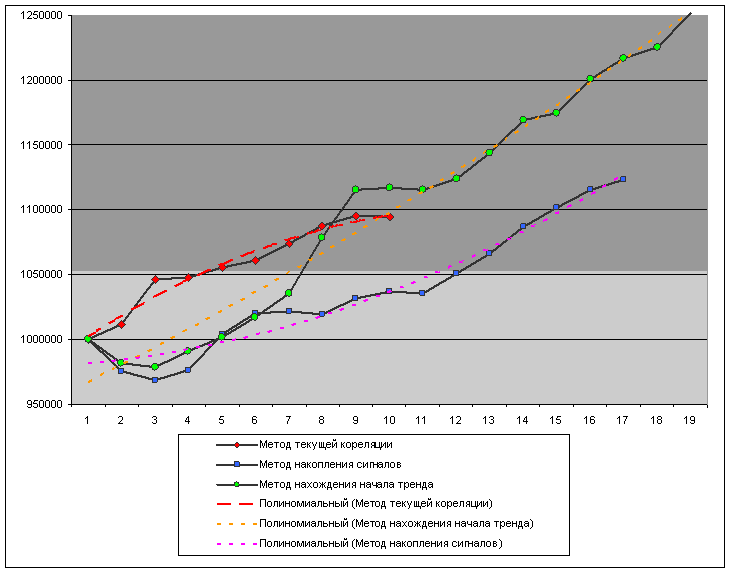

Рисунок 10 – Графики кривых доходностей различных адаптивных алгоритмов

Как видно из таблицы 2 адаптационные алгоритмы дают более лучшие результаты, нежели отдельные индикаторы и оссиляторы. Характерно выделяется повышение общей доходности и значительные уменьшения показателей отвечающих за риск и колеблемость результатов.

Таблица 2 - показатели эффективности работы адаптивных алгоритмов.

|

Ideal |

Метод отклонения

от начала тренда |

Метод накопления

сигналов |

Метод поточной

корреляции |

K1 |

6.4321 |

2.3562 |

1.5197 |

13.0893 |

K2 |

0.9800 |

0.8421 |

0.7647 |

0.9000 |

PF |

6.3035 |

1.9842 |

1.1621 |

11.7804 |

MDD |

-3584.14 |

-21867.44 |

-31768.67 |

-908.66 |

МКУС |

1 |

2 |

2 |

1 |

Sдох-Sуб |

19469.59 |

10553.30 |

4499.88 |

10985.09 |

CKO |

0.021 |

0.015 |

0.010 |

0.006 |

П` |

1.10 |

0.25 |

0.12 |

0.09 |

кШарпа |

49.43 |

11.95 |

5.06 |

4.17 |

ВЫВОДЫ

Приведенная в данной работе методика внедрения алгоритмов адаптации торговых систем к различным рыночным ситуациям и ее тестирование на статистических данных позволяют сделать следующие выводы:

- В качестве индикаторов способных, при их последующем объединении, обеспечить суммарный экономический эффект больший, чем при использовании каждого из них по отдельности, могут быть использованы специальные алгоритмы объединения отдельных индикаторов с целью понижения риска торгов. Также обязательным условием для использования частных индикаторов в инвариантных торговых системах должна быть высокая их экономическая эффективность (максимальная прибыльность, обеспечиваемая индикатором в конец отчетного периода) и слабая колеблемость кривых прибыльности (минимальный средний риск).

- Используемый подход позволил на основе относительно ненадежных индикаторов, создать относительно надежные торговые системы которые пропускают “неблагоприятные” участки рынка, блокируя выходные сигналы. Положительный эффект выразился в существенном снижении инвестиционного риска (снижение СКО). Коэффициент Шарпа стал больше нуля и суммарный проигрыш уменьшился. Более того, выигрыш проявился в существенном увеличении величины PF до 10 раз.

- Данная методика внедрения алгоритмов повышения инвариантности МТС это простой и эффективный подход, позволяющий из множества ненадежных частных индикаторов практически реализовать адаптивные и относительно бездисковые МТС для ведения биржевых игр не только на рынке FOREX, но и других биржевых рынках.

- С применением данного подхода можно выстроить МТС с очень малым риском (т.е. малым среднеквадратичным отклонением кривой доходности от её регрессионного члена), взяв достаточное количество индикаторов с некоррелированными (а в следствии нормального закона распределения цен относительно трендов и независимыми) сигналами, проделав вышеописанные процедуры и объединив их в одну систему можно добиться того что практически на всех трендовых участках рынка система будет эффективно работать и играть по сигналам того индикатора, который “ближе” к идеальной последовательности.

ЛИТЕРАТУРА

1. Р. Колби. Энциклопедия технических индикаторов рынка. Пер. с англ. – 2-е изд. – М.: Альпина Бизнес Букс, 2004. – 647с.

2. Барабаш Ю.Л. Коллективные статистические решения при распознавании. – М.: Радио и связь, 1983. – 224с.

3. Смирнов А.В., Павлова Е.А. Инвестиционный риск в биржевой торговле. Экономика: проблемы теории и практики. Сборник научных трудов. Выпуск 201, том IV. – Днепропетровск, ДНУ, 2005, с 863-871

4. Швангер Д. Технический анализ. Полный курс: Пер. с англ. – М.:Альпина, 2001. – 768 с.

5. Шапкин А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиция. – М.: Издательско-торговая корпорация «Дашов и К» 2003. – 544с

6. Моисеев С. Р. Ожидания на валютном рынке: теоретический экскурс и результаты прикладных исследований // Дайджест-Финансы, 2001, № 18, с. 31-35.

7. Якимкин В. Н. Финансовый дилинг. Книга 1. - М: ИКФ ОмегаЛ, 2001.

8. Элдер А. Как играть и выигрывать на бирже /Пер. с англ. – М.: Диаграмма, 2001. 352 с.

9. Якимкин В. Н. Рынок Форекс - Ваш путь к успеху. 2-е изд. - М.: Акмос-Медиа, 2001.

10. Найман Э.Л. Малая энциклопедия трейдера. – М.: ВИРА-Р, 2001, 296 с.

11. Алексис С.Б. Технический анализ от «А» до «Я» /Пер. с англ. – М.: Диаграмма, 1999. 234 с.

* — При написании данного автореферата магистерская диссертация еще не завершена. Окончательное ее завершение состоится в декабре 2008 г. Текст и материалы диссертации могут быть получены у автора или его руководителя после этой даты. |