Инвестиции являются важнейшим средством обеспечения условий выхода из экономического кризиса, структурных сдвигов в народном хозяйстве, обеспечения технического перевооружения предприятий. Конечно, возобновление нормальной инвестиционной деятельности в Украине является одним из основных направлений развития и стабилизации рыночной экономики.

Сейчас на первый план выходят вопросы финансового обеспечения инвестиционной деятельности. Возникает ряд задач, связанных с необходимостью повышения эффективности финансового обеспечения инвестиционных процессов, таких как рациональное использование собственных финансовых ресурсов, эффективное привлечение дополнительных средств, определение оптимальной структуры собственных и привлеченных ресурсов.

Вопросам исследования различных подходов по повышению эффективности финансового обеспечения инвестиционной деятельности посвящен ряд работ зарубежных и отечественных ученых-экономистов: Александера Г., Ворсовського А.Л., Гладкой У.Б., Даций Н.В., Захарина С.В , Зятковськои Л.И., Карабун В.П., Кикоть И.И., Косовой Т., Кузнецовой А.Я., Мищука О.В, Сергеева И.В., Тумановой А.А., Шарапов А. Д., Ястремская Е.Н., Фищенко О.Н., Хобта В.М. и др.

В современных условиях собственные средства предприятий и организаций занимают значительную долю в финансировании капитальных инвестиций. Недостатки использования только собственного капитала (ограниченность привлеченных средств при необходимости расширения масштабов инвестиционной деятельности, более высокая стоимость собственного капитала по сравнению с альтернативными заемными источниками) обусловливают необходимость эффективного сочетания различных источников финансирования инвестиционных процессов.

В связи с этим вопросы совершенствования механизма управления финансовым обеспечением инвестиционной деятельности приобретает особое значение.

Целью магистерской работы является развитие теоретических положений, разработка методических подходов и рекомендаций по совершенствованию механизма финансового обеспечения инвестиционной деятельности.

Задачи работы, сформированные в соответствии с целью:

Объектом исследования являются инвестиционные процессы отечественных промышленных предприятий.

Предмет исследования — принципы и методы финансового обеспечения инвестиционных процессов.

В процессе научно-исследовательской работы применялись методы теоретического обобщения и сравнения, статистический и графический анализ, системный подход, методы формализации и экономико-математического моделирования, комплексный подход.

Результаты магистерской работы могут быть использованы на любом предприятии с целью поиска средств для инвестирования или совершенствование системы источников финансирования инвестиционных процессов.

Рыночные условия хозяйствования определяют появление большого числа потенциально важных направлений инвестирования капитала предприятий и обусловливают потребность в большом количестве финансовых средств, прежде всего это касается инновационных проектов. Реформирование системы хозяйствования, развитие форм собственности и организационных форм предприятий обусловили появление широкого набора источников и средств финансирования. Одновременно выбор и использование отдельных источников требует всестороннего обоснования последствий их использования [1]

Финансовое обеспечение с позиции инвестиционного развития — это формирование достаточного количества денежных средств за счет самофинансирования, кредитования или бюджетных средств, которые должны быть использованы для финансирования всех направлений, связанных с конкретным инвестиционным проектом и обеспечения непрерывности процесса инвестирования.

Основной целью финансового обеспечения инвестиционного развития экономики региона является определение и обеспечение необходимого объема финансовых ресурсов для удовлетворения инвестиционных потребностей на активизацию и реализацию инвестиционных проектов на определенной территории и, в свою очередь, содействия экономическому развитию и выходу из экономического кризиса экономики региона и страны [2]

Развитие экономики неразрывно связано с процессами инвестирования. В условиях экономического кризиса в Украине активизация инвестиционной деятельности становится одной из приоритетных задач, требующей безотлагательного решения на всех уровнях хозяйствования. Без решения этой проблемы становятся невозможными перспективы обновления производства на качественно новом уровне, повышения эффективности хозяйственной деятельности, создания конкурентоспособной экономики мирового уровня [3]

Важным этапом управления деятельности каждого предприятия является управление инвестициями. Управление инвестициями представляет собой целенаправленный упорядоченный воздействие субъектов управления на объект [4].

В Украине политика управления инвестициями является очень важной. Ведь в 2009г. наблюдается спад объемов капитальных инвестиций. В 2009г. капитальные инвестиции в основной капитал составили 151777 млн., что значительно меньше объема инвестиций в 2008г (233 081 млн.грн.)

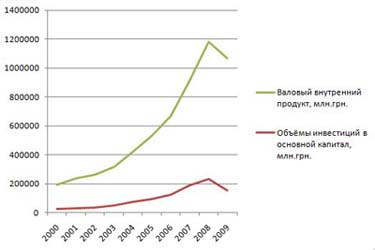

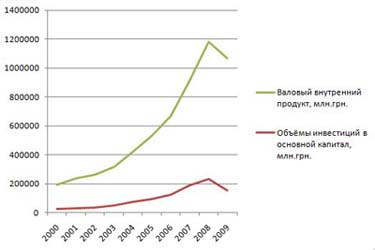

Тенденции развития экономики Украины последних лет дают основания говорить о начале преодоления кризисных явлений как в экономике в целом, так и в инвестиционной сфере. Так, начиная с 2000г, наблюдалась положительная динамика роста внутреннего валового продукта и инвестиций в основной капитал, и только в 2009г. оба показателя уменьшились (рис.1).

При этом базисные (основные данные — 2000) темпы роста инвестиций опережают динамику темпов ВВП. (Рис.2)

Это подтверждает правомерность следующему выводу. Обеспечить устойчивое экономическое развитие страны невозможно без проведения активной инвестиционной политики. Ресурсное обеспечение инвестиционных процессов — это ключевая проблема каждой страны, которая выбрала для себя инвестиционно-инновационный путь развития [5].

Под инвестициями необходимо понимать те экономические ресурсы и нематериальные ценности, которые вкладываются в капитал (физический или человеческий) или направляются на расширение или модернизацию производственного аппарата с целью увеличения вложенных средств, получение прибыли или социального эффекта.

Инвестирование является началом инвестиционного процесса, по своей продолжительности и влиянием охватывает все стадии кругооборота.

Современный инвестиционный процесс — это деятельность всех участников рыночной экономики в увеличении капитала, которая прямым образом связана с динамичным развитием экономической системы в целом.

Рыночные условия хозяйствования определяют появление большого числа потенциально важных направлений инвестирования капитала предприятий и обусловливают потребность в большом количестве финансовых средств, прежде всего касается инновационных проектов. Реформирование системы хозяйствования, развитие форм собственности и организационных форм предприятий обусловили появление широкого набора источников и средств финансирования. Вместе выбор и использование отдельных источников требует всестороннего обоснования последствий их использования [1]

Чаще источники финансирования инвестиционных процессов делят на бюджетные и внебюджетные. К бюджетным относят средства государства и средства местных бюджетов. Внебюджетные состоят из собственных источников, кредитование капитальных вложений, инвестиционный налоговый кредит, лизинговое, форфейтинговых, проектное и венчурное финансирование и др.

В Украине чаще всего используются собственные источники финансирования предприятий и организаций, т.е. внебюджетные источники. По данным Государственного комитета статистики Украины за 9 месяцев 2009г. в развитие экономики государства предприятиями и организациями за счет всех источников финансирования было вложено 106,3 млрд.грн. капитальных инвестиций. Весомую долю капитальных инвестиций (97,4% общего объема) направлено в материальные активы. Инвестиции в основной капитал (в капитальное строительство и приобретение машин и оборудования) составили 81,8% общего объема капитальных инвестиций. В нематериальные активы вложено 2,6% общего объема капитальных инвестиций, из которых 63,8% составляли расходы на приобретение (создание) средств программного обеспечения. Объем инвестиций в основной капитал, освоенных предприятиями и организациями Украины, за январь-сентябрь 2009г. составил 56,3% от капиталовложений за соответствующий период 2008г. Главным источником финансирования инвестиций в основной капитал, по-прежнему остаются собственные средства предприятий и организаций, за счет которых за 9 месяцев 2009г. освоено 64,3% капиталовложений.

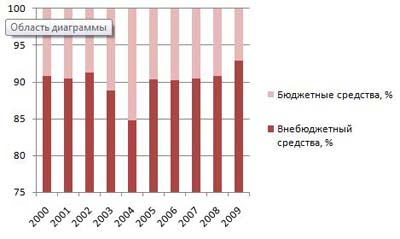

В настоящее время государство не может обеспечить все инвестиционные процессы средствами. В 2009г. только 7,1% проектов было обеспечено государственными средствами (рис.3). Предприятию для развития, использования инвестиционных проектов нужны деньги, поэтому они и вынуждены искать наиболее привлекательные для себя источники внебюджетного финансирования.

Формирование финансового потенциала инвестиционной деятельности за счет различных источников является важной стадией формирования целом потенциала всего предприятия. Оптимальная структура этих источников, их минимальная стоимость и достаточный объем для удовлетворения инвестиционных потребностей являются теми факторами, определяющими эффективность инвестиционной деятельности на предприятии.

При финансировании инвестиций основное внимание направлено на оценку инвестиционного выбора, при условии существования предположение, что использование теоретически корректных методов непосредственно приводит к оптимальному инвестиционного выбора и, таким образом, максимизирует богатство акционеров. Лицо, принимающее решение, рассматривается как пассивный зритель, действует более техник, а не как предприниматель [6].

Во втором разделе прежде проанализированы бюджет финансирования инвестиционных процессов, его фундаментальные принципы, исходную информацию и этапы составления.

На практике используют два основных подхода к разработке бюджета капитальных вложений: первый основан на критерии нормы доходности проекта (IRR), другой — на критерии чистой приведенной стоимости проекта (NPV). Также возможно использование симплекс-метода.

Далее приведены методы оценки средневзвешенной стоимости капитала.

Инвестиционном анализу предшествует расчет средневзвешенной стоимости капитала (WACC), которая является минимальной нормой доходности, что ожидается инвесторами и кредиторами от своих вложений, и рассчитывается как среднее из стоимостей отдельных компонентов, взвешенных по их доле в общей структуре капитала [7].

Для того, чтобы выбрать наиболее эффективную структуру средств, которые могут быть вложены в финансирование инвестиционных процессов, необходимо знать стоимость каждого источника финансирования.

В процессе своей деятельности предприятие может использовать различные источники финансирования инвестиционных процессов и использовать известные формулы расчета стоимости их использования. Но существует достаточно новый метод обеспечения инвестиционных проектов как IPO, для расчета стоимости которого предложено расходы при первичном привлечении акций делить на сумма средств, которые планируется привлечь в результате IPO.

Важной составляющей стратегии формирования инвестиционных ресурсов предприятия является построение оптимальной структуры источников, которые могут быть направлены на финансирование инвестиционной деятельности. Существует много методов оптимизации, разные авторы предлагают разные этапы этого процесса, поэтому на предприятии должны, используя разные подходы и основываясь на показателях работы предприятия, уметь оптимизировать структуру инвестиционных ресурсов которая наилучшим образом влияла на работу предприятия в целом.

В результате исследования изучены существующие модели учета риска в процессе инвестиционной деятельности, а также усовершенствована модель, которая, по мнению автора наиболее полно учитываю риски финансирования инвестиций.

Предложенная модель оценки экономической эффективности инвестиционных проектов обеспечивает учет влияния производственных, управленческих, финансовых, информационных, материальных, трудовых, законодательных, потребительских, ценовых, валютных, международных и инфляционных факторов риска и возможные действия по управлению выявленным значением риска. Это позволит более точно оценить влияние риска на инвестирование средств в национальные и зарубежные проекты.

Формирование структуры источников финансирования является сложным процессом, который зависит от мощности каждого источника в тот или иной период времени, перспектив развития акционеров и их финансового состояния, а также конъюнктуры рынка и актуальности инвестиционного проекта в перспективе.

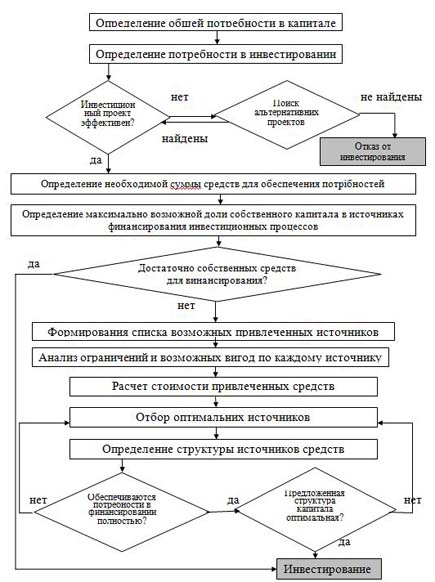

Процесс определения оптимальной структуры финансирования инвестиционных процессов изображена на рис.4. В магистерской работе развернуто приведены каждый этап алгоритма оптимизации структуры источников финансирования инвестиций.

После анализа существующих подходов к составлению бюджета финансирования инвестиционных процессов разработаны этапы составления капитального бюджета инвестиционного проекта, которые представлены на рис.5.

В результате получен полный перечень этапов составлении бюджета капитальных вложений на предприятии, что немаловажно, ведь анализ выполнения капитального бюджета представляет интерес для руководства предприятия с позиции обеспечения финансовой устойчивости и достижения желаемого финансового результата от эффективной реализации инвестиционного проекта ведь, проблема выбора проекта , финансирование которого не будет убыточным, может быть достаточно сложной. Не случайно многочисленные исследования принятия решений в области инвестиционной политики показали, что большинство компаний-инвесторов во-первых, рассчитывают несколько критериев, во-вторых, используют полученные количественные оценки только как информацию для размышления и анализа.

Инвестиционные процессы на любом предприятии являются очень важными составляющими его работы. Поэтому повышение уровня инвестиционной привлекательности каждого предприятия должно быть главной задачей его руководства. Рыночные условия способствуют возникновению важных направлений вложения средств. Для вложения средств в перспективные направления нужна финансовая поддержка.

В настоящее время создание новых форм финансирования инвестиционных процессов является мощным инструментом инвестиционного рынка Украины. Основной научный результат магистерской работы это обобщенный термин «финансовое обеспечение» с позиции инвестиционного развития; критически проанализированы существующие понятия термина «инвестиции» и разработан обобщающее понятие «инвестиций»; приведен обобщающий перечень принципов бюджетного финансирования инвестиционных процессов; приведена формула расчета стоимости первичного привлечения акций и др.

Чтобы систематизировать источники финансирования инвестиционных ресурсов необходимо формирование бюджета финансирования инвестиционных процессов. В работе предложены этапы составления капитального бюджета, которые можно использовать для финансового обеспечения инвестиционных проектов.

Также бело проанализированы методы оценки средневзвешенной стоимости капитала и методы оптимизации структуры инвестиционных ресурсов.

Предложена модель расчета риска при финансировании инвестиционного процесса позволит определить количественно все виды рисков, учесть при этом коэффициент инфляции и риск страны.

В результате исследований также был получен алгоритм, который направлен на реализацию главной задачи в процессе финансирования инвестиционных процессов на предприятии, т.е. определение оптимальной структуры финансовых ресурсов, которые могут быть направлены на финансирование инвестиционной деятельности. Дальнейшее использование предложенного способствовать эффективной инвестиционной деятельности на предприятиях путем создания оптимальной структуры источников, их минимальную стоимость и достаточный объем для удовлетворения инвестиционных потребностей.

На основе существующих подходов было сформировано этапы составления капитального бюджета инвестиционного проекта.