Реферат за темою випускної роботи

Зміст

- Вступ

- 1. Актуальність

- 2. Мета і задачі дослідження

- 3. Моделі аналізу кредитоспроможності позичальників

- 4. Метод аналізу ієрархій

- Висновки

- Перелік джерел

Вступ

В останні 5 років світова фінансова система перебуває в состаяніі кризи і тому у банків підвищилася ступінь ризиків, а зокрема ризик не повернення кредитної позики. Актуальним для банківської системи є застосування моделей аналізу кредитоспроможності. Банківський ризик – це ймовірність зазнати збитків у вигляді втрати активів, недоотримання очікуваного рівня доходів або появи не запланованих витрат у результаті здійснення банком фінансових операцій.

Ризик виникає у зв'язку з рухом фінансових потоків і характеризується великим різноманіттям, і необхідністю ефективного управління ним тягне за собою необхідність в удосконаленні існуючих моделей кредитного ризику, отже, дана тема є актуальною. Тлумачення банківських ризиків до сих пір є неоднозначним. В економічній літературі можна зустріти самі різні визначення ризику, але всі вони зводяться до одного – вищенаведеним.

Банки діють в умовах ринкової економіки і при здійсненні своєї діяльності націлені на отримання максимального прибутку. Крім того, що діяльність банків піддається впливу загальних ризиків, для неї характерні ризики, що випливають із специфіки роду діяльності. Специфіка ризику банківських операцій полягає в тому, що рівень ризику, який банк приймає на себе, в значній мірі визначається тим рівнем ризику, який він об'єктивно або суб'єктивно отримує від своїх клієнтів. Чим вище рівень ризику, властивого виду бізнесу клієнтів банку, тим більше ризик, який очікує банк, працюючи з цими клієнтами.

Операції, пов'язані із залученням на грошовому ринку тимчасово вільних коштів і розміщенням їх у різні види активів (у тому числі в кредити) зумовлюють особливу залежність комерційних банків від фінансової стійкості їх клієнтів, а також від стану грошового ринку й економіки держави в цілому. Банківський ризик входить в систему економічних ризиків, в якій він одночасно є самостійним видом ризику. Питання аналізу ризику в економіці дуже важливий, оскільки з ним тісно пов'язаний процес прийняття рішень в умовах інформаційної невизначеності [1].

1. Актуальність

Гострою проблемою в ХХ–ХХІ ст. стало вивчення ризиків. Суспільство, яке, не дивлячись на всі вжиті заходи, не змогло запобігти глобальні конфлікти, міжнародні кризи, екологічні катастрофи, в кінці кінців, усвідомило необхідність обов'язкової оцінки ризику в кожному виді діяльності, перш ніж приймати рішення спрямовані на його реалізацію. Особливу роль ризик грає в економіці та менеджменті, які як на внутрішньому, так і на зовнішньому ринках неможливі без невизначеності, випадковості і конфліктності, обумовлених різними причинами: природними явищами, політичними подіями, податковим регулюванням і багатьма іншими факторами. За останні кілька років на Україну буйними темпами розвивається кредитування, у тому числі фізичних осіб. Тому з'являється необхідність оцінювати і прогнозувати ризики.Непогашення кредитів, особливо великих, може привести банк до банкрутства, а в силу його положення в економіці, до цілого ряду банкрутств, пов'язаних з ним підприємств, банків і приватних осіб. Тому основним видом ризику при кредитуванні є кредитний.

Сьогодні є різні методи оцінки ризиків, які використовуються банками. Однак, швидкий розвиток банківської системи, у тому числі кредитування, тягне за собою необхідність в удосконаленні існуючих моделей кредитного ризику, отже, дана тема є актуальною. Збір та аналіз інформації є одними з найбільш важливих складових оцінки банківського ризику. Тільки після цього етапу можна приступити до виявлення факторів, які можуть привести до потенційних збитків банку, і виміру ризику. Об'єктом дослідження є система оцінки ризику при видачі кредиту фізичним особам. Предметом дослідження є моделі оцінки ризику при видачі кредиту фізичним особам. Методи досліджень – метод аналізу ієрархій і модель інтегральної оцінки.

2. Мета і задачі дослідження

Мета цієї роботи – встановити закономірності, залежності формування ризиків при видачі кредиту фізичним особам для розробки системи оцінки кредитних ризиків дозволяють мінімізувати кредитний ризик. Ідея роботи полягає в аналізі та використанні моделей оцінки кредитного ризику для створення системи адаптованої під особливості фізичних осіб.

Завдання, які вирішуються в роботі:

- Виконати аналіз існуючих моделей оцінки кредитного ризику;

- Здійснити збір та провести аналіз статистичних даних для встановлення статистичних залежностей;

- Розробка моделі дозволяє оцінити кредитний ризик;

- Розробка системи оцінки ризику при видачі кредиту фізичним особам у вигляді програмного продукту, спрямованого на використання в процесі кредитування комерційними банками;

- Проведення експериментів, з оцінкою ризиків використовуючи метод аналізу ієрархій;

- Проведення експериментів з моделлю інтегральної оцінки;

3. Моделі аналізу кредитоспроможності позичальників.

Сучасні практичні підходи до методології аналізу кредитоспроможності позичальників в комерційних банках засновані на комплексному застосуванні фінансових і нефінансових критеріїв [2].

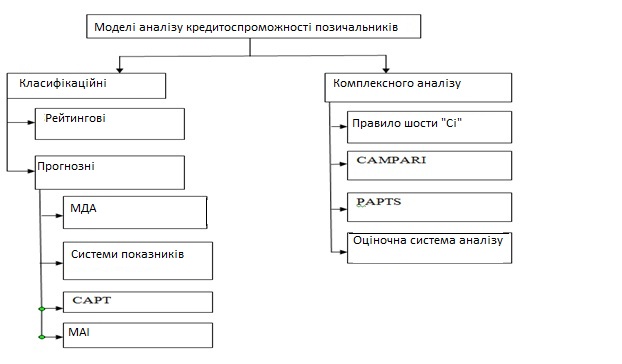

Всі методи оцінки кредитоспроможності можна розділити на 2 великі групи (рис.1):

- Класифікаційні, серед яких необхідно виділити моделі бальної оцінки кредиту (рейтингові методики) і моделі прогнозування банкрутств (статистичної оцінки, заснованої на MDA – Multiple Discriminate Analysis – множині дискримінантному аналізі);

- Моделі комплексного аналізу (на основі «напівемпіричних» методологій: «правила 6С», CAMPARY, PARTS, Judgmental Analysis (оцінна система аналізу) – застосовується для оцінки споживчих кредитів) [3].

Класифікаційні моделі дозволяють розбити на групи (класи) і є допоміжним інструментом при визначенні можливості задоволення кредитної заявки.

Досить добре висвітлені в літературі дві моделі: бальною (рейтингової) оцінки та прогнозування банкрутств. Рейтингові моделі ділять позичальників на поганих і хороших, а моделі прогнозування намагаються диференціювати фірми–банкрути і стійкі компанії. Рейтингова оцінка підприємства – позичальника розраховується на основі отриманих значень фінансових коефіцієнтів і виражається в балах. Бали обчислюються шляхом множення значення будь–якого показника на його вагу в інтегральному показнику (рейтингу)У комерційних банках так само використовується система скорингу. Кредитний скоринг (kredit scoring) – технічний прийом, запропонований американським економістом Д.Дюраном на початку 40–х років для відбору позичальників по споживчому кредиту.

Відмінність кредитного скоринга від рейтингової оцінки полягає в тому, що в формулу рейтингової оцінки полягає замість Кi (значення i–го показника) представляється Bi – приватна бальна оцінка i–го показника. При цьому для кожного показника визначаються кілька інтервалів значень, і кожному інтервалу приписується певну кількість балів або визначається клас (1, 2, 3 ...).

Перевагою рейтингової моделі є її простота: достатньо розрахувати фінансові коефіцієнти і зважити їх, щоб визначити клас позичальника. Слід, однак, пам'ятати, що в розрахунку рейтингу можуть брати участь тільки ті значення, які відповідають встановленим нормативам. Прогнозні моделі використовуються для оцінки якості потенційних позичальників і базуються на статистичних методах, найбільш распрастраненнимі з яких є множинний дискримінантний аналіз (МДА), відомий також як «кластерний аналіз».

4. Метод аналізу ієрархій

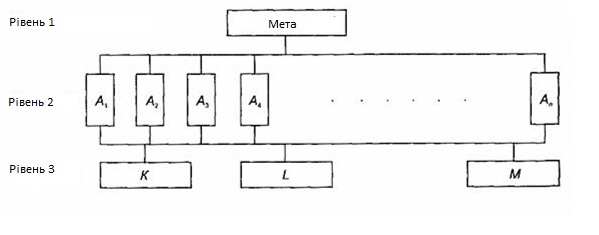

Метод аналізу ієрархій (МАІ) є системною процедурою для ієрархічного уявлення елементів, які визначають суть будь–якої проблеми. Метод полягає в декомпозиції проблеми на все більш прості складові частини і подальшій обробці послідовності суджень особи, яка приймає рішення, за парним порівнянь. В результаті може бути виражена відносна ступінь (інтенсивність) взаємодії елементів в ієрархії. Ці судження потім виражаються чисельно [4].

Метод аналізу ієрархії включає процедури синтезу множинних суджень, одержання пріоритетності факторів і знаходження альтернативних рішень. Отримані таким чином значення є оцінками у шкалі відносин і відповідають так званим жорстким оцінкам. Рішення проблеми є процес поетапного встановлення пріоритетів і включає:

- Визначення і виділення проблеми;

- Декомпозицію проблеми в ієрархію;

- Побудова матриць парних порівнянь; обчислення пріоритетів, найбільшого власного значення матриць суджень, індексу узгодженості і відносини узгодженості;

- Обчислення глобальних пріоритетів.

Ієрархія виникає, коли системи, які функціонують як ціле на одному рівні, функціонують як частини системи більш високого рівня, стаючи підсистемами цієї системи. Ієрархія вважається повною, якщо кожен елемент заданого рівня функціонує як фактор (критерій) для всіх елементів нижчого рівня [5].

Завдання прийняття рішень гостро стоять перед:

- Працівниками управління;

- Економістами;

- Фінансистами;

- Соціологами;

- Політиками;

- Консультантами;

- Оцінювачами;

- Працівниками охорони здоров'я;

- Військовими;

- Психологами;

- Працівниками соціальної сфери;

- Науковими працівниками.

І в усіх цих випадках можливе застосування методу аналізу ієрархій.

Рисунок 3 – Діаграма праці методу аналізу ієрархій

(анімація: 6 кадрів, 48 кілобайт)

Висновки

Аналіз кредитоспроможності – це не просто розрахунок коефіцієнтів та порівняння результатів з нормативами, а набагато більш трудомісткий процес, що вимагає багато часу і висуваючи високі вимоги до кваліфікації працівника банку. Кожен окремий метод має свої недоліки. Але в сумі вони можуть багатосторонньо оцінити ризик кредитної угоди. Методи, проаналізовані у цій роботі, використовують різні показники, якісні та суб'єктивні. Більш точними є класифікаційні методи, але вони складніше у використанні, реалізації та інтерпретації. Проте об'єднання різних методів з класифікаційної підгрупи може забезпечити зниження банківського ризику до мінімального значення.

Реферат написаний по магістерській роботі, яка ще перебуває в стадії написання. Кінцева готовність магістерської роботи – грудень 2012 року.

Список використаної літератури

1. Анализ кредитных рисков / Костюченко Н.С. – СПб.: ИТД «Скифия», 2010. – 440 с.

2. Хабибуллина А.И. Модели анализа кредитоспособности // «Вестник НБУ» №1, 2012. 43–47 с.

3. Малин А.С., Мухин В.И. Исследование систем управления: Учебник для вузов. – 2–е изд. – М.: Издательский дом ГУ ВШЭ, 2004. – 357 с.

4. Применение метода анализа иерархий в практике научных исследований – Насыров Р. В., Тайгина Е.А., Фарукши Р.М.

5. Технологии принятия решений: метод анализа иерархий – Режим доступа к рес.: http://citforum.ru/consulting/BI/resolution

6. Плаксин М. Метод анализа иерархий как инструмент обоснования бизнес–решений // International Conference «e–Management & Business Intelligence» 2007

7. Економічний ризик і методи його вимірювання: Навчальний посібник. Київ: Центр навчальної літератури, 2003. 188 с.

8. Ларин С., Ходжаева И. Оценка кредитоспособности физических лиц: Статья.