Мясная отрасль в России: проблемы и перспективы

доц., к. э. н. Шабалина Л. В., Герасименко А. А.

В данной статье рассмотрена мясная отрасль РФ, проанализированы объемы производства, а также потребления мяса, и выявлены актуальные проблемы отрасли, рассмотрено современные тенденции на российском рынке по производству мясного ассортимента продуктов, а также по выявленным проблемам предложены направления развития отрасли.

Мясная промышленность входит в число социально значимых отраслей агропромышленного комплекса РФ. Необходимость ее развития обусловлена ростом потребительского спроса на мясо и мясные продукты, средней степенью инвестиционной активности и сравнительно высокими показателями зависимости от импорта. Так, на долю мясной отрасли в ВВП России приходится 1,2%, а в объеме валового производства пищевой и перерабатывающей промышленности – примерно 15%. Специфика производства мясной промышленности тесно взаимосвязана с одной из самых важных отраслей сельского хозяйства – животноводством. Поэтому обеспечение экономического роста и повышение конкурентоспособности российских товаропроизводителей на рынке мяса и мясной возможно лишь при условии ускоренного развития животноводства.

Мясная отрасль – наиболее крупных отраслей пищевой промышленности, осуществляющая комплексную переработку скота,а также, птицы, кроликов, производя мясо, мясные консервы, колбасные изделия, а также полуфабрикаты. Предприятия выпускают широкий ассортимент не только продукции пищевого, а также технического и медицинского назначения. Наряду с производством пищевых продуктов вырабатываются сухие животные корма, ценные медицинские препараты. Российский рынок мяса и мясных продуктов является самым крупным сектором продовольственного рынка: за ним следует зерновой, затем молочный.

Цель работы – проанализировать мясную отрасль в РФ, оценить российской рынок мяса, дать определенные рекомендации и стратегические направления по соответствующим выявленным проблемам.

Исследование данной темы проводились в различных работах, например, Шаклеиновой М.В Влияние санкций на рынок мяса и мясных продуктов

, где рассматривались негативные последствия введённых санкций против России в 2014 г, а также в работе А.Б. Лисицыного, Состояние и перспективы развития мясной отрасли АПК

, где он проводил полный обзор мясного рынка. В работе Морозовой А.В Основные направления государственной поддержки мясной отрасли

, рассматривалась политика государственной поддержки мясной отрасли, а также проведен анализ показателей, характеризующих внутреннюю поддержку производителей говядины, свинины и мяса птицы в России.

Роль мясного рынка определяется не только растущими объемами производства, спроса и потребления мясных продуктов, но и их значимостью как основного источника белка животного происхождения в рационе человека. Лидирующие позиции в российской мясной промышленности сохраняет свиноводство и птицеводство (рис 1).

Рисунок 1 – Структура производства мяса в мире и РФ, 2017 г. [2]

Особенностью российского птицеводства является то, что данный вид производства имеет большое значение в экономике и гарантирует продовольственную безопасность страны. Современное российское птицеводство работает по интенсивной системе, когда производство мяса и яиц в промышленности ведется круглогодично. В течение всего года ведется инкубация яиц, выхаживание цыплят и откорм. В качестве корма используется сухой комбикорм с содержанием добавок для полноценного роста и продуктивности.

Также свиноводство является значимой отраслью для российского животноводства, так как его доля в объеме валового продукта животноводства составляет 40%. Импульс развития отечественное свиноводство получает за счет государственной программы поддержки и привлечения инвестиций. В отрасль инвестируются миллионы долларов, так как по окупаемости капиталовложений свиная промышленность сравнима с разведением птицы. Стоимость мяса в потребительской корзине остается высокой, поэтому рентабельность сохраняется.

В 2012 г. после вступления РФ в Всемирную торговую организацию (ВТО) мясная отрасль ощутила усиление конкуренции, так как снижение ставки пошлины на ввоз товарного поголовья свиней в восемь раз (с 40 до 5%) привело к резкому увеличению ввоза импортного поголовья и снижению цен на товарное поголовье в РФ. Возникла необходимость адаптации мер поддержки для работы в новых условиях.

Уже в 2014 г. сельскохозяйственная отрасль Российской Федерации (РФ) перешла на политику ускоренного импортозамещения продовольственных товаров, которые ранее были импортозависимыми. Далее в ходе введения российского продовольственного эмбарго, за 2014–2015 гг. в РФ заметно возросло годовое производство мяса птицы и свинины (в живом весе, на убой). Так свинины в 2014 г. с 2 974 тыс. тонн до 3 506 тыс. тонн в 2017 г., или на 18%, а также мяса птицы за тот же период возросло на 18%. Производство всех видов мяса выросло на 15% (табл. 1). Самообеспечение по отдельным видам мяса имеют характерные различия. Так по куриному мясу самообеспечение составляет 111,13%, что означает переизбыток на 11,13 %, показатель по свинине составляет – 94,76, и полностью соответствует норме, по говядине – 57,33, что указывает на явный дефицит и не соответствие нормам самообеспеченности до 85%.

Таблица 1 – Производство мяса по виду в убойном весе всех хозяйственных категорий в 2008–2017 гг., тыс. тонн [3]

| Год | Свинина | Говядина | Мясо птицы | Баранина и козлятина | Другие виды мяса | Всего |

| 2008 | 2842 | 1796 | 2217 | 154 | 41 | 7023 |

| 2009 | 2169 | 1741 | 2555 | 169 | 35 | 6669 |

| 2010 | 2331 | 1727 | 2847 | 167 | 52 | 7124 |

| 2011 | 2428 | 1625 | 3204 | 172 | 61 | 7490 |

| 2012 | 2566 | 1642 | 3625 | 170 | 74 | 8077 |

| 2013 | 2816 | 1639 | 3831 | 189 | 85 | 8560 |

| 2014 | 2974 | 1664 | 4161 | 201 | 89 | 9089 |

| 2015 | 3099 | 1649 | 4536 | 203 | 90 | 9577 |

| 2016 | 3643 | 1619 | 4621 | 217 | 92 | 10192 |

| 2017 | 3506 | 1697 | 4934 | 215 | 107 | 10459 |

Стоит также отметить, что в Доктрине Министерства сельского хозяйства о продовольственной безопасности, была поставлена задача по самообеспечению российского продовольственного рынка, в котором мясу и мясопродуктам отводилось пороговое значение – не менее 85 %. В 2014 г. показатель самообеспеченности составлял 84,4% и вполне соответствовал норме, но уже к 2015 г. показатель вырос на 5%, а к концу 2017 г. российский рынок мясных продуктов практически был самообеспеченным (табл. 2).

Таблица 2 – Экспорт, импорт и самообеспеченность мяса и мясных продуктов РФ [4].

Также заметна тенденция к увеличению экспорта, так если в 2008 г. экспорт составлял всего 3,2 тыс. тонн, то уже в 2017 г. – 160 тыс. тонн. В период с 2014–2017 гг. экспорт увеличился почти в 2 раза. Экспорт мяса из РФ в основном представлен категориями мясо птицы

и свинина

,в несущественных объемах РФ экспортирует также крольчатину, конину и другие мясные продукты. Экспортные поставки куриного мяса и субпродуктов за 2017 г. составляют 102,5 тыс. тонн, 70 тыс. тонн товара отправилась в страны ЕАЭС, 22 тыс. тонн – в ДНР и ЛНР. Закупки Вьетнама и Гонконга составляют – 12 тыс. тонн, но на 95 % это куриные лапки.

Совокупный объем экспорта свинины (субпродукты, шпик, товарные свиньи на убой) из России в 2017 г. составил 55,4 тыс. тонн, в том числе 34,8 тыс. тонн было поставлено в страны ЕАЭС, 20,6 тыс. тонн – за пределы Таможенного союза, в основном в ДНР, ЛНР, Гонконг, Японию и Китай (рис. 2).

Рисунок 2 – Экспорт свинины и мяса курицы из РФ [5].

Среди ведущих компаний, занимающихся поставками продукта от производителя в РФ иностранным партнерам, лидируют Черкизово

и Мираторг

.

Увеличение объемов производства, в первую очередь повлияло на ослабление цена на внутреннем рынке. Также на ценовую конъюнктуру оказывает влияние некоторое ослабление мировых цен и укрепление национальной валюты. По подсчетам информационно–аналитического агентства ИМИТ[6], в 2017 г. свинина в РФ подешевела на 3,1%, а куриное мясо – на 8,8% (рис. 3). Так как насыщение рынка разными видами мяса и рост конкуренции среди производителей, которым все чаще приходилось прибегать к разному виду акций для увеличения спроса на свою продукцию, толкало цены вниз. Курс на импортозамещение позволил российским производителям расширить присутствие на полках магазинов за счет того, что зарубежные конкуренты покинули рынок.

Цены на мясо свинины в период с 2014 г. по 2015 г. характеризовался значительным увеличением цен на комбикорма для свиней. Так цены на мясо свинины в 2014 г. увеличились на 27%. Это было во многом связано с усилением спроса со стороны свиноводческой индустрии, наращиванием поголовья скота (что было вызвано дефицитом мяса на рынке из–за падения объемов его импорта в тот период). Цены держались на высоких отметках вплоть до 2016 года, однако уже в начале 2017 г. они уменьшились на 3%.

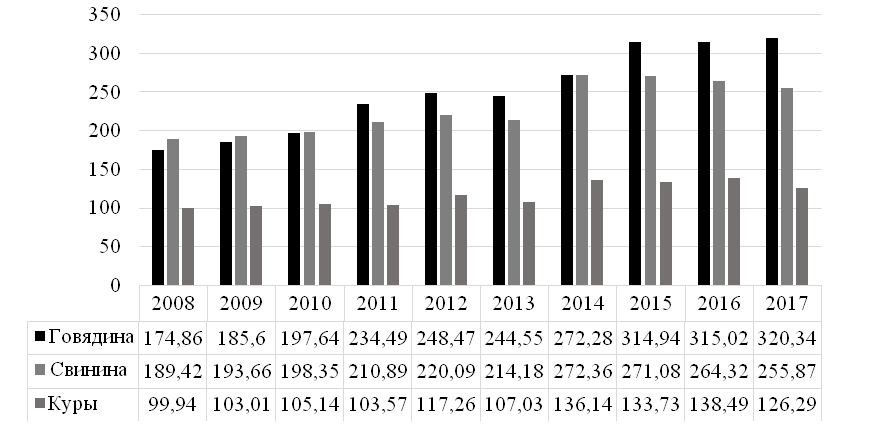

Рисунок 3 – Уровень и динамика цен на основные виды мяса в РФ в фактических ценах [7]

Перерасчет цен с учетом индекса инфляции с целью определения фактической цены предыдущих периодов в сопоставлении с 2017 г., показал на сколько изменились цены для потребителей. Так, несмотря на то что фактическая цена в 2016 г. была 315,02 руб./кг и в сравнении с 2017 г. увеличилась на 1,59%, в перерасчете в сопоставимые цены цена снизалась на 6%. Таким образом можно отметить, что данные на рис. 4 отображают уровень цен с инфляций и имеют объективный характер.

Рисунок 4 – Уровень и динамика цен на основные виды мяса в РФ в сопоставимых ценах к 2017 г. [7]

Уровень и динамика цен соответственно отражается и на потреблении мяса на душу населения. Важнейшим целевым индикатором продовольственной безопасности является уровень достижения рациональных норм потребления пищевых продуктов на душу населения. Так с увеличением цен на свинину, куриное мясо и говядину душевое потребление в 2014 г. сократилось на 2,7 кг, однако с последующим понижением цен потребление увеличивалось (рис. 5).

Рисунок 5 – Оценка потребления мяса всех видов в России на душу населения, кг. [7]

Производство колбасных изделий за 2010–2017 гг. с учетом различных классификаций, применявшихся до 2015 г., и существующих в настоящее время (табл. 3).

Таблица 3 – Производства колбасных изделий, тыс. [8]

В период с 2010 по 2012 гг. производство колбасных изделий увеличилось вдвое, при этом рост объемов отмечался практически по всем группам продуктов. Так, если прирост в 2011 г. по сравнению с 2010 г. составлял 73%, то в 2012 г. – 10%, в 2013 – 7,6, а в 2015 г. и 2016 г. отмечалось ежегодное снижение объемов производства – 1,2 и 0,8% соответственно.

В ходе анализа необходимо отметить такие проблемы мясной отрасли как, узкий ассортимент мясных продуктов и низкое качество производимой продукции. Низкое качество продукции российских производителей в первую очередь обосновывается те, что ограниченные финансовые возможности заставляют использовать вместо натурального мяса коллагеновый белок и добавлять его в качестве стабилизатора. Отсутствие обеспечения мясной промышленности качественным отечественным сырьем отображает конкурентоспособность мяса и мясной продукции в целом.

Направлением государственной политики должно стать повышение генетического потенциала продуктивности пород скота, которые разводятся в РФ, на основе использования лучших российских и зарубежных селекционных достижений. Достижение поставленных целей будет способствовать повышению уровня научного обеспечения отрасли на основе технического переоснащения ее ведущих отраслевых научных центров, стимулирование внедрения инновационных разработок в виде новейших технологий производства, переработки животноводческой продукции и безопасной утилизации отходов.

Меры государственной поддержки отрасли должны поддерживать и развивать высокотехнологичные производства, стимулировать реализацию региональных программ, проектов, способных ускорить переход отрасли на качественно новый технологический уровень, что позволит выйти на обеспечение нового качества жизни и составить конкуренцию на мировом рынке продуктов животного происхождения.

Для того чтобы повышать конкурентоспособность мясных продуктов перед производителями стоит комплексная задача - конкурентоспособные качественные мясные продукты. Решение данной задачи зависит от уровня модернизации технологий комплексной и безотходной переработки сырья, общей автоматизации и механизации отраслей переработки сельского хозяйства, максимальное снижение затрат энергии, разумное расходование сырья и грамотное использование трудовых ресурсов, для эффективности работы с кадрами предусмотрены повышение трудовой и производственной дисциплины, а также возможность профессионального роста сотрудников, что благоприятно влияет на климат в коллективе и как следствие повышение производительности труда.

Выводы

Обобщая вышеизложенное по поводу перспективы развития мясной промышленности в РФ, следует констатировать, что начатое частным капиталом, при инициативе и поддержке региональных властей, усилении государственной поддержки, тенденции роста благосостояния населения и обеспечение доступности для более широких слоев населения позволяет развить специализированную мясною промышленность и иметь отечественную сырьевую базу высококачественной мясной продукции. При написании данного реферата магистерская работа еще не завершена. Окончательное завершение: июнь 2020 года. Полный текст работы и материалы по теме могут быть получены у автора или его руководителя после указанной даты.

Литература

- Алтухов, А. И. Продовольственная безопасность России в условиях зарубежных санкций [Текст] / А. И. Алтухов // АПК: экономика, управление. – 2014. – №2. – С. 19–29.

- Бородин, К. Г. Влияние эмбарго и санкций на агропродовольственные рынки России: анализ последствий [Текст] / К. Г. Бородин // Вопросы экономики. – 2016. – №4. – С. 124–143.

- Гурвич, Е. Т. Влияние финансовых санкций на российскую экономику [Текст] / Е. Т. Гурвич, И. В. Прилепский // Вопросы экономики. – 2016. – №1. – С. 5–35.

- Донскова, О. А. Региональные особенности продовольственной безопасности на уровне домохозяйств [Текст] / О. А. Донскова // Экономика и предпринимательство. – 2014. – № 10. – С. 385–388.

- Единая межведомственная информационно–статистическая система (ЕМИСС) [Электронный ресурс]. Режим доступа https://www.fedstat.ru.

- Клинова, М. В. Экономические санкции и их влияние на хозяйственные связи России с Европейским союзом [Текст] / М. В. Клинова, Е. А. Сидорова // Вопросы экономики. – 2014. – №12. – С. 67–9.

- Костин, А. А. Актуальные аспекты защиты отечественного производителя с использованием инструментария ВТО [Текст] / А. А. Костин, О. В. Костина // Инновации в науке. – 2014. – № 38. – С. 133–143.

- Кострова, Ю. Б. Анализ продовольственного рынка России [Текст]: монография / Ю. Б. Кострова. –СПб. Изд–во Санкт–Петербургского ун–та управления и экономики, 2014. – 184 с.