Реферат по теме выпускной работы

Содержание

- Введение

- 1. Сравнительный анализ существующих методов решения задачи по упрощению процессов и повышения эффективности через IT-решения в банке

- 1.1 Автоматизация бизнес-процессов (BPM)

- 1.2 Аналитика больших данных (Big Data Analytics)

- 1.3 Клиентские порталы и мобильные приложения

- 1.4 Интеграция систем (Enterprise Application Integration, EAI)

- 1.5 Использование облачных технологий

- 2. Описание функциональных возможностей автоматизации бизнес-процессов (BPM) в банке

- 2.1 Описание ключевых функциональных возможностей BPM

- 2.2 Инструменты используемые в рамках автоматизации управления бизнес-процессами (BPM)

- Список источников

Введение

Современные банки сталкиваются с множеством вызовов, связанных с необходимостью повышения эффективности своих операций и улучшения качества обслуживания клиентов [1]. В условиях динамичного рынка и растущей конкуренции внедрение информационных технологий (IT-решений) становится ключевым фактором для оптимизации бизнес-процессов и обеспечения устойчивого развития. Особенно актуально это для банков, работающих в рамках программного внесения изменений (ПВР), где требуется не только адаптация к новым требованиям, но и постоянное совершенствование внутренних процессов [2].

Данная работа посвящена разработке, исследованию и программной реализации IT-решений, направленных на упрощение процессов и повышение эффективности в банковской сфере в контексте ПВР. Мы проанализируем существующие проблемы и узкие места в текущих операциях банков, а также рассмотрим, как современные технологии могут помочь в их устранении.

Целью данной работы является создание комплексного подхода к оптимизации банковских операций с использованием IT-решений в рамках ПВР, что позволит не только сократить временные и финансовые затраты, но и повысить уровень удовлетворенности клиентов.

Таким образом, работа нацелена на выявление и внедрение инновационных подходов, способствующих упрощению и улучшению банковских процессов, что является необходимым шагом для обеспечения конкурентоспособности и успешного функционирования финансовых учреждений в условиях быстро меняющегося рынка.

1. Сравнительный анализ существующих методов решения задачи по упрощению процессов и повышения эффективности через IT-решения в банке

1.1 Автоматизация бизнес-процессов (BPM)

Методология управления бизнес-процессами (BPM) включает в себя использование программного обеспечения для автоматизации рутинных операций, таких как обработка заявок, кредитование, управление счетами и т. д [3].

Преимущества:

- снижение временных затрат на выполнение операций;

- уменьшение количества ошибок, связанных с человеческим фактором.

Недостатки:

- высокие первоначальные затраты на внедрение;

- необходимость обучения персонала;

- возможные сложности с интеграцией с существующими системами.

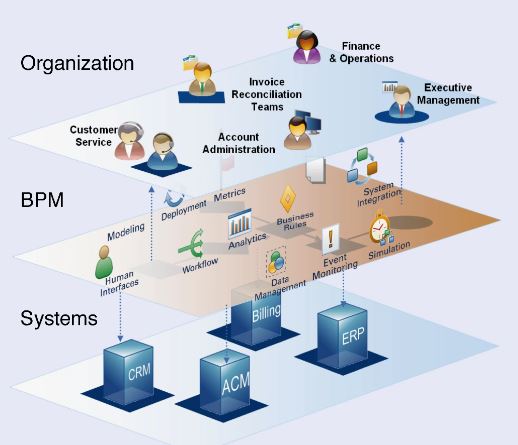

Принцип автоматизации бизнес-процессов (BPM) представлен на рисунке 1.1.

Рисунок 1.1 – Принцип автоматизации бизнес-процессов (BPM)

1.2 Аналитика больших данных (Big Data Analytics)

Использование технологий анализа больших данных для выявления закономерностей, прогнозирования поведения клиентов и оптимизации продуктового предложения [4].

Преимущества:

- возможность персонализации услуг и предложений для клиентов;

- улучшение принятия решений на основе аналитических данных;

- выявление новых бизнес-возможностей.

Недостатки:

- сложность в обработке и хранении больших объемов данных;

- необходимость в высококвалифицированных кадрах для анализа данных;

- проблемы с конфиденциальностью и защитой данных.

1.3 Клиентские порталы и мобильные приложения

Создание удобных интерфейсов для клиентов, позволяющих им самостоятельно управлять своими счетами, проводить транзакции и получать услуги [5].

Преимущества:

- увеличение удовлетворенности клиентов благодаря удобству использования;

- снижение нагрузки на клиентские сервисы банка;

- возможность быстрого доступа к информации.

Недостатки:

- необходимость постоянного обновления и поддержки программного обеспечения;

- риски безопасности, связанные с онлайн-транзакциями;

- не все клиенты могут быть готовы к использованию цифровых решений.

1.4 Интеграция систем (Enterprise Application Integration, EAI)

Интеграция различных программных систем и платформ для обеспечения их совместной работы и обмена данными [6].

Преимущества:

- повышение эффективности работы за счет устранения изолированных систем;

- улучшение обмена данными между подразделениями;

- снижение дублирования информации.

Недостатки:

- сложность и высокие затраты на интеграцию;

- необходимость в технической поддержке и обслуживании интеграционных решений;

- риски, связанные с несовместимостью различных систем.

1.5 Использование облачных технологий

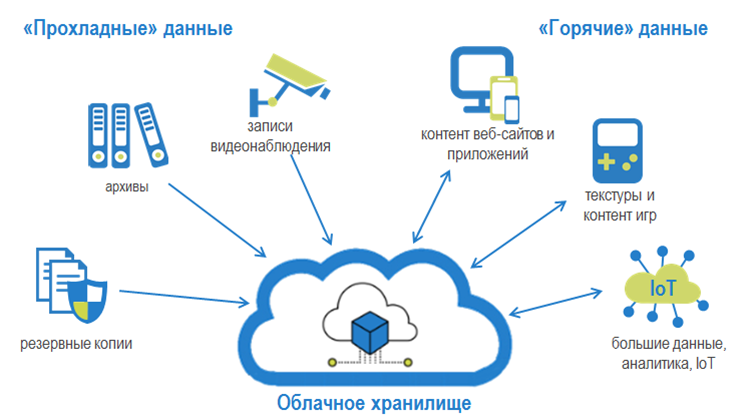

Внедрение облачных решений для хранения данных и предоставления услуг, что позволяет банкам сократить затраты на инфраструктуру [7].

Преимущества:

- гибкость и масштабируемость ресурсов;

- снижение капитальных затрат на IT-инфраструктуру;

- возможность быстрого развертывания новых сервисов.

Недостатки:

- проблемы с безопасностью и конфиденциальностью данных;

- зависимость от интернет-соединения;

- необходимость в управлении доступом и соблюдении нормативных требований.

Рисунок 1.2 – Принцип работы облачных технологий

2. Описание функциональных возможностей автоматизации бизнес-процессов (BPM) в банке

2.1 Описание ключевых функциональных возможностей BPM

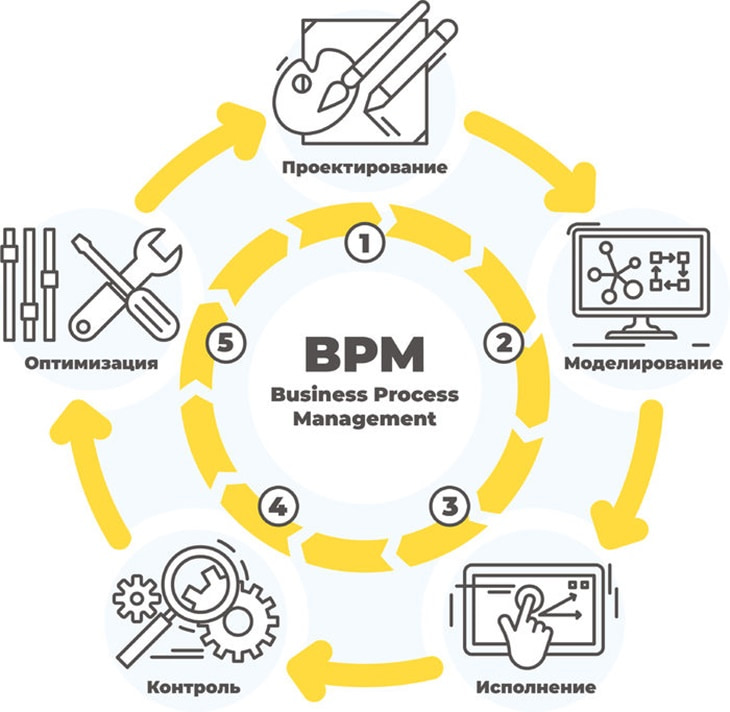

Автоматизация бизнес-процессов (BPM) в банках предоставляет широкий спектр функциональных возможностей, которые способствуют повышению эффективности, снижению затрат и улучшению качества обслуживания клиентов [8]. Внедрение BPM позволяет банкам не только оптимизировать внутренние операции, но и адаптироваться к быстро меняющимся условиям рынка, что является ключевым фактором для успешного функционирования в современной финансовой среде (рис. 2.1).

Рисунок 2.1 – Принцип управления бизнес-процессами

К ключевым функциональным возможностям относится [9]:

- Моделирование бизнес-процессов.

Визуализация процессов: Создание графических моделей процессов с использованием нотаций BPMN (Business Process Model and Notation) для легкого понимания и анализа.

Документирование: Фиксация всех этапов процессов, ролей и ответственных лиц, что упрощает обучение новых сотрудников и стандартизацию операций.

- Автоматизация рутинных задач.

Визуализация процессов: Создание графических моделей процессов с использованием нотаций BPMN (Business Process Model and Notation) для легкого понимания и анализа.

Документирование: Фиксация всех этапов процессов, ролей и ответственных лиц, что упрощает обучение новых сотрудников и стандартизацию операций.

- Интеграция с другими системами.

Обмен данными: Интеграция с CRM, ERP и другими системами для обеспечения бесшовного обмена данными между различными подразделениями банка.

Управление данными: Создание единого источника данных, что позволяет избежать дублирования и несоответствий.

- Мониторинг и управление процессами.

Отслеживание KPI: Использование инструментов для мониторинга ключевых показателей эффективности (KPI) в реальном времени, что позволяет оперативно реагировать на отклонения.

Управление задачами: Автоматическое распределение задач между сотрудниками и отслеживание их выполнения, что повышает ответственность и прозрачность [10].

- Аналитика и отчетность.

Анализ данных: Сбор и анализ данных о выполнении процессов для выявления узких мест и областей для улучшения.

Генерация отчетов: Автоматическое создание отчетов о производительности процессов, что облегчает принятие управленческих решений.

- Управление рисками.

Мониторинг рисков: Автоматизация процессов мониторинга и оценки рисков, связанных с кредитами и инвестициями, что позволяет своевременно реагировать на изменения.

Соблюдение нормативных требований: Обеспечение соответствия внутренних процессов требованиям законодательства и стандартам, что снижает риски штрафов и санкций.

- Улучшение клиентского опыта.

Персонализированные предложения: Использование данных о клиентах для создания индивидуальных предложений и услуг, что повышает удовлетворенность клиентов [11].

Упрощение взаимодействия: Автоматизация клиентских запросов и обращений через различные каналы (онлайн, мобильные приложения, телефония), что делает взаимодействие более удобным.

- Гибкость и адаптивность.

Быстрая адаптация процессов: Возможность оперативно изменять и адаптировать бизнес-процессы в ответ на изменения в рыночной среде или требования клиентов.

Масштабируемость: Легкость в масштабировании процессов при росте бизнеса или изменении стратегии.

2.2 Инструменты используемые в рамках автоматизации управления бизнес-процессами (BPM)

В рамках управления бизнес-процессами (BPM) в банках используется множество инструментов и технологий, которые помогают автоматизировать процессы, улучшать их эффективность и обеспечивать высокое качество обслуживания клиентов. Вот некоторые из основных инструментов, применяемых в BPM в банковской сфере [12]:

- Системы управления бизнес-процессами (BPMS).

Описание: Специальные программные решения, предназначенные для моделирования, автоматизации и мониторинга бизнес-процессов. Примеры: Appian, Pega, Bizagi, IBM, BPM, Oracle BPM Suite.

- Инструменты для моделирования процессов.

Описание: Программные продукты, которые позволяют визуализировать и документировать бизнес-процессы с использованием стандартных нотаций, таких как BPMN. Примеры: Visio, Lucidchart, ARIS, Signavio.

- Системы управления взаимоотношениями с клиентами (CRM).

Описание: Инструменты, которые помогают управлять взаимодействием с клиентами, отслеживать их запросы и обеспечивать персонализированное обслуживание. Примеры: Salesforce, Microsoft Dynamics CRM, SAP CRM.

- Системы управления документами (DMS).

Описание: Решения для автоматизации процессов, связанных с созданием, хранением и обработкой документов. Примеры: M-Files, SharePoint, DocuWare.

- Системы аналитики и отчетности.

Описание: Инструменты для сбора, анализа и визуализации данных о производительности бизнес-процессов. Примеры: Tableau, Power BI, QlikView.

- Инструменты для управления проектами.

Описание: Программные решения, которые помогают управлять проектами по внедрению и оптимизации бизнес-процессов. Примеры: Jira, Asana, Trello.

- Интеграционные платформы (iPaaS).

Описание: Платформы, которые обеспечивают интеграцию различных систем и приложений, что позволяет автоматизировать обмен данными между ними. Примеры: MuleSoft, Dell Boomi, Zapier.

- Системы управления рисками.

Описание: Инструменты для мониторинга и управления рисками в рамках бизнес-процессов, что особенно важно для финансовых учреждений. Примеры: RiskWatch, MetricStream, RSA Archer.

- Мобильные приложения и клиентские порталы.

Описание: Инструменты, которые обеспечивают клиентам доступ к услугам банка через мобильные устройства и веб-платформы, что облегчает взаимодействие [13]. Примеры: мобильные банковские приложения, клиентские порталы для онлайн-банкинга.

Выводы

В реферате рассмотрены существующие методы и подходы к упрощению процессов и повышению эффективности в банковской сфере через IT-решения. В рамках управления бизнес-процессами (BPM) в банках используется множество инструментов и технологий, которые помогают автоматизировать процессы, улучшать их эффективность и обеспечивать высокое качество обслуживания клиентов.

Выбор конкретного метода зависит от специфики банка, его целей, ресурсов и потребностей клиентов. Комплексный подход, включающий в себя комбинацию различных методов, может оказаться наиболее эффективным для достижения поставленных задач. Важно учитывать текущие тренды и технологии, а также адаптировать решения под изменяющиеся условия рынка и требования клиентов.

В ходе написания реферата был представлен сравнительный анализ существующих методов решения задачи по упрощению процессов и повышения эффективности через IT-решения в банке. Были рассмотрены возможности рассмотренных методов.

Была выполнена цель данного отчёта по практике – произведён обзор и сравнение существующих инструментов, используемых в рамках автоматизации управления бизнес-процессами (BPM).

В процессе работы:

- произведен обзор популярных методов, используемых при автоматизации ВРМ в Банке;

- выделены их достоинства и недостатки;

- описаны возможные продукты и инструменты под разные цели ВРМ в Банке.

Список источников

- Котлер Ф. Маркетинг 4.0: Переход от традиционного к цифровому. Москва: Альпина Паблишер, 2018.

- Смирнов А. В. Информационные технологии в банковской системе: Теория и практика. Санкт-Петербург: Питер, 2020.

- Румянцев В.Н. Оптимизация бизнес-процессов в банках: Методология и практика. Москва: Инфра-М, 2019.

- Шумпетер Й. Капитализм, социализм и демократия. Москва: Экономика, 2016.

- Бутенко И.А. Цифровая трансформация в банковском секторе: Практическое руководство. Екатеринбург: УралГУ, 2021

- Иванова М.В. "Цифровизация банковских услуг: Влияние на клиентский опыт" // Журнал финансовых исследований, 15(2), 45-58, 2022.

- Петров А.А. "IT-решения как инструмент повышения эффективности банковских процессов" // Финансовый журнал, 10(3), 23-37, 2021.

- Кузнецов И.С. "Анализ внедрения IT-технологий в банковских учреждениях" // Экономика и управление, 14(1), 12-19, 2020.

- Лебедев В.И. "Инновационные подходы к оптимизации бизнес-процессов в банках". Современные проблемы экономики, 8(4), 67-75, 2019.

- Захарова Н.П. "Эффективность использования IT-решений в банковской сфере" // Научный вестник, 9(2), 34-42, 2021.

- Банк России. Обзор цифровой экономики и ее влияние на банковский сектор. Москва: Банк России, 2023.

- McKinsey & Company. The Future of Banking: Digital Transformation and Innovation. [Электронный ресурс], – Режим доступа: https://www.mckinsey.com

- PwC. Global FinTech Report: Trends and Insights. [Электронный ресурс], – Режим доступа: https://www.pwc.com