|

|

Голбан Алексей Петрович

Влияние стратегии выходов и портфельной стратегии на кривую прибыльности Собственный перевод раздела Effects of Exits and Porfolio Strategies on Equity Curves книги Tushar S. Chande «Beyond Technical Analysis: How to Develop & Implement a Winning Trading System» |

Резюме

|

Биография

|

Автореферат диссертации

|

Библиотека

|

Список ссылок

|

Отчёт о поиске

|

О преферансе

|

|

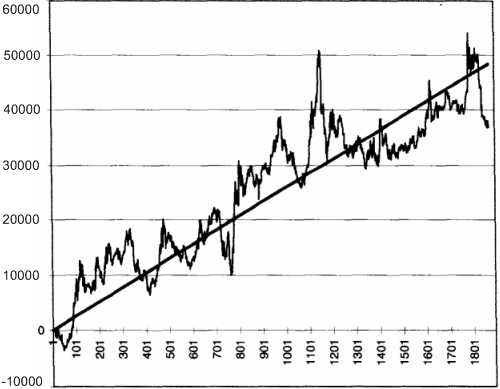

Все решения, которые вы принимаете относительно входов, выходов и стоп-сигналов, отражаются на наклоне и гладкости кривой прибыльности. В данном разделе мы исследуем кривую прибыльности 65sma-3cc модели относительно реальных контрактов по немецкой марке с реинвестированием. Мы изучим, как кривая прибыльности реагирует на изменения в построении системы. Критерием для сравнения будет стандартная ошибка, описанная в предыдущем разделе. Мы не будем проверять непрерывную торговлю, поскольку реальные контракты с реинвестированием обеспечивают лучшее моделирование. Кроме того, программное обеспечение System Writer Plus™ от Omega Research может быть использовано для формирования кривой прибыльности. Данными для проверки являются реальные контракты по немецкой марке с марта 1988г. по сентябрь 1995г. Мы выделили $100 для комиссии и проскальзывания, и программное обеспечение автоматически провело сделки до двадцатого дня месяца, предшествующего окончанию времени тестирования. Процедура заключается в следующем: дневная прибыльность проверяемых результатов экспортируется в ASCII файл, а затем импортируется в электронную таблицу Microsoft Excel 5.0. Регрессионные расчёты производятся в Excel с использованием встроенных функций для регрессионного анализа, как описано в предыдущем разделе. Сначала мы проверили 65sma-3cc модель относительно контрактов по немецкой марке без стоп-сигналов и выходов (случай 1). Кривая прибыльности для случая 1 (рис. 6.6), имеет наклон линейной регрессии в $17.54 и стандартную ошибку в $4,043. За период тестирования 65sma-3cc модель дала доход в $24,288, profit factor был равен 1.34, а максимальный дневной проигрыш составил -$11,938 при проведении одной сделки в отдельный момент времени. Кривая прибыльности для случая 1 достаточно зубчатая, со значительным подъёмом в 1992г., и является достаточно типичной для трендоследующих систем без выходов. Заметьте, как много сделок теряли значительные прибыли перед закрытием. Также, если рынок входит в широкую зону консолидации, эта модель будет давать убытки, и может пройти достаточно много времени до нового роста прибыльности.

Рисунок 6.6 Случай 1, 65sma-3cc модель без стоп-сигналов и выходов, относительно реальных контактов по немецкой марке с реинвестированием

Случай 2 – это та же система с немедленным выходом на уровне $1,500. Кривая прибыльности (рис. 6.7) показывает, что установка этого стоп-сигнала уменьшила прибыль и понизила гладкость кривой по сравнению со случаем 1. Чистый доход резко сократился с $24,288 до всего лишь $6,913, со скудным profit factor в 1.10. Максимальный дневной проигрыш почти удвоился, достигнув значения -$20,225, указывая, что выход на уровне $1,500 слишком жёсткий. Кривая прибыльности (рис. 6.7) показывает меньший доход и большие спады. Заметьте, что наклон сократился вдвое по сравнению со случаем 1, до $8.24, а стандартная ошибка увеличилась до $7,517. Таким образом, когда вы устанавливаете стоп-сигнал, сравните уровень немедленного выхода с волатильностью рынка и удостоверьтесь, что вы находитесь вне зоны его случайных колебаний. Многие трейдеры склонны использовать жёсткие стоп-сигналы, а эти расчёты говорят, что жёсткие сигналы могут ухудшить показатели в долгосрочной перспективе.

Рисунок 6.7 Случай 2, контракты по немецкой марке и 65sma-3cc система с немедленным выходом на уровне $1,500 Для случая 3 уровень немедленного выхода был увеличен до $5,000. Это дало тот же результат, что и в случае 1. Таким образом, уровень выхода в $5,000 был настолько высок, что дал результаты, идентичные тестированию системы вообще без стоп-сигналов. Таким образом, возвращаясь к вопросу о волатильности, вы должны удостовериться, что уровень стоп-сигнала не настолько высок, что он фактически отсутствует. Конечно, высокий уровень стоп-сигнала будет функционировать как защита последнего уровня и будет полезен в случайных выбросах цен на рынке. Многие трейдеры соглашаются, что стратегия выходов играет решающую роль в конечном успехе работы системы. Обычной практикой является использование нескольких выходов для одного сигнала входа. 65sma-3cc модель была протестирована с двумя выходами, один выход на уровне минимального Low или максимального High за 10 дней, другой выход на основе анализа волатильности, описанного в главе 5. В результате использования обоих выходов (случай 4) с начальным стоп-сигналом на уровне $5,000 прибыль уменьшилась ещё больше, до $3,737, с несерьёзным profit factor в 1.07. Максимальный дневной проигрыш в -$13,337 был больше, чем при расчётах без выходов. Должно быть, вы ожидаете, что кривая прибыльности будет более гладкой в результате использования выходов. Как показывает рис. 6.8, наклон уменьшился до $5.08, а СКО составило $3,368. Новый наклон составил лишь 29% от наклона кривой без использования выходов, а стандартная ошибка уменьшилась только на 17%. Таким образом, произошло семикратное уменьшение премии при уменьшении риска лишь на 17% – слишком высокая цена для такой системы.

Рисунок 6.8 65sma-3cc система контактов по немецкой марке с плавающим стоп-сигналом, стоп-сигналом на основе волатильности и выходом на уровне $5,000 Заметьте, насколько кривая прибыльности для случая 4 выглядит качественно иной по сравнению со случаем 1, поскольку содержит периоды флэта, когда выходы выводили систему из торгов на рынке. Случай 4 искусно демонстрирует один из компромиссов построения системы: вы можете выбирать между высокими доходами и гладкой кривой прибыльности. Ваш выбор может зависеть от многих факторов, включая ваши личные предпочтения относительно риска и колебаний прибыльности. Следующей мы тестируем систему с 20-баровым отложенным ордером с начальным стоп-сигналом на уровне $5,000 и плавающим сигналом на 14-дневный High или Low (случай 5). Контракты по немецкой марке за тот же период дали наклон в $8.36 и СКО в $1,960. В случае 5 кривая прибыльности имела подрезанный вид с большим числом периодов флэта, когда система была вне рынка. Кривая прибыльности показывает, что этот подход успешно определил некоторые тренды и пропустил большинство периодов консолидации.

Рисунок 6.9 Кривая прибыльности для модели с отложенным ордером с начальным стоп-сигналом на уровне $5,000 и плавающим стоп-сигналом на 14-дневный High или Low Вы должны быть осторожны и не оценивать гладкость кривой прибыльности только по внешнему виду. Например, взгляните на случай 6, в котором кривая прибыльности получена суммированием кривых для случаев 1 и 5. Эта кривая прибыльности (рис. 6.10) на первый взгляд кажется более гладкой, чем в случае 1. Кроме того, мы добавляем к случаю 1 кривую прибыльности, имеющую лишь половину его СКО. Регрессионные расчёты показывают, что наклон объединённой кривой составляет $25.90, а СКО – $5,263, больше, чем у какой-либо другой кривой прибыльности. Возможно, вам будет легче в это поверить, если вы учтёте, что прибыльные периоды совпадают, увеличивая амплитуду колебаний прибыльности в эти совпадающие периоды. Результатом является кривая прибыльности с большей стандартной ошибкой. Таким образом, вам следует провести регрессионные расчёты при объединении нескольких систем на одном рынке.

Рисунок 6.10 Случай 6: объединённая кривая прибыльности для случаев 1 и 5 Заметьте, что благодаря большему наклону, объединённая кривая прибыльности (случай 6) имеет более высокое отношение премии за риск к величине риска (25.90/5263 = 0.00492), нежели в исходном случае 1 (17.54/4043 = 0.00434). Таким образом, мы можем улучшить отношение премии за риск к величине риска путём объединения систем, использующих различные схемы торгов, на одном рынке. Вы не должны недооценивать потенциальные проблемы, вызванные положительной ковариацией. Рис. 6.11 показывает результат объединения двух систем торговли по немецкой марке с положительной ковариацией. Правило суммирования дисперсий двух независимых систем дало прогноз стандартной ошибки на уровне $5,430. Реальное значение СКО составило $6,935, или на 28% больше. Две системы имеют положительную ковариацию, поскольку они совершают прибыльные (убыточные) сделки в одно время, на протяжении хотя бы небольшого временного периода. На рис. 6.11 показаны линии на расстоянии стандартной ошибки по каждую сторону от сглаживающей прямой. Внутри этого коридора лежат большинство, однако не все точки объединённой кривой прибыльности. Точки, которые лежат вне коридора, возникают в моменты, когда обе системы усиливают друг друга, когда они проводят прибыльные или убыточные сделки в одно время. Таким образом, объединение систем с положительной ковариацией увеличит СКО и понизит гладкость. Ещё одной сложностью является то, что мы не знаем, как ковариация изменится в будущем. Таким образом, улучшения в гладкости могут не возникнуть лишь в результате объединения разных систем, ведущих торги на одном рынке.

Рисунок 6.11 Ведение торгов на рынке немецкой марки двумя системами с положительной ковариацией увеличивает СКО и неровность кривой прибыльности. Линии выше и ниже сглаживающей прямой находятся на расстоянии стандартной ошибки Популярным предписанием по сглаживанию кривой прибыльности является диверсификация путём ведения торгов на разных рынках. Кривая прибыльности для рынка хлопка в период с 22 февраля 1988г. по 20 июня 1995г., с использованием 65sma-3cc системы с стоп-сигналом на уровне $5,000, представлена на рис. 6.12. Система дала доход на уровне $28,720, profit factor в 1.64, максимальный дневной проигрыш составил -$7,120. Как обычно, в этих расчётах $100 было выделено на комиссию и проскальзывание. Регрессионные расчёты дали наклон в $11.65 и СКО в $3,184. Расчёты по 65sma-3cc модели на рынке немецкой марки за тот же период показали прибыль в $24,900, profit factor на уровне 1.34, максимальный дневной проигрыш составил -$11,687.

Рисунок 6.12 Кривая прибыльности для рынка хлопка с использованием 65sma-3cc системы Кривые прибыльности по рынкам хлопка и немецкой марки были проверены относительно повышения гладкости при объединении. Допущением являлось то, что рынки хлопка и немецкой марки независимы. Регрессионный анализ объединённой кривой прибыльности (рис. 6.13) показал наклон в $29.34 и СКО на уровне $5,265. Рост наклона вполне понятен, поскольку объединение двух рынков почти удвоило прибыль за тот же период. Совокупный наклон кривой для рынков хлопка и немецкой марки – это сумма отдельных наклонов кривых каждого из них ($29.34 = $11.65 + $17.69). Правило объединения дисперсии говорит, что если два рынка независимы, то их дисперсии (стандартная ошибка в квадрате) просто суммируются. Это говорит, что ожидаемое значение стандартной ошибки для объединённой кривой прибыльности равно $5,098. Однако мы видим, что реальное значение немного больше и равно $5,264, подразумевая наличие положительной ковариации. Таким образом, мы не можем уменьшить неровность кривой прибыльности объединением этих двух рынков. Мы можем показать, что добавление новых рынков в портфель не повышает гладкость (не уменьшает СКО), если рынки не имеют отрицательной корреляции. Обычно имеется некоторая незначительная корреляция между рынками благодаря случайным или фундаментальным факторам, и рынки редко движутся в противоположные стороны. Таким образом, следует ожидать повышение неровности (СКО) кривой прибыльности при объединении разных рынков.

Рисунок 6.13 Объединённая кривая прибыльности для рынков хлопка и немецкой марки В заключение следует сказать, что СКО кривой прибыльности не уменьшается автоматически при изменении стратегии выходов, объединении разных систем на одном рынке или при использовании одной системы на разных рынках. Тем не менее, изменение стратегий входов может существенно изменить СКО. Этот вывод идёт вразрез с популярной мудростью о том, что диверсификация даёт более гладкую кривую прибыльности. Диверсификация в данном случае означает торговлю на разных рынках с использованием одной системы или торговлю на одном рынке с использованием разных систем. Конечно, мы измеряем гладкость, используя стандартную ошибку при линейном регрессионном анализе. Мы увидели в предыдущем разделе, что увеличение наклона не снижает СКО. Вам следует использовать информацию данного раздела, чтобы понимать, как разработка торговой системы или портфельных стратегий влияют на гладкость кривой прибыльности. В данном разделе мы рассмотрели дневную кривую прибыльности отдельных рынков и систем. В следующем разделе мы посмотрим на кривые прибыльности за месяц, и как они изменяются под влиянием правил управления капиталом. |

Резюме

|

Биография

|

Автореферат диссертации

|

Библиотека

|

Список ссылок

|

Отчёт о поиске

|

О преферансе

|