Реферат по теме магистерской работыСравнительный анализ алгоритмов динамического управления капиталом.Содержание

ВведениеУправление капиталом – ключи к королевству (Ларри Вильямс). Успешное функционирование экономики в условиях рынка невозможно без развитого и устойчивого фондового рынка. В странах развитой экономики рынок ценных бумаг является важным элементом рыночной инфраструктуры и объектом государственного регулирования. В Украине он пребывает в стадии формирования, которой свойственен поиск форм и инструментов, определяющих нормы поведения основных участников [1]. На сегодняшний день существует большое разнообразие подходов, алгоритмов к управлению капиталом. Большинство методов управления имеют основной схожий принцип, который заключается в том, по мере выигрышей количество инвестиционного капитала увеличивают, при проигрышах – уменьшают. Основной целью динамического управления капиталом (ДУК) является максимальное увеличение капитала с минимальным сроком. Целью трейдера или инвестора является заработок денег, т.е. для удовлетворения цели трейдера необходимо грамотное управление капиталом с использованием ДУК. 1. Актуальность темы исследованияМногие трейдеры выделяют для торгов фиксированную долю инвестиционного капитала, что не приводит к максимуму прибыли и минимуму риска. Подсистема ДУК влияет на скорость увеличения счета, что дает данной подсистеме значительные преимущества. Существует множество методов динамического управления капиталом, однако перед каждым трейдером встает вопрос: какой метод лучше использовать? Какими характеристиками руководствоваться при выборе метода? Необходимо произвести анализ эффективности алгоритмов динамического управления капиталом, что поможет найти ответ на поставленные вопросы, определить наиболее эффективный метод. 2. Цель и задачи исследования, планируемые результатыЦелью данной магистерской работы является произвести анализ предложенных методов динамического управления капиталом, основанных на положениях Ральфа Винса. С помощью критериев эффективности определить наиболее эффективный метод динамического управления капиталом. Основные задачи:

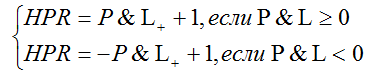

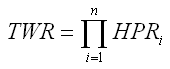

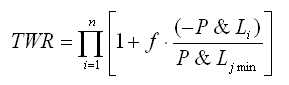

Предполагаемая новизна работы Для определения эффективности алгоритмов прибегают к стандартным критериям эффективности. В данной работе планируется рассмотреть эффективность алгоритмов динамического управления капиталом с точки зрения вероятности разорения системы, которая поможет определить наиболее уязвимые участки в системе. Планируемые практические результаты В результате в магистерской диссертации будет определен наиболее эффективный алгоритм динамического управления капиталом, который в лучшей степени позволит максимизировать доходность и минимизировать риск. Результаты полученные в данной работе могут быть применены при оптимизации инвестиционной деятельности трейдеров, инвесторов, портфельных менеджеров. 3. Обзор исследований и разработокВопросы управления капиталом очень важны в современном мире, так как лишь грамотное управление ведет к преумножению капитала. Большинство разработок первоначально использовались для азартных игр, однако, в последствии, методы стали применяться и в инвестиционной деятельности. Данные вопросы были затронуты как американскими исследователями, так и европейскими. Основоположником динамического управления капиталом можно считать Ральфа Винса (Ralph Vince), который изложил свою теорию в книге «Математика управления капиталом. Методы анализа риска трейдеров и портфельных менеджеров». Не менее знаменитым в области трейдинга является американский технический аналитик Ларри Вильямс (Larry Williams), который представил свои идеи в таких книгах как: «Долгосрочные секреты краткосрочной торговли», «Секреты торговли на фьючерсном рынке». Так же вопросами управления капиталом занимались: МакДоннелл (McDonnell), Шрив (Shreve). Однако в Украине данным вопросом занимается достаточно узкий круг людей, так как эта наука ещё достаточно новая и находиться на этапе развития. В донецком национальном техническом университете по данной тематике ведутся разработки и исследования доцентом кафедры ПМИ, кандидатом технических наук А.В.Смирновым совместно с аспирантами. Были изданы ряд научных статей в области динамического управления капиталом. Основные принципы теории оптимального f Р.Винса.Современная портфельная теория основывается на допущении, что инвесторы имеют возможность распределять богатство среди множества доступных направлений инвестирования, то есть формировать инвестиционный портфель. Причем критериями оценки эффективности инвестиционных решений являются только два параметра – ожидаемая доходность и стандартное отклонение доходности. Предоставляемые рынком возможности по выбору желаемой комбинации ожидаемой доходности и риска инвестиций ограничены [2]. Эффективным портфелем будет считаться тот портфель, у которого максимальная доходность для данной величины риска, или же минимальный риск, для данной величины доходности. Однако данная теория не включает вопрос, связанный с оптимальным количеством инвестиционного капитала, который необходимо использовать при текущем счете, чтобы максимизировать рост доходности. Ответ на поставленный вопрос могут дать «опытные методы управлением капиталом». К таким методам можно отнести динамическое управление капиталом. ДУК достаточно молодая наука, которая только начинает развиваться. У истоков данной теории стоит американский ученый Ральф Винс, который разработал теорию оптимального f. Ральф Винс предложил модель, состоящую из ряда P&L, которая представляет собой короткую реализацию прибылей и убытков. HPR представляет прибыль за определенный период (единица плюс уровень дохода). Если HPR составляет HPR=1,10, то это означает 10 % прибыль за данный период, сделку. От P&L можно перейти к HPR:  Введем понятие TWR (Terminal Wealth Relative) – это общий доход от серии сделок в виде множителя к первоначальному капиталу. TWR получается при делении конечного капитал на начальный. Например, если доход составил 12%, то TWR = 1.12. Или если проигрыш составил 18%, то TWR = 0.82. Удобство его использования состоит в том, что появляется возможность сравнивать результаты различных процессов торговли вне зависимости от абсолютной величины начального капитала [3]. Взаимосвязь между TWR и HPR может быть представлена следующим образом:  Ральф Винс путем рассуждений выводит определение «оптимального f», которое представляет собой часть капитала инвестора при максимальном значении TWR. Имея статистику выигрышей и проигрышей можно найти такое f, при котором TWR будет максимальным.  где, f – часть капитала для реинвестирования (искомая характеристика экономической системы); P&Li – убытки или выигрыши, взятые с противоположными знаками; P&Ljmin – самый значительный убыток (всегда берется со знаком минус); f – одно из значений fопт , при котором TWR = TWRmax .

Рисунок 1 – Графическое нахождение оптимального f По Ральфу Винсу f является частью капитала, которую реинвестируют. Данная величина является величиной обратной риску и может находиться в пределах от 0 до 1. При инвестиционных рисках, которые стремятся к 0, «оптимальное f» будет стремиться к 1, а это означает, что трейдер может задействовать практически весь свой капитал. В данной магистерской работе будут представлены алгоритмы динамического управления капиталом, основанные на предпосылках Ральфа Винса:

Данные методы позволяют реализовать адаптивные алгоритмы управления капиталом. Для определения наиболее эффективных методов необходимо провести оценку эффективности, с помощью критериев:

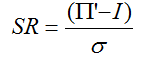

Показатель доходности важный критерий эффективности управления капиталом. Однако доходность совсем не учитывает риски, так как достаточно большая доходность может быть получена при слишком высоком риске. Следовательно, только одна доходность ничего не может сказать о качестве алгоритма. Поэтому необходимо прибегать к оценке эффективности управления с помощью ряда критериев. Коэффициент Шарпа мера отношения прибыльности к рискованности. Базовая предпосылка коэффициента Шарпа состоит в том, что стандартное отклонение измеряет риск. То есть чем больше отклонение доходности отдельных сегментов от среднего значения доходности, тем более рискованны инвестиции. В сущности, стандартное отклонение измеряет неопределенность прибыли. Должно быть интуитивно понятно, что при небольшом стандартном отклонении реальная прибыль, скорее всего, будет близка к ожидаемой (если, конечно, ожидаемая прибыль является хорошей оценкой реальной прибыли) [4]. Коэффициент Шарпа может быть вычислен как:  где П’ – средняя доходность; I – доходность от альтернативного вложения (как правило берется доходность по банковской ставке); σ – среднеквадратическое отклонение доходности. Профит-фактор является одним из основных показателей торговой системы. Данный показатель является безмерной величиной. Он может показывать статистическую надежность получения прибыли в прошлом и будущем. Чем выше значение профит-фактора, тем больше надежность или выше шанс получить прибыль [5]. Профит-фактор рассчитывается как произведение коэффициентов: PF = К1*К2 где, K1 – Отношение количества прибыльных сделок к их общему числу за базовый период. Следует стремиться к значению этого показателя на уровне К1 >= 0,9..0,95. К1 = Кпр/Кобщ

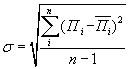

K2 – Отношение среднего размера прибыли к среднему размеру убытков за базовый период. Среднеквадратическое отклонение показывает абсолютное отклонение текущих значений от исходных значений линии регрессии и определяется по формуле, т.е. данный показатель характеризует риск.  где, n – количество торгов за отчетный период; Пi – текущая прибыль (убытки);

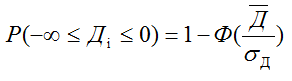

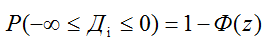

Чем больше значение среднеквадратического отклонения, тем больше вероятность разорения системы, то есть можно сказать, что чем качественнее алгоритм, тем данное значение должно быть меньше. Средняя доходность представляет собой величину, которая равна значению функции регрессии, которая построена по графику доходности. Сравнение методов динамического управления капиталом, так же осуществлялось с помощью нахождения вероятностей разорения экономической системы. Вероятность разорения экономической системы – это вероятность достижения текущей доходности Дi < 0. Данный показатель дает возможность определить наиболее уязвимые участки системы, а так же позволяет сравнить между собой алгоритмы. Тот алгоритм, который имеет достаточно большие вероятности разорения, является наиболее подверженным риску разорения. Вероятность разорения на i-ом шаге можно определить как:  или  где, σд – СКО средней доходности; Ф(z) – табулированный интеграл вероятности, функция Лапласа. Использование динамического управления капиталом несет в себе значительные преимущества. По профит-фактору и коэффициенту Шарпа наблюдается положительный эффект от динамического управления капиталом. Это может быть доказано тем, что при использовании, ДУК в коэффициенте Шарпа числитель растет быстрее, чем знаменатель, что говорит о том, что сам коэффициент растет. Если ДУК является эффективнее, то профит-фактор будет увеличиваться. Однако ДУК оказывает влияние лишь только на второй множитель показателя (К2). К2 существенно растет при маленьком уменьшении риска, что влечет за собой рост профит-фактора. ВыводыЛарри Вильямс писал: «Успешная торговля делает деньги. Успешная торговля с надлежащим управлением капиталом способна создавать несметные богатства». Перед каждым инвестором стоят две основные задачи: преумножение инвестиционного капитала и минимизация совокупного риска. Это может быть обеспечено только с помощью качественного управления инвестиционным капиталом. Поэтому очень важно подобрать правильный алгоритм динамического управления капиталом, используя критерии эффективности. Рассмотренные модификации метода оптимального f Р.Винса говорят о том, что метод Р.Винса не является оптимальным, так как данный алгоритм можно существенно улучшить с помощью преобразований. Для эффективного управления необходимы такие алгоритмы определения оптимального f, которые бы обладали минимальной дисперсией и скоростью изменения P&L. Сравнительный анализ динамического управления капиталом показал, что эффективность алгоритмов определяется:

При написании данного реферата магистерская диссертация ещё находится на стадии разработки. Завершение работы декабрь 2012 г. Полный текст работы и материалы по теме могут быть получены у автора или его руководителя после указанной даты. Список источников

|

– среднее значение прибыли (находится из уравнения регрессии, полученного методом наименьших квадратов по значениям Пi).

– среднее значение прибыли (находится из уравнения регрессии, полученного методом наименьших квадратов по значениям Пi). – средняя доходность;

– средняя доходность;