Холіна Анастасія ГеннадіївнаФакультет комп'ютерних наук та технологійКафедра прикладної математики и інформатикиСпеціальність

|

Реферат за темою випускної роботи |

Зміст

ВступСьогодні ефективна програма розміщення коштів є основним завданням будь-якої торгової системи, яка так чи інакше пов'язана з реінвестуванням прибутку. Не існує безпрограшних стратегій та алгоритмів, тому кожен учасник повинен не тільки прагнути до максимізації свого капіталу, але також і враховувати можливі ризики при управлінні інвестиційним портфелем, визначаючи оптимальну частину коштів для інвестування [1]. Для трейдерів існує два напрямки оптимізації своєї торгової стратегії. Перша і найважливіша задача полягає в досягненні додатної очікуваної скоригованої на ризик дохідності, друга – визначення, яким відсотком від свого капіталу він може ризикувати в кожній операції [2]. Широке застосування у вирішенні даної проблеми отримала підсистема динамічного управління капіталом (ДУК), яка на основі математичних моделей дозволяє помножити початковий капітал з максимальною швидкістю з урахуванням ризику. Управління капіталом – це процес аналізу операцій на ризик і прибуток, визначення, який ризик (якщо він існує) є прийнятним, і управління торгової позицією з метою досягнення максимальної прибутковості при даному рівні ризику [3]. Основні принципи управління капіталом спочатку були розроблені для теорії ігор [2]. Зараз же вони застосовуються як в азартних іграх, так і в торгівлі, на фінансових ринках, в портфельному менеджменті та інвестиційній сфері 1. Актуальність темиДеякі трейдери помилково думають, що управління капіталом призначене тільки для тих, хто займається торгівлею на регулярній основі, або тільки в короткостроковому періоді. Однак немає такого типу торгівлі, до якого не можна було б застосувати методи управління капіталом [4]. Як показує статистика, 90%-95% трейдерів витрачають час і гроші на визначення кращого входу і виходу з ринку, не замислюючись про ризик, і методи боротьби з ним. У підсумку тільки 9% загального доходу учасників досягається вищеописаним способом, тоді як, 91% прибутку отриманий за допомогою методів управління капіталом [5]. І хоча проблема ефективного управління капіталом виникла в Україну в 90-і роки 20 століття, коли починав формуватися національний фондовий ринок, в даний час ще недостатня увага приділяється практичному застосуванню алгоритмів ДУК. Деякі трейдери схиляються до виділення для торгів певної фіксованої частини рахунку, не враховуючи при цьому питання оптимальної кількості, яку можна використовувати в торгівлі при даному рівні ризику. Таким чином, підсистема ДУК може використовуватися в будь-якій економічній системі, яка здійснює інвестування свого капіталу в зовнішнє середовище. Вона представлена безліччю алгоритмів, відмінних один від одного за складністю своєї реалізації, ефективності, застосовності їх для управління конкретної економічною системою. Тому при прийнятті рішення необхідно провести аналіз ефективності кожного з методів по ряду показників (за критеріями досягнення максимальної прибутковості, мінімального ризику і т.д.) для вибору найбільш оптимального [1]. 2. Мета і задачі дослідження та заплановані результатиМетою дослідження є проведення порівняльного аналізу алгоритмів динамічного управління капіталом на основі тестової послідовності доходностей економічної системи по ряду критеріїв. Основні завдання дослідження:

Об'єкт дослідження: показники ефективності алгоритмів динамічного управління капіталом економічної системи. Предмет дослідження: порівняльний аналіз алгоритмів динамічного управління капіталом по ряду критеріїв. У рамках магістерської роботи планується отримання актуальних наукових результатів за наступними напрямками:

3. Огляд досліджень та розробок3.1 Огляд міжнародних джерелІдея управління капіталом виникла ще в 18 столітті в науковій роботі Данііл Бернуллі (1738г.), де він зазначив, що для оцінки ступеня ризикованості угоди (сукупності проектів) при реінвестування прибутку необхідно визначити середнє геометричне значення від ймовірності кожного можливого результату операції окремо. Ця робота Бернуллі була переведена на англійську мову в 1954 році [2].

У даній галузі працювали математик Джон фон Нейман і економіст Оскар Моргенштерн, які опублікували Гаррі Марковіц зробив великий внесок в портфельну теорію, вперше запропонувавши математичну модель формування оптимального портфеля, яка дозволяє визначити максимальну прибутковість портфеля при заданому ступеню ризику портфеля і навпаки. Розробив критерій (Критерій Марковіца), що відображає співвідношення прибутковість-ризик при формуванні інвестиційного портфеля з урахуванням реінвестування доходів.

Подальший розвиток ідеї управління капіталом продовжував учений Ларрі Джон Келлі-молодший, який звів разом теорію ігор і теорію інформації, опублікував роботу Багато працював в даному напрямку, розвиваючи роботи Келлі, Едвард О. Торп.

Особливий інтерес представляють роботи Ральфа Вінса, який у своїй книзі Також в даному напрямку працювали Беллман, Калабі, Бріман, Уолден, Хаканссон, Самуельсоном, Фінкельштейн, Вітлі, Каратзас, Шрив, Зімб, Андерсон, Джонс, Стендалі, Заманський та інші [2]. 3.2 Огляд національних джерелВідомо не так багато робіт авторів країн СНД, що займаються вивченням проблеми управління капіталом. Як і вивчення самої біржової торгівлі, управління капіталом в Україні перебуває на етапі розвитку [6]. Представником цього напряму є Жданов І. (2009), який запропонував методики управління капіталом на основі підходів, які використовують принципи торгових стратегій і різних індикаторів (зокрема, управління капіталом за допомогою ковзних середніх, управління капіталом за допомогою MACD, управління капіталом за допомогою каналів і т.д.). Ці методики досить ефективно працюють у поєднанні з успішною торговельною системою трейдера, сприяючи збільшенню загальної прибутковості капіталу [2]. Також до вітчизняних авторів, що працюють у цієї галузі, можна віднести М. Бабича, А. Гурнака, В. Ковальова, А. Терещенко [6]. 3.3 Огляд локальних джерелУ Донецькому національному технічному університеті розробкою питання управління капіталом, а також проведенням наукових досліджень з даної тематики займається кандидат технічних наук, доцент Смiрнов Олександр Володимирович спільно з аспірантами та студентами. 4. Дослідження за темою магістерської роботиУ магістерській роботі проводиться порівняльний аналіз нових алгоритмів динамічного управління капіталом на основі 2 тестових послідовностей доходностей, які представляються у вигляді кривих доходностей. Крива прибутковості – це графічне зображення зміни значень P&L (Profit and Loss – прибуток або збиток) в певний часовий період. У дослідженні використовувались деякі традиційні моделі:

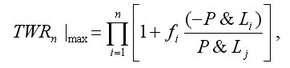

Модель Ральфа Вінса полягає в знаходженні оптимальної частини капіталу інвестора, яка відповідає максимальному значенню множника первісного капіталу (TWR – відношення між кінцевим і початковим станом рахунку інвестора):  де f – частина капіталу для реінвестування, тобто шукана величина; (-P&Li) – збитки або виграші, взяті з протилежним знаком; P&Lj – найзначніший збиток [7]. Величина оптимального f змінюється від 0 до 1 і представляє собою страх інвестора перед ймовірністю програшу. Відповідно, при f =1 інвестиційний ризик мінімальний, а при f =0 інвестору вигідніше не ризикувати своїм капіталом.

Незважаючи на широку популярність, запропонована Р. Вінсом модель ДУК має свої негативні сторони і її застосування на практиці в Традиційні алгоритми інвесторів з фіксованим значенням f const визначають постійну незмінну частину капіталу при реінвестування, яка характеризує тільки страх інвестора перед інвестиційними ризиками, але не оцінює їх [8]. Також були реалізовані оригінальні алгоритми ДУК:

Найважливіші етапом управління капіталом є оцінка його ефективності, яка проводиться за допомогою ряду показників, що використовуються в розрахунку величини прибутковості і ризику. Прибутковість є одним з найважливіших критеріїв ефективності управління капіталом, що свідчить про якість управління. Однак, крім прибутковості є зворотний бік – ризик, не врахування його в оцінці ефективності може спотворити реальний стан речей. Занадто позитивна прибутковість могла бути отримана інвестором (трейдером) за рахунок декількох понад ризикованих угод або внаслідок того, що весь фондовий ринок перебував у зростаючому тренді. Таким чином, завданням трейдера з одного боку є максимізація прибутковості портфеля, а з іншого боку мінімізація ризику [9]. Аналіз ефективності алгоритмів керування капіталом проводиться за допомогою наступних показників [8]:

Коефіцієнт Шарпа використовується для визначення того, наскільки добре прибутковість системи компенсує ризик, що приймається інвестором. І, отже, чим більше значення цього показника, тим менш ризикований алгоритм. Ще один важливий показник ефективності системи – це профіт-фактор (фактор прибутковості торгової системи) і, відповідно, чим більше значення даного показника, тим якісніше працює система. ВисновкиЯкісний багатокритеріальний аналіз алгоритмів динамічного управління капіталом є ключовим напрямком підвищення ефективності роботи будь-якої економічної системи і представляє не тільки теоретико-дослідний, але і практичний інтерес. Адже існує безліч різних методів і стратегій в цій галузі, проте особливий інтерес представляють алгоритми динамічного управління капіталом (ДУК). Це викликано численними перевагами даної підсистеми:

Одним з експертів в галузі управління ризиками і капіталом є американський вчений Р. Вінс, який запропонував свою модель ДУК, засновану на розрахунку При написанні даного реферату магістерська робота ще не завершена. Остаточне завершення: грудень 2012 року. Повний текст роботи та матеріали по темі можуть бути отримані у автора або його керівника після вказаної дати. Перелік посилань

|