Холина Анастасия ГеннадиевнаФакультет компьютерных наук и технологийКафедра прикладной математики и информатикиСпециальность

|

Реферат по теме выпускной работы |

Содержание

ВведениеВ настоящее время эффективная программа размещения средств является основной задачей любой торговой системы, которая так или иначе связана с реинвестированием прибыли. Не существует беспроигрышных стратегий и алгоритмов, поэтому каждый участник должен не только стремиться к максимизации своего капитала, но также и учитывать возможные риски при управлении инвестиционным портфелем, определяя оптимальную часть средств для инвестирования [1]. Для трейдеров существует два направления оптимизации своей торговой стратегии. Первая и самая важная задача состоит в достижении положительной ожидаемой скорректированной на риск доходности, вторая – определение, каким процентом от своего капитала он может рисковать в каждой сделке [2]. Широкое применение в решении данной проблемы получила подсистема динамического управления капиталом (ДУК), которая на основе математических моделей позволяет умножить первоначальный капитал с максимальной скоростью с учетом риска. Управление капиталом – это процесс анализа сделок на риск и прибыль, определения, какой риск (если таковой имеется) является приемлемым, и управления торговой позицией с целью достижения максимальной доходности при данном уровне риска [3]. Основные принципы управления капиталом первоначально были разработаны для теории игр [2]. Сейчас же они применяются как в азартных играх, так и в торговле, на финансовых рынках, в портфельном менеджменте и инвестиционной сфере. 1. Актуальность темыНекоторые трейдеры ошибочно думают, что управление капиталом предназначено только для тех, кто занимается торговлей на регулярной основе, либо только в краткосрочном периоде. Однако нет такого типа торговли, к которому нельзя было бы применить методы управления капиталом [4]. Как показывает статистика, 90%-95% трейдеров тратят время и деньги на определение лучшего входа и выхода из рынка, не задумываясь о риске, и методах борьбы с ним. В итоге только 9% общего дохода участников достигается вышеописанным способом, тогда как, 91% прибыли получены с помощью методов управления капиталом [5]. И хотя проблема эффективного управления капиталом возникла в Украине в 90-е годы 20 века, когда начинал формироваться национальный фондовый рынок, в настоящее время ещё недостаточное внимание уделяется практическому применению алгоритмов ДУК. Некоторые трейдеры предпочитают выделять для торгов определенную фиксированную часть счета, не учитывая при этом вопрос оптимального количества, которое можно использовать в торговле при данном уровне риска. Таким образом, подсистема ДУК может использоваться в любой экономической системе, которая осуществляет инвестирование своего капитала во внешнюю среду. Она представлена множеством алгоритмов, отличных друг от друга по сложности своей реализации, эффективности, применимости их для управления конкретной экономической системой. Поэтому при принятии решения необходимо провести анализ эффективности каждого из методов по ряду показателей (по критериям достижения максимальной прибыльности, минимального риска и т.д.) для выбора наиболее оптимального [1]. 2. Цель и задачи исследования, планируемые результатыЦелью исследования является проведение сравнительного анализа алгоритмов динамического управления капиталом на основе тестовой последовательности доходностей экономической системы по ряду критериев. Основные задачи исследования:

Объект исследования: показатели эффективности алгоритмов динамического управления капиталом экономической системы. Предмет исследования: сравнительный анализ алгоритмов динамического управления капиталом по ряду критериев. В рамках магистерской работы планируется получение актуальных научных результатов по следующим направлениям:

3. Обзор исследований и разработок3.1 Обзор международных источниковИдея управления капиталом возникла еще в 18 веке в научной работе Даниил Бернулли (1738г.), где он отметил, что для оценки степени рискованности сделки (совокупности проектов) при реинвестировании прибыли необходимо определить среднее геометрическое значение от вероятности каждого возможного исхода сделки в отдельности. Этот труд Бернулли был переведен на английский язык в 1954 году [2].

В данной отрасли работали математик Джон фон Нейман и экономист Оскар Моргенштерн, которые опубликовали Гарри Марковиц сделал большой вклад в портфельную теорию, впервые предложив математическую модель формирования оптимального портфеля, которая позволяет определить максимальную доходность портфеля при заданной степени риска портфеля и наоборот. Разработал критерий (Критерий Марковица), отражающий соотношение доходность-риск при формировании инвестиционного портфеля с учетом реинвестирования доходов.

Дальнейшее развитие идеи управления капиталом продолжал ученый Ларри Джон Келли-младший, который свёл вместе теорию игр и теорию информации, опубликовал работу Много работал в данном направлении, развивая работы Келли, Эдвард О. Торп.

Особый интерес представляют работы Ральфа Винса, который в своей книге Также в данном направлении работали Беллман, Калаба, Бриман, Уолден, Хаканссон, Самуэльсоном, Финкельштейн, Уитли, Каратзас, Шрив, Зимба, Андерсон, Джонс, Стендал, Замански и др [2]. 3.2 Обзор национальных источниковИзвестно не так много работ авторов стран СНГ, занимающихся изучением проблемы управления капиталом. Как и изучение самой биржевой торговли, управление капиталом в Украине находится на этапе развития [6]. Представителем данного направления является Жданов И. (2009), который предложил методики управления капиталом на основе подходов, использующих принципы торговых стратегий и различных индикаторов (в частности, управление капиталом с помощью скользящих средних, управление капиталом с помощью MACD, управление капиталом с помощью каналов и т.д.). Эти методики весьма эффективно работают в сочетании с успешной торговой системой трейдера, способствуя увеличению общей доходности капитала [2]. Также к отечественным авторам, работающим в данной отрасли, можно отнести М. Бабича, А. Гурнака, В. Ковалева, А. Терещенко [6]. 3.3 Обзор локальных источниковВ Донецком национальном техническом университете разработкой вопроса управления капиталом, а также проведением научных исследований по данной тематике занимается кандидат технических наук, доцент Смирнов Александр Владимирович вместе с аспирантами и студентами. 4. Исследования по теме магистерской работыВ магистерской работе проводится сравнительный анализ новых алгоритмов динамического управления капиталом на основе 2 тестовых последовательностей доходностей, которые представляются в виде кривых доходностей. Кривая доходности – это графическое изображение изменения значений P&L (Profit and Loss – прибыль или убыток) в определенный временной период. В исследовании использовались некоторые традиционные модели:

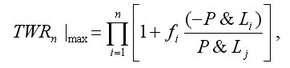

Модель Ральфа Винса заключается в нахождении оптимальной части капитала инвестора, которая соответствует максимальному значению множителя первоначального капитала (TWR – отношение между конечным и начальным состоянием счета инвестора):  где f – часть капитала для реинвестирования, т.е. искомая величина; (-P&Li) – убытки или выигрыши, взятые с противоположным знаком; P&Lj – самый значительный убыток [7]. Величина оптимального f изменяется от 0 до 1 и представляет собой страх инвестора перед вероятностью проигрыша. Соответственно, при f =1 инвестиционный риск минимален, а при f =0 инвестору выгоднее не рисковать своим капиталом. Несмотря на широкую известность, предложенная Р. Винсом модель ДУК имеет свои негативные стороны и её применение на практике в Традиционные алгоритмы инвесторов с фиксированным значением f const определяют постоянную неизменную часть капитала при реинвестировании, которая характеризует только страх инвестора перед инвестиционными рисками, но не оценивает их [8]. Также были реализованы оригинальные алгоритмы ДУК:

Важнейшие этапом управления капиталом является оценка его эффективности, которая производится с помощью ряда показателей, используемых в расчете величины доходности и риска. Доходность является одним из важнейших критериев эффективности управления капиталом, свидетельствующим об качестве управления. Однако, помимо доходности есть обратная сторона – риск, не учет его в оценке эффективности может исказить реальное положение вещей. Слишком позитивная доходность могла быть получена инвестором (трейдером) за счет нескольких сверх рискованных сделок или вследствие того, что весь фондовый рынок находился в растущем тренде. Таким образом, задачей трейдера становиться с одной стороны максимизация доходности портфеля, а с другой стороны минимизация риска [9]. Анализ эффективности алгоритмов управления капиталом проводится с помощью следующих показателей [8]:

Коэффициент Шарпа используются для определения того, насколько хорошо доходность системы компенсирует принимаемый инвестором риск. И, следовательно, чем больше значение этого показателя, тем менее рискованный алгоритм. Ещё один важнейший показатель эффективности системы – это профит-фактор (фактор доходности торговой системы) и, соответственно, чем большее значение данного показателя, тем качественней работает система. ВыводыКачественный многокритериальный анализ алгоритмов динамического управления капиталом является ключевым направлением повышения эффективности работы любой экономической системы и представляет не только теоретико-исследовательский, но и практический интерес. Ведь существует множество различных методов и стратегий в данной области, однако особенный интерес представляют алгоритмы динамического управления капиталом (ДУК). Это вызвано многочисленными преимуществами данной подсистемы:

Одним из экспертов в области управления рисками и капиталом является американский ученый Р. Винс, который предложил свою модель ДУК, основанную на расчете При написании данного реферата магистерская работа еще не завершена. Окончательное завершение: декабрь 2012 года. Полный текст работы и материалы по теме могут быть получены у автора или его руководителя после указанной даты. Список источников

|