Реферат за темою випускної роботи

Зміст

- Вступ

- 1. Актуальність теми

- 2. Мета і задачі дослідження та заплановані результати

- 3. Огляд досліджень та розробок

- 3.1 Огляд міжнародних джерел

- 3.2 Огляд національних джерел

- 4. Основні напрямки конкурентної стратегії розвитку комерційних банків

- 5. Моделювання оцінки рівня конкурентоспроможності комерційного банку

- Висновки

- Перелік посилань

Вступ

На сучасному етапі комерційні банки знаходяться в конкурентній боротьбі за збереження і поліпшення свого становища на ринку фінансових послуг. В Україні на 01.01.2013 налічується 176 банків, згідно з даними Національного банку України [1]. Банківська конкуренція посилюється в умовах фінансової нестабільності та значного зниження довіри клієнтів до банківських установ. Конкуренція в банківській сфері спонукає комерційні банки пропонувати клієнтам більш широкий спектр продуктів і послуг за більш доступними цінами і кращої якості, що робить їх клієнтоорієнтованими. Без підвищення рівня конкурентоспроможності банку і послуг постає неможливою ефективна діяльність банку, яка дає змогу отримати прибуток і завоювати стійке положення.

Аналіз та оцінка конкурентоспроможності комерційного банку дозволяє керівництву банку розробити ефективну конкурентну стратегію в рамках стратегічного планування. Розробка методів оцінки конкурентоспроможності банку та обліку впливу окремих факторів конкурентоспроможності є важливою науково-практичною задачею, яка може бути реалізована шляхом побудови адекватної динамічної імітаційної моделі.

1. Актуальність теми

Актуальність даної теми підтверджується посиленням конкуренції на ринку банківських послуг в умовах фінансової нестабільності, значного пониження довіри клієнтів до банківських установ, прагненням банків уникнути невиправданих витрат, максимізувати прибуток від своєї діяльності

2. Мета і задачі дослідження та заплановані результати

Метою дослідження є розробка імітаційної моделі оцінки рівня конкурентоспроможності комерційного банку, яка дозволить керувати ефективністю роботи комерційного банку, а так само дозволить визначити шляхи підвищення конкурентоспроможності.

Реалізація цієї мети обумовлює необхідність вирішення наступних завдань:

- Вивчення теоретичних основ розробки стратегії розвитку комерційного банку;

- Дослідження і аналіз стратегії розвитку комерційного банку і впливають на нього факторів;

- Розгляд поняття і сутності банківської конкуренції та конкурентоспроможності;

- Дослідження форм, рівнів і методів оцінки банківської конкуренції на ринку фінансових послуг;

- Розробка та формалізація в ідеології системно-динамічного моделювання діяльності комерційного банку;

- Розробка імітаційної моделі оцінки рівня конкурентоспроможності комерційного банку.

Об'єкт дослідження : діяльність комерційного банку

Предмет дослідження : стратегія розвитку сучасного комерційного банку в умовах впливу конкуренції.

У рамках магістерської роботи планується отримання актуальних наукових результатів за наступними напрямками:

- Визначення стратегії розвитку комерційного банку на ринку фінансових послуг;

- Виявлення причинно-наслідкових зв'язків, що впливають на конкурентоспроможність комерційного банку;

- Формування методичного підходу до дослідження конкурентоспроможності комерційного банку з точки зору виконуваних конкуренцією базових функцій;

- Виявлення та класифікація факторів, прямо і побічно впливають на конкурентоспроможність комерційного банку, в умовах постійно мінливої кон'юнктури, аналіз і оцінка яких дозволить підвищити конкурентоспроможність кредитної організації;

- Розробка імітаційної моделі оцінки рівня конкурентоспроможності комерційного банку.

3. Огляд досліджень та розробок

Конкурентна боротьба, незважаючи на гадану безсистемність, заснована на певній стратегії учасників ринку в захисті та відстоюванні своїх інтересів. У перебігу тривалого часу поняття "конкуренція" позначало незалежне суперництво двох або більше осіб (конкурентів), зацікавлених у досягненні однієї мети – отриманні максимального прибутку [2].

3.1 Огляд міжнародних джерел

Проблемі конкурентного суперництва на ринку велика увага приділена в роботах А. Сміта, А. Курно, Ф. Еджуорта, Дж. Робінсона, Е.Чемберлена, Ф. Хайєка, А. Маршала та ін. Основними питаннями полеміки цих економістів стали поняття і сутність конкуренції, її рушійні сили та вплив на процеси ринкового ціноутворення їх послідовники Р. Бертран, О. Херфіндаля, М. Розенблюд, Е. Лінд та інші, розвинули теорію конкуренції, запропонувавши альтернативні моделі її оцінки та використання ринкової влади [2]. Результати аналізу еволюції теорії конкуренції наведено в табл. 1 [3].

Найбільше узагальнення вчення про конкуренцію придбало в рамках класичної школи політекономії у XVIII ст. А. Сміт вважається засновником даної теорії, визначивши у своїй роботі "Дослідження про природу і причини багатства народів" [4] конкуренцію як суперництво, яке змінює рівень цін – підвищує при зменшенні пропозиції і знижує при зростанні пропозиції. Сміт стверджував, що "споживачі і продавці конкурують на ринку з вигідні умови купівлі та продажу" [4]. На його думку, саме конкуренція базується на принципі "невидимої руки" ринку, яка координує діяльність суб'єктів, змушуючи діяти встановленим чином, витісняючи неефективні виробництва та учасників; конкуренція призводить ринок до рівноваги шляхом взаємодії попиту і пропозиції на товари.

Представники австрійської економічної школи К. Менгер [5] і Л. Мізес [6] розділяли точку зору, що конкуренція – це боротьба за економічні ресурси. І. Кірцнер [22] ототожнював конкуренцію з діяльністю ринку, вважаючи, що ці поняття нерозривно пов'язані один з одним. Особливістю діяльності суб'єктів господарювання, на його думку, є необхідність постійно стежити за можливостями і перспективами прийняття найбільш вигідного рішення.

У XIX в. неокласики продовжили дослідження підходу до розуміння конкуренції, однак розглядали її в контексті суперництва за обмежені економічні ресурси та кошти споживачів. Ф. Хайєк [7] розглядав конкуренцію в контексті відкриття нових знань. На його думку, інформація про ринок, можливості і перспективи не сконцентрована в одному місці, і для її отримання необхідно здійснювати пошук, використовуючи власний професіоналізм і знання. Ф.Хайек бачив отримання нового знання основною метою конкуренції, а прибуток – основною метою економічного агента. Він вважав, що процедура "відкриття" дає відомості про наявність та обсяг ресурсів, потреби покупців, їх місцезнаходження та ін

Серед сучасних теоретичних розробок однією з найбільш значущих є концепція М. Портера [8]. Він піддав критиці думку про те, що визначальним чинником конкурентоспроможності та перспективності підприємства є ринкова частка, виділивши чотири фактори – сили конкуренції, а п'ятий фактор – суперництво – і вважав власне конкуренцією. Він зауважує, що кожен з цих факторів необхідно враховувати при розробці стратегії діяльності підприємства, оскільки вони визначають його прибутковість. При послідовної стратегії, яка б відрізнялася від стратегії конкурентів, ринковий суб'єкт має можливість отримати вигідне положення на ринку. Підводячи підсумок, слід зазначити, що в еволюції суспільно-економічних формацій поняття "конкуренція" зазнало істотного розвитку. Конкуренція об'єктивно важливою категорією сучасного ринку, яка трактується з точки зору трьох основних науково-методичних підходів – поведінкового, структурного та функціонального.

3.2 Огляд національних джерел

Вітчизняне законодавство регламентує процес конкуренції в різних сферах економіки. Основний нормативною базою є Конституція України (стаття 42), Закон України "Про захист прав споживачів" [9], Закон України "Про захист від недобросовісної конкуренції" [10], Закон України "Про захист економічної конкуренції" [11]. Суб'єктом конкуренції є конкурент – фінансове чи інше установа, що надає на ринок продукцію або послуги, розцінювані споживачем як замінники продукції (послуг) – оригіналів [12].

Теоретичні та практичні аспекти банківської конкуренції та конкурентоспроможності комерційних банків на ринку фінансових послуг, розглядали такі вчені, як: В.В. Герасименко [13], Ю.О. Заруба [ 14 ], Л.І. Федулова [15], Ю.П. Пікуш [16], О.Є. Сєдих [17] та ін.

Ю.О. Заруба вважає, що "конкурентоспроможність банку – комплексна, інтегрована характеристика його діяльності, яка, відображаючи ступінь успішності функціонування банку на конкурентному ринку в ході зберігання і розширення його ринкових позицій, що припускає здатність ефективно використовувати ресурси і отримувати в умовах помірного ризику прибуток у розмірі не нижче відповідного показника конкурентів" [14].

Відповідно до думки Ю.П. Пікуша, конкурентоспроможність банку – можливість здійснювати ефективну прибуткову діяльність на певному рівні в умовах конкурентного ринку фінансових послуг [16].

Незважаючи на широту наукових досліджень у галузі банківської конкуренції, оцінка конкурентоспроможності комерційного банку розглядається тільки на концептуальному рівні. Для більш детального аналізу оцінки конкурентоспроможності комерційного банку та визначенні стратегії його розвитку, потрібно практична реалізація динамічної імітаційної моделі.

4. Основні напрямки конкурентної стратегії розвитку комерційних банків

Цілком очевидно, що до однієї і тієї ж мети можна рухатися різними способами. Наприклад, можна нарощувати прибуток шляхом зниження витрат. Але можна домогтися цього і шляхом збільшення корисності для споживача виробленого кредитною організацією продукту. Різні банки, виходячи з обставин, виходячи з можливостей та їх сили, візьмуть різні рішення з приводу того, як вони будуть вирішувати цю задачу. Вибір способу досягнення мети і буде рішенням з приводу стратегії банку. Як видно, якщо встановлення цілей відповідає на питання, до чого кредитна організація буде прагнути, якщо план дій по досягненню мети відповідає на питання, що треба робити, щоб досягти поставленої мети, то стратегія відповідає на питання, яким з можливих способів, як організація буде йти до досягнення мети. Вибір стратегії означає вибір засобів, за допомогою яких організація буде вирішувати поставлені перед нею завдання [18].

Вибір стратегії та її реалізація складають основний зміст стратегічного управління. Існує два протилежні погляди на розуміння стратегії. Перше розуміння стратегії базується на наступному процесі. Досить точно визначається кінцевий стан, яке має бути досягнуто через тривалий проміжок часу. Далі фіксується, що необхідно зробити для того, щоб досягти цього кінцевого стану. Після цього складається план дій з розбивкою по тимчасових інтервалах (п'ятирічкам, рокам і кварталам), реалізація якого повинна привести до досягнення кінцевої, чітко визначеної мети. В основному саме таке розуміння стратегії існувало в системах з централізованою плановою економікою. При такому розумінні стратегія – це конкретний довгостроковий план досягнення конкретної довгострокової мети, а вироблення стратегії – це знаходження мети і складання довгострокового плану

При другому розумінні стратегії, яке і використовується в стратегічному управлінні, стратегія – це довгостроковий якісно визначений напрямок розвитку організації, що стосується сфери, засобів і форми її діяльності, системи взаємин усередині організації, а також позиції організації в навколишньому середовищі, що приводить організацію до її цілям [18]

Конкурентоспроможність банку не можна розглядати без конкурентоспроможності його продуктів і послуг – між ними існує тісний прямий і зворотний зв'язок (рис.1.), вони визначають один одного, і виявити яка категоріяважнее і є першопричиною успішної діяльності банку на роздрібному ринку досить складно [ 18].

Рисунок 1 – Критерії, що визначають конкурентоспроможність банку та його послуг

(анімація: 6 кадрів, 5 циклів повторень, 102 кілобайт)

Комплексне дослідження зовнішньоекономічних і внутрішньобанківських чинників дозволить з достатнім ступенем точності визначити рівень конкурентоспроможності банку та його основних конкурентів, а також конкуруючих кредитних продуктів і послуг, пропонованих населенню. При визначенні банківської конкурентної стратегії зазвичай використовують вже розроблені світовою економічною наукою і практикою підходи. Найбільш загальними стратегічними альтернативами для ділової сфери є ріст і скорочення. Існують різні варіанти стратегії зростання. Найбільш відомим і застосовним для банківської справи є матриця «товари-ринки» американського економіста І. Ансоффа (рис.2.) [19].

Рисунок 2 – Матриця І.Ансоффа

Матриця Ансоффа припускає використання чотирьох альтернативних стратегій для збільшення збуту [19]:

- Проникнення на ринок;

- Розвиток ринку;

- Розробка товару;

- Диверсифікація.

Стратегія проникнення на ринок припускає, що банк проникає на вже сформований ринок і пропонує на ньому той же самий продукт (послугу), що і конкуренти. Така стратегія краща, якщо цільовий ринок росте або ще не насичений [20].

Можливі три варіанти даної стратегії проникнення на ринок:

- Збільшення існуючих масштабів використання продукту;

- переманювання клієнтів у конкурентів;

- Залучення нових клієнтів.

Стратегія розвитку ринку означає, що транснаціональний банк прагне розширити ринок збуту послуг, але не за рахунок проникнення на вже існуючі ринки, а за рахунок створення нових ринків чи ринкових сегментів. У застосуванні цієї стратегії можна виділити наступні елементи [21]:

- виявлення нових областей застосування банківських продуктів;

- просування існуючих продуктів у нові сегменти;

- географічна експансія.

Ця стратегія використовується в тих випадках, коли для добре відомого продукту (послуги) виявляються нові області застосування і її починають набувати нові групи потребітелей.Что ж стосується просування продуктів у нові сегменти, то така стратегія застосовується у випадку, коли знову введений продукт був успішно прийнятий на спочатку намічених цільових ринках. Так, послуги, орієнтовані спочатку тільки на заможних споживачів (наприклад, пластикові картки), банки поступово починають пропонувати і цільовим групам з більш низьким рівнем доходів. Щодо проникнення фінансового інституту на нові географічні ринки можна відзначити, що в минулому географічна експансія здійснювалася посредствам відкриття нових філій, представництв, дочірніх компаній.

Говорячи про стратегії транснаціональних банків. Можна виділити три види банківських інновацій [21]:

- адаптивна інновація;

- функціональна інновація;

- фундаментальна інновація.

Адаптивна інновація – це найменш складний вид інновації, він припускає мінімальні зміни в продукті або послуги і не вимагає ніяких змін у поведінці споживачів. У той же час така інновація є і найпростішою з погляду копіювання конкурентами. Прикладом може бути формування взаємозалежних пакетів із уже знайомих споживачам банківських послуг.

Функціональна інновація припускає збереження функції продукту, але характер реалізації функції змінюється. Покупці отримують можливість задовольнити свої потреби новим і кращим способом. Тим самим, цей тип інновації вимагає визначених змін у звичках покупців.

Фундаментальна інновація – це найбільш складний тип інновації, у якому реалізується нова концепція чи ідея, в результаті чого виникають нові функціональні якості. Впроваджуваний продукт є абсолютно новим і задовольняє потребу, яка раніше не зауважувалася або не задовольнялося в достатній мірі.

Таким чином, конкурентна стратегія банку формується під впливом таких елементів як: розширення асортименту пропонованих послуг і освоєння географічних ринків, впровадження на ринок нових послуг [21].

5. Моделювання оцінки рівня конкурентоспроможності комерційного банку

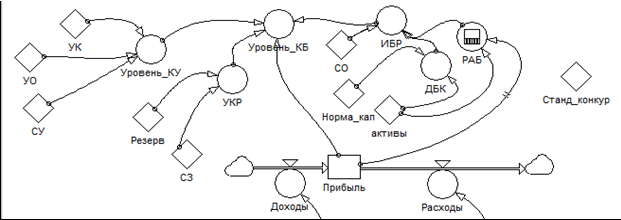

Для розробки динамічної імітаційної моделі оцінки рівня конкурентоспроможності комерційного банку, необхідно визначити внутрішні фактори конкурентоспроможності банку, вплив яких можна проаналізувати з використанням діаграми причинно-наслідкових зв'язків, представленої на рис. 3.

Рисунок 3 – Діаграма причинно-наслідкових зв'язків факторів впливають на конкурентоспроможність комерційного банку

Побудова діаграми причинно-наслідкових зв'язків факторів, що впливають на конкурентоспроможність банку, дозволяє розробити модель оцінки рівня конкурентоспроможності банку. При розробці моделі оцінки конкурентоспроможності банку необхідно розглядати його фінансову діяльність, а також оцінювати його фінансове становище.

Динамічна модель складається з набору взаємопов'язаних елементів, які входять в модель в якості змінних. Основним компонентом динамічної імітаційної комерційного банку моделі є прибуток.

Для оцінки конкурентоспроможності комерційного банку були визначені наступні показники:

- рівень конкурентоспроможності послуги;

- рівень кредитного ризику

- індекс банківського ризику.

- Официальный сайт Национального банка Украины: [Электронный ресурс]. – Режим доступа: http://www.bank.gov.ua/

- Кудашева Ю. С. Совершенствование методики оценки конкурентоспособности коммерческого банка : дис. .к. э. н : спец. 08.00.10 «Финансы, денежное обращение и кредит» / Кудашева Юлия Сергеевна. – Ставрополь, – 2007. – 186 с.

- Павлова Е.Е. Конкурентоспособность российского банковского сектора: Базовые составляющие и способы оценки: дис. .к. э. н : спец. 08.00.10 «Финансы, денежное обращение и кредит» / Павлова Екатерина Евгеньевна. – Ростов-на-Дону, – 2008. – 238 с.

- Смит А. Исследование о природе и причинах богатства народов / А. Смит. — М. : Эксмо, – 2007. – 960 с.

- Menger C. Principles of economics / C. Menger. - Vienna: Braumu

- Мизес Л. Человеческая деятельность: Трактат по экономичеcкой теории / Л. Мизес. — М.: Экономика, – 2000. — 878 с.

- Хайек Ф. А. Познание, конкуренция и свобода / Ф.А. Хайек. – СПб. : Пневма,– 1999. – 212 с.

- Портер М. Е. Конкурентное преимущество: Как достичь высокого результата и обеспечить его устойчивость : пер.с англ. / М.Е.Портер. – М. : Альпина Бизнес Букс, – 2005. – 715 с.

- Закон Украины «О защите прав потребителей» от 24 мая 2001 года №2438-III

- Закон Украины «О защите от недобросовестной конкуренции» от 18 декабря 2008 года N 689-VI.

- Закон Украины «О защите экономической конкуренции» от 11.01.2001 № 2210-III.

- Закон Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг» от 12.07.2001 № 2664-III

- Герасименко В. В. Экономическая сущность и особенности банковской конкуренции и конкурентоспособность банков / В. В. Герасименко // Вестник Национального банка Украины. – 2011. – 8 с.

- Заруба Ю. С. Конкурентоспособность коммерческого банка / Ю. А. Заруба // Финансы Украины. – 2001. – № 2. – С. 119-124.

- Федулова Л. И. Управление конкурентоспособностью банков в условиях трансформационной экономики: монография / Л. И. Федулова, И. П. Волощук // – К. : Науч.мир, – 2002 . – 301 с.

- Пикуш Ю.П. Управление конкурентоспособностью банка в условиях финансовой либерализации : дис. .к.э.н : спец. 08.00.10 «Финансы, денежное обращение и кредит» / Пикуш Юрий Петрович. – Сумы, 2006. — 27 с.

- Седых А. Е. Оценка эффективности управления продуктами банка // Экономический простор. – 2009 . – № 22/1. – 9 с.

- Виханский О.С. Стратегическое управление. Учебник. 2-е изд., перераб. и доп. — М.: Гардарика, – 1998. — 296 с.

- Ansoff I. The new corporative strategy. NY. 1998

- Юданов А.Ю. Конкуренция: теория и практика. - М.: АКАПИС, 2000. - С. 67.

- Doyle. P. Marketing. Management and Strategy. NY. 1999

- Kirzner I. M. Competition and Entrepreneurship. / I. M. Kirzner. – Chicago : The University of Chicago Press, 1978. – 242 p.

Використовуючи вищенаведені показники, була побудована модель оцінки рівня конкурентоспроможності комерційного банку. Блок конкурентоспроможності банку представлений рис.4.

Рисунок 4 – Блок оцінки конкурентоспроможності комерційного банку

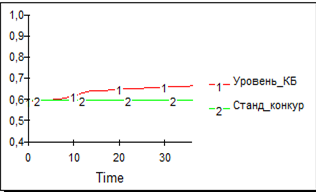

На рисунку 5 представлена динаміка конкурентоспроможності банку протягом аналізованого періоду.

Рисунок 5 – Динаміка рівня конкурентоспроможності банку

Розроблена імітаційна модель оцінки рівня конкурентоспроможності комерційного банку дозволяє визначити значення основних фінансово-економічних показників у майбутніх періодах, які характеризують діяльність банку, впливати на рівень конкурентоспроможності банку, змінюючи її основні складові, а також сприяє підвищенню ефективності управління банком

Висновки

Оцінка конкурентоспроможності комерційного банку включає в себе: побудови моделі діяльності комерційного банку та моделі оцінки рівня конкурентоспроможності комерційного банку. Розроблена динамічна імітаційна модель оцінки рівня конкурентоспроможності комерційного банку дозволяє визначити значення основних фінансово-економічних показників у майбутніх періодах, які характеризують ефективність фінансової діяльності банку, проаналізувати рівень конкурентоспроможності банку, змінюючи її основні складові, а також сприяє підвищенню ефективності управління банком.

Розроблена модель дозволяє визначити рівень конкурентоспроможності банку в загальному вигляді для більш точної оцінки необхідно вводити додаткові параметри, що характеризують конкурентоспроможність банку. Отримані результати дозволять керівництву банку більш точно виробити стратегію розвитку банку з урахуванням його конкурентоспроможності.

На основі розрахунку рівня конкурентоспроможності та виявлення факторів керівництво банку може визначити його конкурентні переваги і визначити перспективу розвитку банківського бізнесу.

Подальші дослідження оцінки рівня конкурентоспроможності мають бути спрямовані з одного боку на розробку механізму оцінки конкурентоспроможності, який дозволить на основі наявних етапів оцінки конкурентоспроможності банку та відповідних методів аналізу розробити управлінські рішення щодо підвищення рівня конкурентоспроможності банку, а з іншого – на розробку інформаційно-аналітичної системи оцінки конкурентоспроможності банку, яка дозволить зменшити втрати інформації між різними рівнями управління, і сприятиме прийняттю обгрунтованих, оперативних управлінських рішень.

При написанні даного реферату магістерська робота ще не завершена. Остаточне завершення: грудень 2013 року. Повний текст роботи та матеріали по темі можуть бути отримані у автора або його керівника після зазначеної дати.