Реферат за темою випускної роботи

Зміст

- Вступ

- 1. Актуальність теми

- 2. Мета і задачі дослідження та заплановані результати

- 3. Огляд досліджень та розробок

- 3.1 Огляд міжнародних джерел

- 3.2 Огляд національних джерел

- 3.3 Огляд локальних джерел

- 4. Багатовимірна оптимізація параметрів механічної торгової системи інваріантної до змін ринкового середовища

- Висновки

- Перелік посилань

Вступ

У світовій фінансовій системі міжбанківські валютні ринки відіграють величезну роль. Саме на них формуються валютні курси, які, в свою чергу, впливають на внутрішню, і зовнішню економічну політику держави. Гра на біржі це процес, який потребує від людини знань багатьох наук: теорію імовірності, математичну статистику, теорію ігор, економіку й т.д. Адже ринок ураховує все. На графіку відображається процес, що охоплює всю земну кулю. Це багатомірній, хаотичний, не стаціонарній процес. Ключовим пунктом прийняття рішень при операціях на валютному ринку є фільтрація ринкової ситуації, та її формалізація, саме на основі цих даних і буде прийматися рішення про покупку і продаж валюти.

1. Актуальність теми

Одним з рішень даної проблеми може бути використання інтелектуальної автоматизованої торгової системи, або системи підтримки прийняття рішень, які, як і будь-яка машина, не схильні до втоми і стресів. З розвитком технічних засобів і адаптацією математичних методів в найближчий час слід очікувати масштабного залучення економіко-математичних методів в торгівлю на валютних і фондових ринках. Особливістю даної роботи є ухил на створення чітких правил дій при поточному значенні курсу з метою вироблення системи підтримки прийняття рішень, а також створення на основі цих правил механічної торгової системи для валютного ринку. У роботі розглянуто прийоми теорії фільтрації, такі як вейвлет-перетворення, а також методи побудови систем підтримки прийняття рішення, які позбавлені від суб'єктивного фактора при торгівлі на фінансових ринках, і можуть виступати як система підтримки прийняття рішення.

2. Мета і задачі дослідження та заплановані результати

Мета дослідження: аналіз методів фільтрації динаміки валютних курсів, складання механічної торгової системи на основі викладених методів.

Основні задачі дослідження:

- Дослідити методи фільтрації курсів валют.

- Проаналізувати процес прийняття рішень в системі міжбанківських валютних ринків.

- Створити систему прийняття рішень на основі вибраних методів.

- Скласти набір критеріїв оцінювання роботи механічної торгової системи.

- Розробити рекомендації щодо ринків застосування даної системи, а також оптимальних характеристик заданої системи.

Об'єкт дослідження: графік валютної пари EUR / USD за 2011 р.

Предмет дослідження: методи фільтрації динаміки ринкових курсів, а так же можливості їх об'єднання в системи підтримки прийняття рішень для забезпечення підвищення ефективності, адекватності и точності процесу прийняття рішень при торгівлі на валютних ринках.

Практичне значення результатів дослідження полягає в тому, що запропоновано спосіб прогнозування міжбанківських валютних ринків и розроблено комплекс моделей и методів прийняття рішень дозволяють підвищити ефективність и знизити витрати на прийняття рішень в будь-якій виробничо-економічній системі, фінансовий результат роботи якої пов'язаний зі змінами міжбанківських валютних курсів. Теоретичною і методологічною базою дослідження послужили праці вітчизняних і зарубіжних вчених в галузі розробки і застосування цифрових фільтрів на валютних ринках; були також проаналізовані та відібрані правила побудови механічних торгових роботів. Рішення поставлених задач здійснювалося з використанням системного підходу при дослідженні взаємозв'язків, методів структурно-логічного, економічного та статистичного аналізу. Реалізація поставлених завдань проводилася в середовищі MATLAB 7.12.

3. Огляд досліджень та розробок

У сучасних дослідженнях, присвячених прогнозуванню, поширені підходи до екстраполяції тренда часового ряду аналітичної функцією [2], побудова багатофакторних регресійних або авторегресійних моделей [3]. Крім того, популярними і затребуваними є методи, засновані на вейвлет–перетворенні і методи прогнозування часових рядів, засновані на технології нейронних мереж [7].

3.1 Огляд міжнародних джерел

Основний внесок у розробку питань технічного аналізу валютних і фондових ринків внесли праці західних, зокрема, американських фахівців, серед яких виділяються Дж.Мерфі, Б. Бебкок, Р. Колбі, Р. М. Елліотт, Дж. Купер,, А. Елдер, Г. Бредні, Т. Демарк, Ч. Х. Доу, Т. Мейерс, Нісон, Р. Прехтер, М. Прінг. Поряд з монографіями використовувалися аналітичні матеріали, що публікуються в щомісячному журналі "Technical Analysis of Stock and Commodities", а також найбільшими фінансовими інститутами, провідними активну діяльність на валютному і фондовому ринках [4]. Досить широкий огляд теми "Active Trading" представлений на сайті для фінансистів, інвесторів і трейдерів – investopedia.com.

3.2 Огляд національних джерел

Відомо не так багато робіт авторів країн СНД, що займаються вивченням проблеми управління капіталом. Як і вивчення самої біржової торгівлі, управління капіталом в Україні перебуває на етапі розвитку [6]. Представником даного напряму є Жданов І. (2009), який запропонував методики управління капіталом на основі підходів, що використовують принципи торгових стратегій і різних індикаторів (зокрема, управління капіталом за допомогою ковзних середніх, управління капіталом за допомогою MACD, управління капіталом за допомогою каналів і т.д.). Ці методики досить ефективно працюють у поєднанні з успішною торговельною системою трейдера, сприяючи збільшенню загальної прибутковості капіталу [8]. Також до вітчизняних авторам, які працюють в даній галузі, можна віднести М. Бабича, А. Гурнак, В. Ковальова, А. Терещенко [9].

3.3 Огляд локальних джерел

У Донецькому національному технічному університеті розробкою питання управління капіталом і побудови торгових сиситем, а також проведенням наукових досліджень з даної тематики займається кандидат технічних наук, доцент Смирнов Олександр Володимирович разом з аспірантами та студентами.

4. Багатовимірна оптимізація параметрів механічної торгової системи інваріантної до змін ринкового середовища

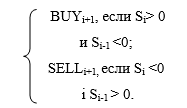

Алгоритм формування керуючих торгових сигналів на основі побудованого індикатора має наступний вигляд:

Графічної візуалізацією даного індикатора буде лінія, позначимо її – S. Фактичне її значення – відфільтровані значення приросту між послідовними рівнями тимчасового ряду.

Якщо лінія індикатора перетинає нульову позначку знизу вгору ("чисте" значення прирощення стає позитивним), то операція з купівлі валюти здійснюється на наступний ціновий період. Якщо лінія індикатора перетинає нульову позначку зверху вниз, то операція з продажу валюти здійснюється на наступний ціновий період.

Рисунок 1. Схема процесу прийняття рішень при торгівлі на валютному ринку

Дана система є "переворотною" і має на увазі постійне механічне здійснення торгівельних операцій. Торгові правила запрограмовані в механічну торговельну систему, і дозволяють аналізувати поточну ринкову ситуацію цілодобово по десяткам валютних пар і уникнути "людського фактора". Під людським фактором розуміється втома при тривалому аналізі ринку, прийняття до уваги суб'єктивних чинників, що впливають на якість аналізу і результати роботи торговельної системи.

Після аналізу робочих даних генерується рішення щодо купівлі або продажу валюти, на цьому функціонування системи припиняється, а вироблений сигнал и буде результатом роботи системи підтримки прийняття рішень. Якщо ж відбувається аналіз тестової вибірки, то сигнал порівнюється з еталоном, на підставі цього порівняння, а також потенційної прибутковості операції, робиться висновок про ефективність роботи системи в цілому.

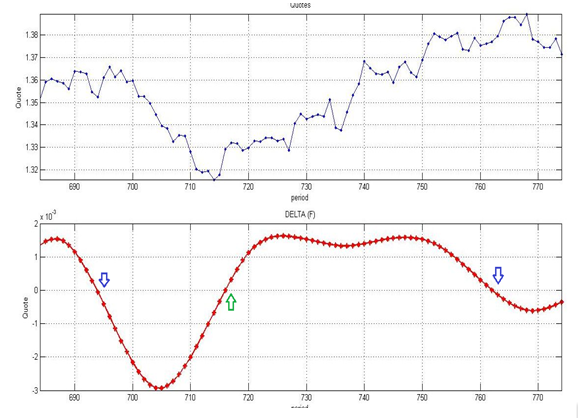

Рисунок 2. Графічне подання wavelet-фільтра збільшення ціни.

Після аналізу вхідних даних система підтримки прийняття рішень виробляє один з двох сигналів (табл. 1).

Таблиця 1

Сигнали, що виробляються розробленою системою

|

№ |

Сигнал |

Значення сигналу |

|

1 |

-1 |

Відкриття позиції вниз (Продати валюту) |

|

2 |

1 |

Відкриття позиції вгору (Купити валюту) |

Таблиця 2

Показники роботи торговельної системи на основі перетину ковзних середніх

|

Показник |

ТС-МА |

|

k1 |

1,17 |

|

k2 |

0,5 |

|

PF |

0,585 |

|

П |

1600 |

|

З |

1336 |

|

Кпр |

8 |

|

Кзб |

8 |

|

Кзаг |

16 |

|

Кш |

0,3 |

Аналізуючи отриманий результат можна зробити висновок, що побудування механічної торгової системи з цими параметрами е дуже ризикованим та майже не принесе прибутку, а можливо, при зміні ринкових обставин, навіть задасть збитків.

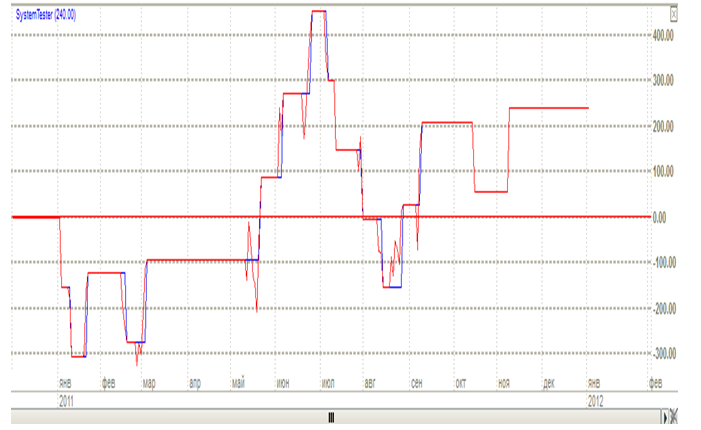

Рисунок 3. Зміна стану депозиту при використанні торгової системи на ковзних середніх.

Необхідно зазначити,що надмірне оптимізування параметрів ковзних середніх під певний торговий відрізок часу є негативним фактором при її подальшому використанні та при зміні ринкової кон’юнктури зросте ринковий торгівельний ризик, та не будуть відповідати тестовим загальні параметри роботи механічної торгової системи.

Коефіцієнт Шарпа склав 0,3 – це дуже низьке значення, проаналізувавши цей показник можна сказати, що в побудованій системі на 1 долар ризикового капталу приходиться 0,3 долара винагороди за ризик. Використання цієї системи не рекомендовано, адже вона може завдати збитків інвестору.

Таблиця 3

Показники роботи торговельних систем на основі вейвлет-фільтрації

|

Показник |

ТС-1 |

|

k1 |

3,5114 |

|

k2 |

94,6% |

|

PF |

3,3216 |

|

П |

12290 |

|

З |

200 |

|

Кпр |

35 |

|

Кзб |

2 |

|

Кзаг |

37 |

|

Кш |

5,91 |

Аналізуючи отримані результати можна зробити висновок, що побудовані механічні торгові системи володіють прийнятними якостями для використання в реальній торгівлі. Сумарний прибуток, отриманий при роботі по ТС-1, склав 12 290 доларів

Відношення кількості прибуткових угод до їх загального числа за базовий період склало 94,6%. Всього 2 з 37 угод виявилося збитковими. Профіт-фактор за отриманими системам склав 3,3216 при роботі по системі з постійним фіксованим лотом в 100 доларів. Ризик, розрахований у вигляді СКО для прибутків даних систем, за даними двох стратегій склав 2,18%.

Рисунок. 4 Зміна стану депозиту при використанні консервативного методу управління капіталом.

Коефіцієнт Шарпа склав 5,91 – це високе значення, проаналізувавши цей показник можна сказати, що в використаних системах на 1 долар ризикового капталу приходиться 5,91 долара винагороди за ризик.

Таким чином, можна зробити висновок, що вейвлет-алгоритми добре підходять для зменшення зашумленості даних і виділення основної тенденції. Управління ступенем стиснення даних виробляється зміною всього лише одного показника, який до того ж може мати реальний аналог. Основна складність роботи полягає у виборі значення показника рівня розкладу та вибору вейвлет-функції, але досвід показує, що починати слід з l, щоб змінювати середньоквадратичне відхилення вихідних даних.

Визначення максимальної прибутковості системи дозволяє одержати більш відповідний для формальної оцінки еталонний показник ринку. Ефективність застосування систем підтримки прийняття рішень зазвичай прийнято виражати у відсотках річних, отриманих при випробуваннях на реальних курсах декількох ринків.

Висновки

Ключовим пунктом прийняття рішень при операціях на валютному ринку є фільтрація ринкової ситуації, та її формалізація, саме на основі цих даних і буде прийматися рішення про покупку і продаж валюти.

Аналіз існуючих літературних джерел і побудована торгова система показали, що метод вейвлет-розкладання є високоефективним засобом для фільтрації фінансових часових рядів.

На відміну від методу цінової фільтрації, заснованого на ковзних середніх, метод, заснований на вейвлет-фільтрації тимчасового ряду не має запізнювання щодо цінового графіка, характеризується мінімальним коливанням, є більш чутливим, формує більшу кількість керуючих сигналів.

В ході даної випускної роботи були отримані наступні результати:

- За допомогою системного підходу було проаналізовано процедуру прийняття рішень на валютному ринку, наведено приклад системи підтримки прийняття рішень при торгівлі на валютних ринках.

- Були проаналізовані цифрові методи фільтрації ринкових даних методами вейвлет-розкладання. На основі осциляторних моделей прийняття рішень розроблено рекомендації щодо застосування даного методу при побудові механічної торгової системи.

- Розглянуто критерії оцінки продуктивності механічних торгових систем. Досліджено особливості оцінки ефективності систем прийняття рішень на міжбанківських валютних ринках, які дозволили зробити висновок про те, що завжди система, яка показує найкращий фінансовий результат за результатами тестових прогонів, є найефективнішою.

- Створена механічна торгова система для дилінгового відділу банку на основі OLAP –процесингу для оперативного отримання, аналізу, обробки даних та прийняття рішення, щодо купівлі або продажу валюти в реальному часі. Зокрема – проведено аналіз фінансових часових рядів на основі вейвлет-перетворення.

Апробація моделі на прикладі біржових даних валютного ринку FOREX дозволила зробити висновок, що її ефективність вище аналогічного показника існуючих брокерських контор. Таким чином, результати моделювання підтверджують ефективність застосування запропонованого методу. Розраховані показники роботи побудованих систем були наступними: максимальний прибуток при мінімальному ризику показала торгова система основана на методі реінвестування депозитного капіталу. Система показала прибутковість на рівні 1229% річних при консервативному методі управління капіталом. Дані показники незрівнянно більше, ніж поточні пропозиції найбільших банків країни із залучення валютних коштів населення, плюс до всього цього, трейдер має можливість вільно управляти власними коштами щодня, що дозволить ще збільшити прибутковість даної діяльності.

Аналіз процесу прийняття рішень в системі міжбанківських валютних ринків дозволив зробити висновок про те, що резервом підвищення ефективності прийняття рішень в міжбанківських валютних операціях є поліпшення якості прогнозу валютних ринків.

Розглянуто можливість зниження шумової складової і флуктуацій в рядах, витяг найбільш значущих для передбачення ознак. На основі даної роботи можна зробити висновок про ефективність застосування вейвлет-аналізу в якості математичного апарату для обробки фінансових даних. Вейвлет-аналіз дозволяє підготувати інформацію до прогнозування на базі нейронних мереж. Зрозуміло, можливості використання вейвлетів не обмежуються перерахованими задачами. Статистична обробка, придушення надлишкової інформації, криптографія і стеганографія, обробка мультимедійної інформації – це лише коротке зведення тих областей, де вейвлети знаходять найбільш активне застосування.

При написанні даного реферату магістерська робота ще не завершена. Остаточне завершення: грудень 2013 року. Повний текст роботи та матеріали по темі можуть бути отримані у автора або його керівника після вказаної дати.

Перелік посилань

- Петерс Э. Фрактальный анализ финансовых рынков: применение теории хаоса в инвестициях и экономике /Э. Петерс: Пер. с англ. – М.: Интернет-трейдинг, 2004. – 304 с.

- Матвійчук А. В. Економічні ризики в інвестиційній діяльності /А.В. Матвійчук. – Вінниця: УНІВЕРСУМ-Вінниця, 2005. – 205 с.

- Поляков П. И., Архипова С. В. Прогнозирование цен финансовых инструментов в условиях неопределенности / П.И. Поляков // Бизнес Информ. – 1999. – №13-14. – С. 51-53.

- Філіпенко А. С. Прогнозування валютних курсів / А.С. Філіпенко// Фінанси України.– 1996. – № 5. – С. 48-50.

- Игнаточкин В. Спектральный анализ валютных курсов или еще раз о фрак талах/В.Игнаточкин // Валютный спекулянт. – 2000. - №8. – С. 65-69.

- Колмогоров А.Н. Интерполяция и экстраполяция стационарных случайных последовательностей /А.Н. Колмогоров// Изв. АН СССР. Сер. мат. наук. – 1941. – №5. – С. 23-27.

- Приставка А.Ф. Статистична обробка даних/ А.Ф. Приставка.– К.: Нова, 2003. – 456 с.

- Блаттер К. Вейвлет-анализ. Основые теории / К. Блаттер. — М.: Техно-сфера, 2006. — 272 с.

- Добеши И. Десять лекций по вейвлетам: Пер. с англ. / И. Добеши. —Ижевск: НИЦ Регулярная и хаотическая динамика, 2001. — 464 с.

- Смоленцев Н. К. Основы теории вейвлетов. Вейвлеты в MATLAB /Н. К. Смоленцев. — М.: ДМК пресс, 2008. — 448 с.

- Матвійчук А. В. Економічні ризики в інвестиційній діяльності/А.В. Матвійчук. – Вінниця: УНІВЕРСУМ-Вінниця, 2005. – 205 с.

- Філіпенко А. С. Прогнозування валютних курсів/А.С. Філіпенко// Фінанси України.– 1996. – № 5. – С. 48-50.

- Шарапов О. Д., Дербенцев В. Д., Семьонов Д. Є. Економічна кібернетика / О.Д. Шарапов, В.Д. Дербенцев, Д.Є. Семьонов: Навч. посібник. – К.: КНЕУ, 2005. – 231 с.

- Смирнов А. В., Гизатулин А. М. Повышение эффективности управления рисками инвестиционных биржевых проектов/А.В. Смирнов,А.М. Гизатулин // Менеджер: Вісник Донецької державної академії управління. Науковий журнал. Випуск 3. – Донецьк: Дон ДАУ, 2003. – С. 140-143.

- Кан Н. Технический анализ/Н.Кан – Спб.: Питер, 2005. – 282 с.

- Мэрфи Д.Д. Визуальный инвестор. Как определить тренды/Д.Д. Мєрфи – М.: Диаграмма, 2004. – 326 с.

- Вайн С. Инвестиции и трейдинг: формирование индивидуального подхода к принятию инвестиционных решений/С.Вайн – М.: Альпина Бизнес Бук, 2006. – 534 с.

- Ковальчук К. Ф. Интеллектуальная поддержка принятия экономических решений/К.Ф. Ковальчук – Донецк: ИЭП НАН Украины, 1996. – 224 с.

- Фабоцци Ф. Управление инвестициями/Ф. Фабоцци: Пер. с англ. – М.: ИНФРА-М, 2000. – 932 с.

- Ситнік В. Ф. Системи підтримки прийняття рішень/ В. Ф. Ситнік. – К.: Техніка, 1995. – 162 с.

- Пересада А. А., Майорова Т. В. Управління банківськими інвестиціями/ А. А. Пересада,Т. В. Майорова.– К.: КНЕУ, 2005. – 387 с.

- Аль-Гулі Абед Саиф. Математичні моделі прогнозування динамічних рядів у дилінгових інформаційних системах: Автореф. Дис... канд. техн. наук: 05.13.06 / Харківський нац. ун-т радіоелектроніки. – Х., 2005. – 20 с.

- Найман Э. Л. Малая энциклопедия трейдера/ Э. Л. Найман. – М.: Альпина Бизнес Бук, 2005. – 403 с.

- Сафин В.И. Торговая система трейдера: фактор успеха/ В.И. Сафин. – Спб.: Питер, 2005. – 240 с.

- Абрамов А.В. Новое в финансовой индустрии: информатизация банковских технологий/ А.В. Абрамов. — СПБ: Питер, 1997 г.

- Гайкович Ю.В, Першин А.С. Безопасность электронных банковских систем/ Ю.В Гайкович, А.С Першин. — М: Единая Европа, 1994 г.

- Демин В.С. Автоматизированные банковские системы/ В.С.Демин. — М: Менатеп-Информ, 1997 г.

- Крысин В.А. Безопасность предпринимательской деятельности/ В.А. Крысин. — М:Финансы и статистика, 1996 г.

- Линьков И.И. Информационные подразделения в коммерческих структурах/ И.И. Линьков: как выжить и преуспеть. — М: НИТ, 2002 г.

- Титоренко Г.А. и др. Компьютеризация банковской деятельности/ Г.А. Титоренко. — М: Финстатинформ,2002 г.

- Міньков В. І. Деякі особливості розвитку фондового ринку України/ В. І. Міньков // Фінанси України. – 2005. – №12. – С. 104-114.

- Хьержик Д. Модель, цена и время/ Д. Хьержик. – М.: ИК «Аналитика», 2000. – 320 с.

- Андерсон Т. Статистический анализ временных рядов/ Т Андерсон. – М.: Мир, 1976. – 756 с.

- Сорос Дж. Алхимия финансов/ Дж Сорос. – М.: ИНФРА-М, 1998. – 436 с.

- Якимкин В. Н. Финансовый дилинг/ В. Н. Якимкин. Технический анализ. – М.: Омега-Л, 2006. – 480 с.