Реферат по теме выпускной работы

Содержание

- Введение

- Основное содержание работы

- 1. Теоретические основы финансово‑экономического обоснования инвестиционных процессов

- 2. Развитие положений и подходов финансово‑экономического обоснования инвестиционных процессов

- 3. Методические рекомендации по финансово‑экономическому обоснованию инвестиционных процессов

- Выводы

- Список источников

Введение

Во введении обосновано актуальность темы магистерской работы, определены цель, задачи, объект и предмет исследования, теоретическая и методическая основа работы, информационная база, приведена апробация результатов работы.

Актуальность темы исследования

На современном этапе экономического развития Украины деятельность субъектов хозяйствования является недостаточно эффективной. Об этом свидетельствует удельный вес убыточных предприятий, который в целом по Украине составляет около 40 %. Степень износа основных средств составляет 74,9 %. Это свидетельствует о физическом, экономическом срабатывания большинства основных средств, а также их технико‑экономическое старение. Для решения указанных проблем, а также для обеспечения структурных сдвигов в народном хозяйстве, ускорения технического прогресса, повышения инновационного уровня техники и технологии, восстановления состояния основных фондов, улучшение конкурентоспособности предприятий, их продукции и повышения качественных показателей хозяйственной деятельности на микро- и макроуровнях необходимо осуществление инвестиций. В то же время возможности финансирования большой потребности в средствах в экономику Украины ограничены, что свидетельствует о необходимости выбора наиболее эффективных проектов на основе объективного финансово‑экономического обоснования инвестиционных процессов.

Анализ исследований и публикаций

На сегодняшнее время существует достаточно большое количество научных работ, в которых на теоретическом и методическом уровнях основательно разработан широкий круг вопросов финансово‑экономического обоснования инвестиционных процессов. Проблемами финансово‑экономического обоснования инвестиционных процессов занимались такие ученые: Бланк И. А. [3, 7], Мешков А. В. [10], Пересада А. А., Попова А. Ю. [10], Шилова О. Ю., Фищенко О. Н. [9], Хобта В. М. [5, 10] и другие. Однако исследования требуют углубленной научной обработки в современных условиях.

Цель и задачи исследования и запланированные результаты

Целью работы является углубление теоретических положений и совершенствование практических инструментов по финансово‑экономическому обоснованию инвестиционных процессов.

Согласно поставленной цели были сформулированы и решены следующие задачи:

- проанализировано состояние инвестиционных процессов в Украине;

- осуществлено обзор и теоретическое обобщение вопросов финансового обеспечения инвестиционных процессов;

- исследовано формирование оптимальной структуры капитала предприятия;

- проанализировано методические подходы к оптимизации структуры капитала предприятия;

- исследовано особенности методов оценки рисков при принятии инвестиционных решений;

- предложено методические рекомендации по финансово-экономическому обоснованию инвестиционных процессов.

Объектом исследования являются инвестиционные процессы на предприятиях.

Предметом исследования являются теоретические и прикладные положения по финансово-экономическому обоснованию инвестиционных процессов.

Методы исследования

Теоретической и методической основой исследования стали научные работы ведущих отечественных и зарубежных ученых в области инвестиционной деятельности. В процессе исследования использованы следующие методы: логического обобщения и абстрагирования – для уточнения понятий структура капитала

и оптимальная структура капитала

, других теоретических обобщений и формирования выводов; теоретического поиска – для исследования научной проблематики и изучения опыта зарубежных и отечественных ученых; системного подхода, финансового анализа; статистико‑экономический – для анализа современного состояния инвестиций в Украину; графический – для наглядного представления результатов оценки состояния инвестиционных процессов в Украине; методы экстраполяции и экономико‑математического моделирования для прогнозирования параметров при оценке эффективности инвестиционных проектов; методы количественной оценки степени инвестиционного риска.

Информационной базой исследования являются монографии и печатные работы украинских и зарубежных ученых по проблемам теории и практики управления инвестиционной деятельностью предприятий, законодательные акты, периодические издания, научные сборники, материалы научно-практических конференций, статистические данные социально‑экономического развития Украины Государственного комитета статистики Украины.

Апробация результатов работы

Основные результаты исследования докладывались на научно‑практической конференции студентов и молодых ученых Современные проблемы управления инвестиционной и инновационной деятельностью

(г. Донецк, 28‑29 марта 2013); Шестой Всеукраинской научной конференции студентов и молодых ученых Актуальные проблемы развития финансово‑кредитной системы Украины

(г. Донецк, 16‑17 мая 2013 г.); IV Международной научно‑теоретической конференции молодых ученых, аспирантов, студентов Творческий поиск молодежи - курс на эффективность (г. Хмельницкий, 25 февраля 2014 г.); Всеукраинской научно‑практической конференции студентов и молодых ученых Современные проблемы управления инвестиционной и инновационной деятельностью

(г. Донецк, 28‑29 марта 2014 г.); VII научно‑практической конференции Донбасс‑2020: перспективы развития глазами молодых ученых

. Данная проблема была рассмотрена в публикациях на тему Оценка рисков при принятии инвестиционных решений

, Финансовое обеспечение инновационной деятельности машиностроительных предприятий

, Анализ финансового обеспечения инвестиционных процессов в Украине, как залог инновационного развития экономики

, Формирование оптимальной структуры капитала предприятия при обосновании инвестиционных процессов

, Прогнозирование объемов продукции промышленных предприятий

.

Основное содержание работы

1. Теоретические основы финансово‑экономического обоснования инвестиционных процессов

В первом разделе Теоретические основы финансово-экономического обоснования инвестиционных процессов

проанализировано состояние инвестиционных процессов в Украине, осуществлен обзор и теоретическое обобщение вопросов финансового обеспечения инвестиционных процессов, исследовано формирование оптимальной структуры капитала предприятия.

Учитывая, важность инвестиционных процессов был проведен их анализ в Украине на основе объемов капитальных инвестиций, прямых иностранных инвестиций, объемов предоставленных кредитов. Также исследована динамика и тенденции изменения объемов инвестиций в основной капитал украинских предприятий по источникам финансирования. По официальным данным Государственного комитета статистики Украины [1] в таблице 1 рассчитаны аналитические показатели динамики для капитальных инвестиций за период 1998-2012 годы.

Таблица 1 – Аналитические показатели динамики для капитальных инвестиций за период 1998-2012 годы

| Год | Капитальные инвестиции, млн. грн. | Абсолютное отклонение, млн. грн. | Темп роста, % | Темп прироста, % | |||

| Цепное | Базисное | Цепное | Базисное | Цепное | Базисное | ||

| 1998 | 21584,00 | 0,00 | 0,00 | 100,00 | 100,00 | 0,00 | 0,00 |

| 1999 | 27458,00 | 5874,00 | 5874,00 | 127,21 | 127,21 | 27,21 | 27,21 |

| 2000 | 31247,00 | 3789,00 | 9663,00 | 113,80 | 144,77 | 13,80 | 44,77 |

| 2001 | 35897,00 | 4650,00 | 14313,00 | 114,88 | 166,31 | 14,88 | 66,31 |

| 2002 | 46563 | 10666 | 24979 | 129,71 | 215,73 | 29,71 | 115,73 |

| 2003 | 59899 | 13336 | 38315 | 128,64 | 277,52 | 28,64 | 177,52 |

| 2004 | 89314 | 29415 | 67730 | 149,11 | 413,8 | 49,11 | 313,8 |

| 2005 | 111174 | 21860 | 89590 | 124,48 | 515,08 | 24,48 | 415,08 |

| 2006 | 148972 | 37798 | 127388 | 134 | 690,2 | 34 | 590,2 |

| 2007 | 222679 | 73707 | 201095 | 149,48 | 1031,69 | 49,48 | 931,69 |

| 2008 | 272074 | 49395 | 250490 | 122,18 | 1260,54 | 22,18 | 1160,54 |

| 2009 | 192878 | -79196 | 171294 | 70,89 | 893,62 | -29,11 | 793,62 |

| 2010 | 189061 | -3817 | 167477 | 98,02 | 875,93 | -1,98 | 775,93 |

| 2011 | 259932 | 70871 | 238348 | 137,49 | 1204,28 | 37,49 | 1104,28 |

| 2012 | 263727,7 | 3795,7 | 242143,7 | 101,46 | 1221,87 | 1,46 | 1121,87 |

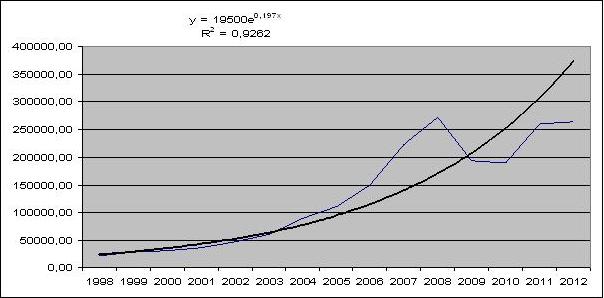

Как видно из информации, приведенной в табл. 1, за весь анализируемый период наблюдалось системный рост капитальных инвестиций. В 2002 году объемы капитальных инвестиций выросли в 2,15 раза по сравнению с объемами 1998 году (темп роста составил 215,73 %). Однако, наблюдалось сокращение на 79196,00 млн грн. (на 29,11 %) в 2009 году относительно 2008 года и на 3817,00 млн грн. (на 1,98 %) в 2010 году относительно 2009 года. Но уже в 2011 году объемы капитальных инвестиций выросли на 37,49 % относительно 2010 года. В результате динамики капитальных инвестиций за весь анализируемый период , их объемы составили в 2012 году 1221,87 % объемов 1998 года. В среднем, за весь анализируемый период капитальные инвестиции выросли на 16142,91 млн грн. или на 18 % ежегодно. На рисунке 1 графически отражена динамика капитальных инвестиций за рассматриваемый период 1998-2012 годы и экспоненциальная модель зависимости изменения исследуемого показателя во времени с величиной аппроксимации кривой.

Рисунок 1 – Экспоненциальная модель зависимости изменения капитальных инвестиций во времени

Ожидаемая результативность инвестиционных процессов во многом определяется источниками их финансирования и оптимальное их сочетание. При исследовании вопросов по классификации источников для обеспечения инвестиционных процессов в работах [2; 3, с. 54-56; 4; 5, с. 304; 6] выполнена их систематизация. При осуществлении инвестиционных процессов на предприятии, необходимо учитывать весь спектр возможных источников формирования инвестиционных ресурсов, который включает три основные группы: собственные, привлеченные и заемные. Также систематизированы особенности использования заемных источников.

Для формирования оптимальной структуры капитала предприятий необходимо, прежде всего, рассмотреть сущность этой характеристики. Так, И. А. Бланк предлагает трактовать понятие «структура капитала», как отношение всех форм собственных и заемных финансовых ресурсов, используемых предприятием в процессе своей хозяйственной деятельности для финансирования активов [7, с. 281]. И. Ивашковский [8] считает, что структура капитала характеризуется комбинацией источников финансирования, используемых предприятием для обеспечения его деятельности. О. Н. Фищенко определяет формирование структуры источников финансирования, как сложный процесс, который зависит от мощности каждого отдельного источника в тот или иной период времени, перспектив развития предприятий и их финансового состояния, а также рынка и актуальности инвестиционного проекта в перспективе. Процесс формирования структуры источников финансирования включает определение эффективного соотношения собственного и заемного капитала и соотношение финансовых ресурсов, направляемых на финансирование инвестиционных процессов на предприятии [9]. Таким образом, структура капитала характеризуется соотношением собственных и заемных средств, используемых предприятием в процессе хозяйственной деятельности и при осуществлении инвестиционных процессов.

2. Развитие положений и подходов финансово‑экономического обоснования инвестиционных процессов

Во втором разделе Развитие положений и подходов финансово‑экономического обоснования инвестиционных процессов

проанализированы методические подходы к оптимизации структуры капитала предприятия, исследованы особенности методов оценки рисков при принятии инвестиционных решений.

Процесс формирования оптимальной структуры капитала предприятия включает, во-первых, выбор критерия или критериев оптимальности, выбор модели или метода оптимизации, поскольку именно они определяют формирование будущей оптимальной структуры капитала предприятия и результат проведения всего процесса оптимизации структуры капитала. Следует отметить, что в качестве критериев оптимальности могут выступать стоимость капитала, уровень рентабельности капитала и уровень финансового риска. Среди оптимизационных методов следует отметить следующие: финансового левериджа, средневзвешенной стоимости капитала и дифференциации финансирования активов предприятия. Однако, выбор только одного из критериев при формировании структуры капитала обусловлен проблемой значительного различия полученных результатов при их использовании, поэтому целесообразно ориентироваться на специфические оптимизационные и имитационные модели. При этом использование классических оптимизационных моделей (которые, например, сводятся к задаче линейного программирования и т. д.) может ограничиваться проблематичностью одновременного моделирования структурных и динамических характеристик капитала предприятия и их влияния на определенный критерий оптимальности в рамках компактной модели. Поэтому наиболее привлекательным выглядит применение именно имитационных моделей.

В теории и на практике наработано и используются различные методы оценки степени риска при принятии инвестиционных решений: метод анализа чувствительности, метод анализа сценариев, метод имитационного моделирования и метод построения дерева (рис. 2).

Рисунок 2 – Основные методы оценки инвестиционного риска

(анимация: 7 кадров, 7 циклов повторения, 31,7 килобайт)

Исследованы особенности этих методов оценки рисков при принятии инвестиционных решений.

3. Методические рекомендации по финансово‑экономическому обоснованию инвестиционных процессов

В третьем разделе Методические рекомендации по финансово‑экономическому обоснованию инвестиционных процессов

планируется внедрение инвестиционного проекта, оценка его эффективности и оценка степени инвестиционного риска методом имитационного моделирования. Для имитационного моделирования необходимо:

- сформировать модель, способную прогнозировать значения соответствующих показателей эффективности проекта;

- осуществить выбор ключевых аргументов (факторов риска) проекта, которые анализируются;

- определить множества возможных (возможных) значений ключевых аргументов;

- определить распределение случайных значений ключевых аргументов;

- выявить отношение взаимозависимости (корреляции) между ключевыми аргументами;

- осуществить генерацию случайных сценариев согласно выбранной модели, сформированной на первом шаге.

Выводы

На основе проведенных исследований осуществлено теоретическое обобщение финансово-экономического обоснования инвестиционных процессов. При анализе состояния инвестиционных процессов в Украине было выявлено, что за весь анализируемый период наблюдалось системное рост величин исследуемых показателей. Только в 2009-2010 годах наблюдалось сокращение объемов капитальных инвестиций и инвестиций в основной капитал, как посткризисные явления. Поэтому, по аналитическим данным целесообразно сделать вывод о дальнейшем наращивание величин исследуемых показателей при условии сохранения положительной динамики. Однако, недостаточность собственных средств предприятий для инвестирования, а также неблагоприятное условий для привлечения заемных источников в нашей стране и привлечения иностранного капитала ограничивают необходимое финансовое обеспечение для должной эффективности инвестиционных процессов. Финансово‑экономическое обоснование инвестиционных процессов с учетом рассмотренных источников капиталовложений, необходимо осуществлять, принимая во внимание, нормативно‑законодательные акты, которые регулируют, преимущества и недостатки при их привлечении, а также специфические аспекты, которые содержатся в особенностях их использования. Структуризация капитала предприятия позволяет провести как качественное, так и количественное оценивание капитала, а также охарактеризовать эффективность его использования. Для формирования оптимальной структуры капитала целесообразно использовать оптимизационные и имитационные модели. При оценке степени инвестиционного риска необходимо выбирать наиболее подходящий метод, что позволит более обоснованно принимать решения по осуществлению инвестиционных процессов и уменьшить степень рисков при достижении запланированных результатов.

Список источников

- Государственный комитет статистики Украины. [Электронный ресурс]. – Доступный с http://www.ukrstat.gov.ua

- Турянська М. М. Інвестиційні джерела / М. М. Турянська // Науковий вісник ДонНУЕТ. – Донецьк : Вид-во

Юго-Восток

, 2009. – № 8.– 317 с. - Бланк И. А. Основы финансового менеджмента. В 2х т. – К.: Ника-Центр: Эльга, 1999. – 592 с.: ил.

- А. В. Базавлук Теоретичні засади фінансування інвестиційної діяльності підприємств: проблемні аспекти // Вісник Бердянського університету менеджменту і бізнесу № 3 (19). – 2012. – С. 58-62.

- Формирование хозяйственных решений. / Под общ. ред. В. М. Хобты – Донецк:

Каштан

, 2003. – 416 с. - Н. О. Гунько Аналіз джерел фінансування інвестиційних потреб. [Электронный ресурс]. – Доступный с http://dspace.nuft.edu.ua/jsp...

- Бланк И. А. Управление формированием капитала / И. А. Бланк. – К. : Ника-Центр, 2000. – 512 с.

- Ивашковская И. Стуктура капитала: резервы создания стоимости для собственников компании / И. Ивашовская // Управление компанией. – 2005. – №2. – С. 8-10

- Фіщенко О. М. Формування оптимальної структури джерел фінансування інвестиційних процесів // Збірник наукових праць ДонДУУ:

Економіка та соціальна сфера: деякі питання взаємозв’язків

: СеріяЕкономіка

. – Т. ХІІ, вип.. 209, 2011. – С. 297-305. - Активізація і підвищення ефективності інвестиційних процесів на підприємствах / В. М. Хобта, О. Ю. Попова, А. В. Мєшков: Монографія / НАН України. Ін-т економіки пром-сті. МОН України. ДонНТУ. – Донецьк, 2005. – 343 с.

Примечание!

При написании данного реферата магистерская работа еще не завершена. Окончательное завершение - 1 декабря 2014 года. Полный текст работы и материалы по теме могут быть получены у автора или его руководителя после указанной даты.