Реферат по теме выпускной работы

Содержание

Введение

В настоящее время инвестиционная привлекательность играет важную роль в активизации инвестиционных процессов. Высокий уровень инвестиционной привлекательности гарантирует стабильное поступление инвестиций в страну, дополнительные поступления в бюджет государства, а также улучшение социальной среды в стране. Вопрос оценки инвестиционных возможностей предприятия приобретает все большую актуальность. Поскольку, с одной стороны – это основа для разработки его инвестиционной стратегии, а с другой – возможность обнаружить недостатки в деятельности предприятия, предусмотреть меры по их ликвидации и улучшить условия привлечения инвестиционных ресурсов. Целью исследования является анализ основных подходов и проведение оценки инвестиционной привлекательности угледобывающего предприятия. Объект исследования – инвестиционная привлекательность угледобывающих предприятий. Предмет исследования – теоретические подходы и практические методы оценки инвестиционной привлекательности угледобывающих предприятий. Методы исследования: анализ литературных источников, метод индукции и дедукции, сравнительный и описательный анализы. Научная новизна полученных результатов заключается в формировании представлений об оценки инвестиционной привлекательности промышленного предприятия и разработке методического инструментария интегральной оценки ее уровня.

1. Сущность понятия «инвестиционная привлекательность предприятия»

Одним из наиболее важных аспектов функционирования организаций является инвестиционная деятельность. Для привлечения инвестиционных ресурсов предприятие должно соответствовать ряду характеристик, то есть быть инвестиционно привлекательным. Формирование инвестиционной привлекательности предприятия (ИПП) необходимо для: обеспечения конкурентоспособности продукции и повышения ее качества; структурной перестройки производства; создания необходимой сырьевой базы для эффективного функционирования предприятий; обновления основных производственных фондов; повышения технического уровня труда и производства.

Изучению проблемы инвестиционной привлекательности посвящено множество научных трудов. Несмотря на исключительное внимание исследователей к данной теме, ученые до сих пор не разработали универсального определения инвестиционной привлекательности, которое бы отвечало потребностям как теории, так и практики, а также было бы адекватным с позиции конкретного субъекта их осуществления. Например, Носова О. В., Русак Н. А. определяют инвестиционную привлекательность, как сбалансированную систему интегральных и комплексных показателей целесообразности вложения денежных средств в субъект хозяйствования [1, 2]. Донцов С. С отмечает, что для инвестора это надежность получения прибыли при вложении денег в ценные бумаги предприятия [3]. В результате проведенного анализа можно сказать, что, в общем случае, инвестиционная привлекательность рассматривается как интегрированная оценка предприятия как объекта инвестирования, которая характеризует производственный потенциал, финансовое состояние, менеджмент, отраслевую принадлежность и интересы субъектов инвестиционного процесса. При этом, необходимо акцентировать внимание на цели инвестирования. Так, зарубежные исследователи Р. Н. Холт и С. Б. Барнес [4] считают, что инвестиции нацелены на достижение прибыли и дохода как важнейших критериев результативности операционной, финансовой и инвестиционной деятельности хозяйствующих субъектов рыночной экономики.

Также, необходим учет следующих сущностных характеристик понятия инвестиционная привлекательность предприятия

:

- Присутствие двойного эффекта.

Процесс инвестирования предполагает осуществление субъектно-объектных отношений по поводу формирования, перераспределения и потребления капитала. Заказчиком проведения оценки инвестиционной привлекательности может быть, как субъект, так и объект инвестирования. Характерная черта успешного инвестирования – это обязательное присутствие двойного эффекта: положительных последствий как для субъекта инвестирования (инвестора), так и для объекта (реципиента).

- Учет требований потенциальных инвесторов.

Уровень инвестиционной привлекательности повышается за счет быстрого достижения консенсуса интересов между субъектами инвестиционного процесса. Поэтому обязательным элементом в определении должен стать учет требований потенциальных инвесторов, обеспечение которых является важным условием высокой имиджевой оценки предприятия. В выборе того или иного объекта инвестирования определяющее значение имеет субъективное мнение потенциального инвестора относительно того, сможет ли данный объект стать средством достижения его целей и в какой мере. Именно этот фактор играет ключевую роль в формировании понятия

инвестиционная привлекательность предприятия

.

- Плодотворное взаимодействие с потенциальными инвесторами.

Часто оценка инвестиционной привлекательности предприятия базируется на субъективных суждениях. Поэтому на этапе формирования механизмов, обеспечивающих прозрачность деятельности, управление инвестиционной привлекательностью сводится к регулированию доступа инвестора как к созданию этих механизмов, так и к участию в контроле за их функционированием: чем шире доступ, тем выше инвестиционная привлекательность объекта для инвестора. Когда механизмы сформированы и отлажены, управление инвестиционной привлекательностью сводится к регулированию возможностей инвестора влиять на принятие стратегических решений и формирование финансовой политики. По этой причине можно согласиться с позицией Попова М. Н и Бочаровой М. П., что

объективное на первый взгляд понятие инвестиционной привлекательности становится субъективным и управляемым

[5].

- Симбиоз финансово-экономических и психологических оценок деятельности компании поможет владельцам и инвесторам иметь целостное представление о компании.

2. Методические подходы к оценке инвестиционной привлекательности предприятия

Анализируя существующие подходы к оценке инвестиционной привлекательности предприятия, можно выделить такие направления рисунок 1[6]:

Рисунок 1 – Подходы к оценке инвестиционной привлекательности предприятия

(анимация: 9 кадров, 8 циклов повторения, 55 килобайт)

Самыми простыми и удобными в применении являются методики, базирующиеся на анализе финансового состояния предприятия. Распространенность этого подхода объясняется легкостью применения данного аналитического инструментария, возможностью комплексно оценить нынешнее финансовое положение предприятия. Этот подход не требует сбора дополнительной информации, которая не подана в финансовой отчетности предприятия. Однако, такая оценка предприятия не является достаточной, поскольку как удовлетворительное, так и неудовлетворительное финансовое состояние субъекта хозяйствования не отражает перспектив развития и резервов улучшения результатов деятельности [7].

Относительно рыночного подхода к оценке инвестиционной привлекательности предприятия необходимо отметить, что кроме того, что эти методики предназначены только для предприятий акционерной формы собственности, большинство из них не могут быть применены к отечественным предприятиям, поскольку рынок ценных бумаг не выполняет инвестиционной функции. В большинстве случаев владение акциями не сопровождается ростом дивидендов и получением стабильной прибыли. Предприятия не могут эффективно использовать инструменты рынка ценных бумаг, поскольку последний является неработающим и малоэффективным.

При применении стоимостного подхода к оценке инвестиционной привлекательности предприятия возникает вопрос, какие именно показатели использовать и как. Их набор зависит от типа инвестора и его мотивации, а также горизонта осуществления оценки.

Односторонность подхода к оценке инвестиционной привлекательности на основе финансовых показателей пытаются исправить авторы комплексных методик. Эти методики всесторонне оценивают инвестиционную привлекательность предприятий, определенным образом учитывая перспективы развития объекта инвестирования [8].

3. Интегральная оценка инвестиционной привлекательности угледобывающих предприятий

Применительно к предприятиям угледобывающей отрасли, наиболее целесообразно использовать интегральную оценку инвестиционной привлекательности. Существует большое количество показателей, характеризующих деятельность угольных шахт [9]. Первым этапом построения интегральной оценки является определение показателей, влияющих на инвестиционную привлекательность. Все показатели можно разделить на две группы: горно-технические и экономические. Группа горно-технических показателей является ключевой и оказывает наибольшее влияние на интегральную оценку. Значимость этой группы составляет 0,7.

Комплекс экономических показателей характеризует деятельность угледобывающего предприятия с точки зрения рынка. Данные показатели характеризуют как хозяйственную деятельность предприятия в целом, так и качество, и назначение угля, который добывают шахты. Доля показателей этой группы в итоговой оценке составляет 0,3.

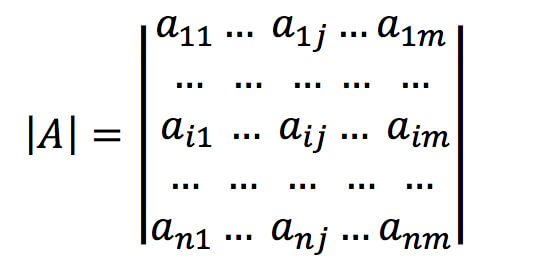

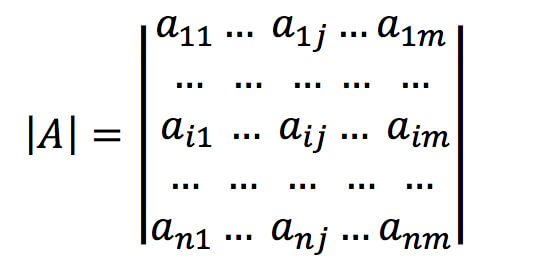

Перечисленные показатели дают всестороннее представление о шахте с позиции инвестиционной привлекательности. На первом этапе проведения интегральной оценки формируется матрица наблюдений А размерностью n×m:

где aij – значение j-го показателя по i-му объекту исследования; n – число шахт; m – число учитываемых показателей.

Каждый вектор-строка {ai} соответствует одному и тому же набору показателей по различным угледобывающим предприятиям.

Исходными данными для расчета интегрального показателя являются матрицы значений показателей по всем шахтам.

Следующим этапом является определение эталонного предприятия. Для этого в каждом столбце матрицы А выбирается оптимальное значение, равное либо минимуму, либо максимуму показателя:

- если улучшение значение показателя свидетельствует о положительной тенденции, то эталонным будет считаться показатель с максимальным значением;

- если улучшение значение показателя свидетельствует об отрицательной тенденции, то эталонным будет считаться показатель с минимальным значением;

Далее для шахты-эталона берутся эталонные значения по всем показателям. Таким образом определяется максимально достижимые состояния по всем параметрам в данных условиях функционирования.

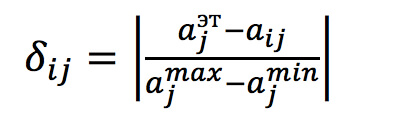

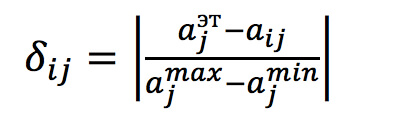

В связи с тем, что большинство показателей имеют разную размерность и являются несовместимы, то возникает необходимость приведения их к безразмерной, относительной форме. Осуществляется избавление от размерности с помощью относительного отклонения, определяемого по формуле:

где ajэт, aij, ajmax, ajmin – эталонные, фактические, максимальные и минимальные значения показателей эффективности шахт соответственно.

Так как направления ухудшения при максимизации и минимизации диаметрально различаются (при максимизации ухудшение есть уменьшение, а при минимизации ухудшение есть увеличение), то в формуле в числителе стоит знак модуля величины отклонения. Однако следует учитывать и тот момент, что некоторые финансовые показатели при убыточном функционировании угольного предприятия могут принимать отрицательные значения. Поэтому знак модуля следует ставить и в знаменателе.

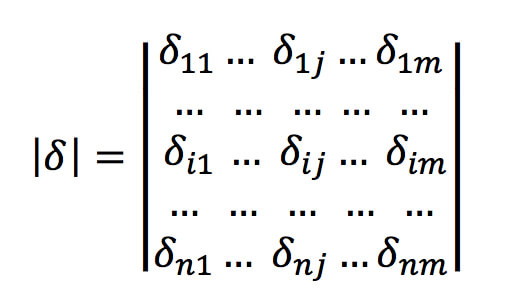

Затем матрица исходных значений заменяется матрицей относительных отклонений такой же размерности, и в дальнейшем все расчеты будут проводиться на основе данной матрицы:

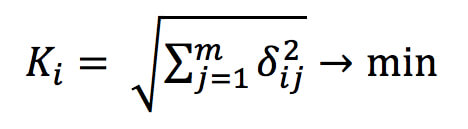

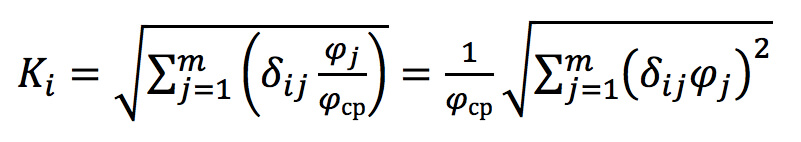

Далее для расчета интегральной оценки инвестиционной привлекательности угольных предприятий необходимо выбрать вид интегрирующей функции. Суммирующая квадратичная среднеарифметическая функция позволит свести относительные отклонения от эталона по всем факторам для каждой шахты к единому многомерному функционалу — интегральному показателю Ki.

Следовательно, чем меньше значение интегрального показателя, тем в меньшей степени реальный объект исследования уступает условному эталонному варианту, т.е. тем он лучше. Значение интегрального показателя будет отражать степень его ухудшения, удаления от условно наилучшего варианта.

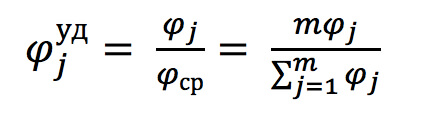

Также необходимо обратить внимание на тот факт, что объективность оценки связана с учетом разной важности отдельных показателей в рамках группы. Без учета важности частных показателей нельзя правильно решить задачу выделения наиболее инвестиционно-привлекательного предприятия.

В работе [10] обоснованы и численно выражены уровни важности горно-технических и экономических показателей по 20-ти балльной шкале. В данной методике уровень важности показателей и групповая весомость определялись экспертным путем (см. табл. 1).

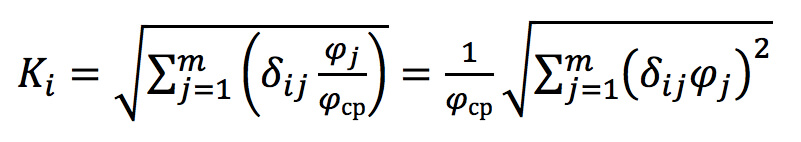

Учет разной степени важности показателей при вычислении интегрального показателя определяется следующим образом:

Так производится устранение зависимости уровня коэффициентов важности от диапазона балльной оценки. Интегральный показатель инвестиционной привлекательности вычисляется следующим образом:

где φj – важность показателя в группе;

φср – среднее значение важности по всем показателям группы;

m – количество показателей;

φj/φср – относительный вес значимости i-го показателя в группе.

Таким образом рассчитывается интегральный показатель отдельно по каждой группе горно-технических и экономических показателей: Kгг i, Kэк i.

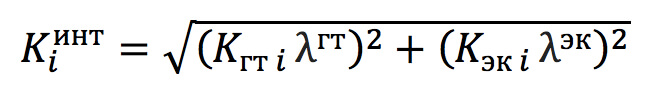

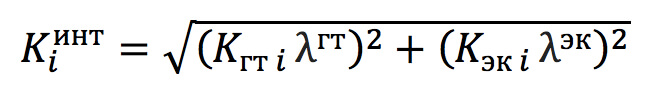

На следующем этапе вычисляется общий интегральный показатель по каждой шахте в отдельности по формуле:

где Kгт i, Kэк i – соответственно интегральный показатель отдельно по каждому комплексу горно-технических и экономических показателей;

λгт, λэк – относительный вес значимости соответствующей группы показателей в целом.

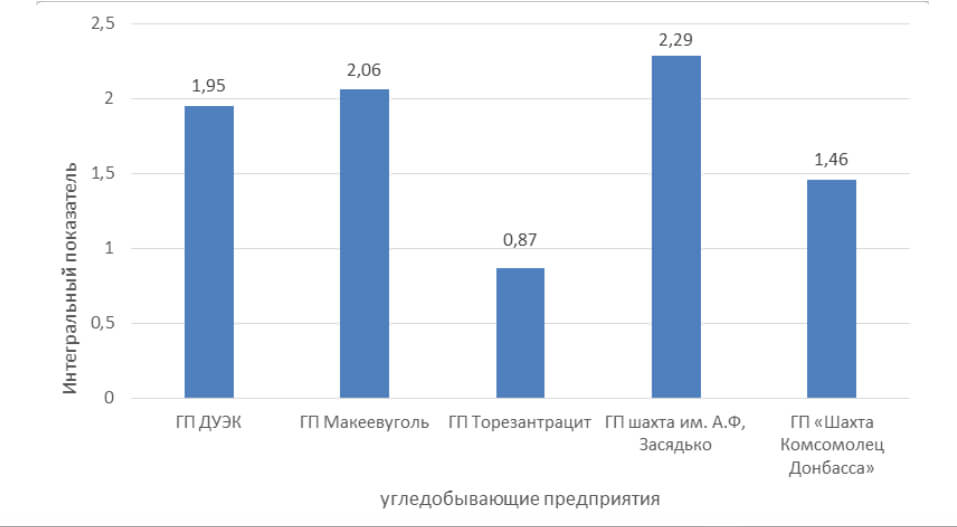

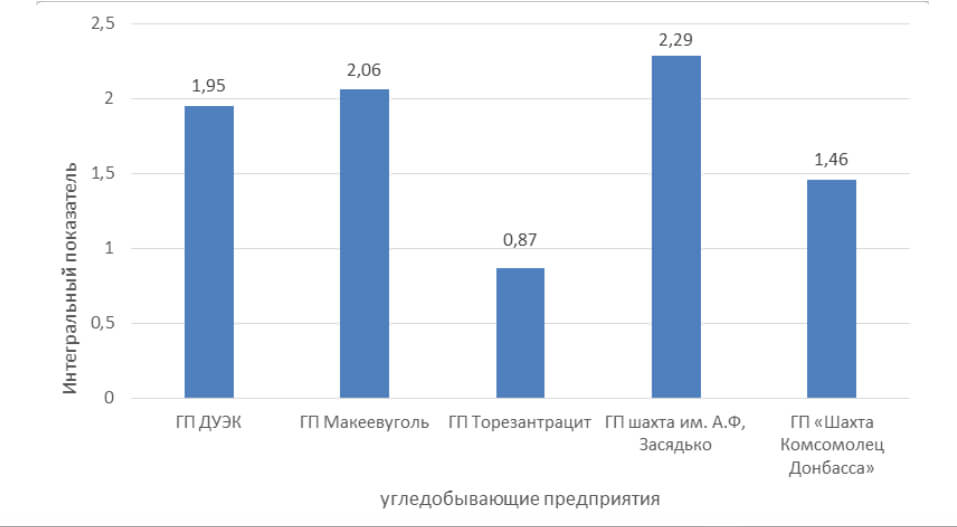

Для реализации разработанной методики были приняты к рассмотрению показатели по пять государственным угледобывающим предприятиям министерства угля и энергетики ДНР. Результаты расчетов сводного коэффициента можно представить графически, рисунок 2.

Рисунок 2 – Уровень инвестиционной привлекательности угледобывающих предприятий ДНР

Выводы

Инвестиционная привлекательность предприятия рассматривается как обобщенная характеристика преимуществ и недостатков объекта инвестирования, которая позволяет потенциальным инвесторам сделать выводы о необходимости и целесообразности вложение средств именно в этот объект.

Основными подходами к анализу ИПП являются: подход, основанный на анализе финансовых показателей деятельности предприятия; рыночный, стоимостной и комплексный подходы.

В свою очередь, для предприятий угледобывающей отрасли наиболее целесообразно использовать интегральную оценку инвестиционной привлекательности, так как она позволяет осуществить всесторонний анализ субъекта хозяйствования. Так, в работе приведена методика расчета интегрального показателя оценки ИПП применительно к угольным шахтам.

Следующим этапом исследования намечена разработка возможных вариантов инвестиционных проектов по наращиванию производственных мощностей шахты с целью количественной оценки степени экономической эффективности на шахтах разной степени инвестиционной привлекательности.

Список источников

- Носова, О. В. Инвестиционная привлекательность предприятия / О. В. Носова // стратегические приоритеты, 2013. – № 44. – С. 120–125.

- Русак, Н. А. Оценка инвестиционной привлекательности предприятия / Н. А. Русак // инвестиции: практика и опыт, 2014. – №15. – С. 22–24.

- Донцов, С. С. Оценка инвестиционной привлекательности предприятия посредством анализа надежности его ценных бумаг /С. С. Донцов. – Владивосток : Фин-М, – 2009. – 167с.

- Холт, Р. Н. Планирование инвестиций : Пер. с англ. / Роберт Н. Холт, Сет Б. Барнес. – М. : Акад. нар. хоз-ва : Дело, 2014. – 116с.

- Попов, М. Н. Основные подходы к оценке инвестиционной привлекательности российских регионов: преимущества и недостатки [Электронный ресурс]. Режим доступа: https://moluch.ru/conf...

- Пилипенко, О. И. Анализ инвестиционной привлекательности: обзор методик / О. И. Пилипенко // [Электронный ресурс] : сайт : сборник научных трудов. – Киев, 2016. – Режим доступа: http://pbo.ztu.edu.ua/article...

- Мелай, Е. А. Подходы к оценке инвестиционной привлекательности организации: сравнительный анализ [Электронный ресурс]. Режим доступа: https://cyberleninka.ru/article...

- Кохно, П. А. Методика оценки инвестиционной привлекательности предприятий [Электронный ресурс]. Режим доступа: http://vernadsky.tstu.ru/pdf...

- Майдуков, Г. Л. Особенности оценки угольных шахт как объектов инвестирования [Электронный ресурс]. Режим доступа: http://dspace.nbuv.gov.ua/bitstream...

- Черный, И. Инвестиционная привлекательность предприятия и факторы, которые ее определяют / И. Черный // [Электронный ресурс] : сайт : статьи, отчеты. – Москва, 2016. – Режим доступа: http://elartu.tntu.edu.ua/bitstream...