Реферат з теми магістерскої дисертації

Введення

Торговельна система – це звід правил й умов здійснення трейдером тих або інших торговельних операцій на фінансовому ринку [1]. З появою персональних комп'ютерів з'явилася можливість звести розрізнені правила технічного аналізу, що використовується під час здійснення торгів на біржі, у єдині торговельні системи. Метою створення таких систем було визначення сигналів на покупку й продаж без втручання людини [2]. Розвиток комп'ютерних технологій, а також значне розширення методів й інструментів, які використовують трейдери, привело до появи складних і багатофункціональних комп'ютерних торговельних систем (КТС), які здатні повністю автоматизувати процес здійснення торговельних операцій.

Використання комп'ютерної торговельної системи дає трейдеру ряд переваг. У першу чергу, використання КТС дозволяє вилучити проблеми емоційного характеру й уникнути ризику суб'єктивної помилки під час оцінки ситуації на ринку. КТС надає можливість застосування комп'ютерного аналізу для дослідження динаміки ринку, заснованого на широкому використанні кількісних методів обробки інформації, включаючи методи математичної статистики й спеціальні алгоритми обробки й представлення даних. Це, у свою чергу, дозволяє обробляти великий обсяг історичних даних й одночасно враховувати безліч факторів. Висока швидкість обчислювальних процесів забезпечує оперативність надання інформації, скорочуючи час на ухвалення рішення. І, нарешті, існує можливість практично необмеженого розширення функціональності КТС [3].

Єдиним найбільш значимим недоліком КТС є відсутність інтуїції, що часто допомагає досвідченим трейдерам. Проте, для більшості трейдерів, системна торгівля дає кращі результати, ніж інтуїтивна.

Актуальність теми дослідження

Незважаючи на те, що обсяги торгів на українських біржах значно поступаються показникам на провідних світових ринках, темп зростання біржової торгівлі в Україні є одним з найвищих у Європі. На провідній біржі ПФТС обсяги торгів за останні десять років збільшилися більш ніж в 100 разів. Тільки за березень 2010 року обсяг торгів на вітчизняних фондових біржах перевищив майже в 2 рази показники торгів попереднього місяця [4]. Усе більше людей підключаються до механізму біржової торгівлі й стикаються з необхідністю створювати власну систему торгівлі. Важливим стає саме професійний підхід до торгівлі, заснований на жорстких правилах і на застосуванні математичного апарата для прийняття рішень. У такій ситуації усе більше трейдерів усвідомлюють, що розробка ефективної комп'ютерної торговельної системи є запорукою на шляху до успіху.

В літературі описується класична торговельна система, що складається із двох компонентів – формування сигналів входу в ринок і виходу з нього. Однак така схема КТС уже застаріла. Розвиток динамічного управління капіталу дозволило включити в КТС алгоритми, що визначають розмір відкритої позиції. Крім того, виникла необхідність у розроблювальні в цей час КТС включати методи оперативного контролю роботи системи й аналізу її ефективності, а також передбачати можливості для її подальшої оптимізації.

Таким чином, комп'ютерна торговельна система – це дуже складна система, що складається з багатьох підсистем взаємозалежних між собою [5, 6]. Самостійна розробка трейдером такої системи зажадає від нього багато часу й зусиль. У зв'язку із цим виникає необхідність визначити, які саме підсистеми КТС мають більше значення для успішної торгівлі, щоб основну увагу при розробці приділяти саме їм, не залишаючи, звичайно ж, без уваги й інші підсистеми.

Цілі й задачі дослідження

Метою магістерської дисертації є розгляд повної структури комп'ютерної торговельної системи й здійснення аналізу чутливості впливу підсистем на загальну торговельну систему стосовно найбільш широко використовуваних в цей час алгоритмів й індикаторів.

Для досягнення поставленої мети необхідно виконати ряд завдань, а саме:

- Зробити систематизацію структури КТС.

- Розробити КТС, що включає всі компоненти її структури.

- Протестувати КТС в умовах оптимізації параметрів кожної окремої підсистеми під час фіксації параметрів іншої.

- Визначити відсоток впливу кожної підсистеми на характеристики загальної ефективності КТС

Об'єкт дослідження: Комп'ютерна торговельна система

Предмет дослідження: Вплив ефективності підсистем комп'ютерної торговельної системи на загальну ефективність КТС.

Передбачувана наукова новизна

На сьогоднішній день відсутня методика, що дозволяє виділити й порівняти між собою елементи КТС. Це ускладнює пошук «вузьких місць» і здійснення оптимізації системи.

Таким чином, наукова новизна даної роботи буде полягати у виділенні підсистем комп'ютерної торговельної системи й оцінці ефективності кожної підсистеми на багатокритеріальной основі.

Плановані практичні результати

Результатом магістерської роботи буде процентне співвідношення впливу різних підсистем на загальну ефективність КТС. Це дозволить виділити найбільш значимі підсистеми, яким варто приділяти значну увагу при розробці КТС.

Отримані за підсумками роботи результати будуть мати практичне значення для самостійній розробки трейдерамі комп'ютерної торговельної системи.

Огляд досліджень і розробок за темою

За результатами пошуку на світовому, національному й локальному рівні можна стверджувати, що роботи, схожої на дану, немає. Однак існує безліч робіт із близьких тем: розробка й оптимізація комп'ютерних торговельних систем, дослідження в галузі технічного аналізу ринку й динамічного управління капіталом.

Глобальний рівень

Особливо багато робіт присвячені даному напрямку серед авторів держав західної Європи, США й інших країн з розвиненою біржовою торгівлею. Найбільш відомі автори: Дж. Швагер, Т.Р. Демарк, А. Ерлих, А. Елдер, Б. Вільямс.

Серед країн СНД було знайдено не так багато авторів, що займаються вивченням питань технічного аналізу ринку й торгів на біржі. Серед них можна перелічити: В.Н. Якимкин, А. Стеценко, Д.Ю. Пискунів, В.И. Алехин.

Національний рівень

Вивчення біржової торгівлі в Україні (як й у країнах СНД) – це досить нова галузь науки, що тільки розвивається. У зв'язку із цим наукових праць за поданим напрямком було знайдено мало. В Україні питаннями технічного аналізу й розробки КТС займаються наступні автори: Э.Л. Найман, О.Н. Сохаука, В. Гордон, В.С. Загорський, О.В. Смирнов.

Локальний рівень

У Доннту за данною тематикою наукові дослідження ведуть доцент кафедри ПМІ, к.т.н. О.В. Смирнов і к.т.н. А.М. Гізатулін.

Короткий виклад власних результатів, наявних у момент завершення роботи над авторефератом

Структура й особливості функціонування КТС

Комп'ютерна торговельна система складається з декількох підсистем, взаємозалежних між собою (Малюнок 1) [5, 6]. Розглянемо їх більш детально.

Підсистема генерації керуючих сигналів входу в ринок визначає момент часу входу в ринок. Дану підсистему можна розділити на дві підсистеми залежно від типу сигналу:

- Підсистема генерації сигналів довгих входів генерує сигнали на покупку (сигнал buy) фінансового активу, відкриваючи при цьому довгу позицію.

- Підсистема генерації сигналів коротких входів формує сигнали на продаж (сигнали sell) фінансового активу й відкривають коротку позицію.

Найчастіше в КТС застосовуються правила генерації сигналів входів на основі аналізу технічних індикаторів ринку.

Гарний сигнал на вхід – це такий сигнал, з яким трейдер входить на ринок з відносно низьким ризиком і високою ймовірністю потенційного прибутку. Ідеальною для трейдера була б система, яка б давала сигнали на вхід за екстремальними цінами на кожному розвороті ринку, тобто покупка за мінімальними цінами й продаж – за максимальним. Однак реалізувати таке на практиці не можливо [7].

Підсистеми генерації кируючих сигналів виходу з ринку забезпечує своєчасне закриття позиції, що дозволить дістати максимальний прибуток від угоди. Мета цієї підсистеми – перебувати в прибутковій позиції якомога довше, максимізуючи розмір виграшу.

Не бажано виходити з ринку передчасно, одержуючи при цьому тільки маленький прибуток, що в підсумку може призвести до негативного торговельного балансу. Навіть у торговельних системах з великою перевагою кількості прибуткових угод наявність декількох угод із великим збитком може нівелювати безліч малоприбуткових угод [7].

Підсистема аварійного захисту провадить генерацію стоп-наказів на вихід з ринку (сигнали stop-loss), які часто називаються захисною зупинкою або виходом управління капіталу [7]. Метою цієї підсистеми є закриття невигідних позицій, щоб запобігти значним збиткам або втраті прибутку. Захисна зупинка закриває позицію після несприятливого руху ринку (руху проти угоди) за зазначеною ціною нижче (у випадку довгої позиції) або вище (у випадку короткої позиції) ціни входу в угоду.

Підсистема динамічного управління капіталу (ДУК) визначає величину відкритої позиції, як частку від торговельного рахунку трейдера. Цій підсистемі рідко приділяється належно уваги, і більшість трейдерів її взагалі не використовують, виділяючи для торгів певну фіксовану частину рахунку. Однак варто брати до уваги, що даний показник безпосередньо впливає на швидкість збільшення рахунку торговця [8]. Розмір відкритої позиції визначається залежно від історії попередніх торгів.

Підсистема оперативного контролю індикаторів дозволяє визначити якість торговельних сигналів, видаваних індикаторами, і дозволяє або забороняє використати той або інший індикатор у КТС. Необхідність цієї системи пов'язана з тим, що всі відомі в цей час індикатори припускають помилки під час формування торговельних сигналів [9].

Розрізняють 2 види помилок:

- Пропуск сигналу, тобто не формування сигналу за наявностю висхідного або спадного тренда. В такому разі трейдер втратить прибуток.

- Формування помилкових сигналів, наприклад, на паралельному тренді або під час корекції. Це в більшості випадків призведе до одержання збитків.

Для кожного індикатора існує певна ситуація на ринку, при якій імовірність одержання правильних торговельних сигналів досить висока. Деякі індикатори працюють краще за наявності трендів, інші – на спокійному ринку. Деякі краще виявляють точки повороту, інші краще виявляють тренди [10].

Задача підсистеми полягає в тому, щоб визначити – чи ефективно використовувати даний індикатор з даними параметрами у поточній ринковій ситуації. У випадку негативної відповіді видається сигнал на заборону застосування індикатора.

Підсистема оцінки економічної й технічної ефективності КТС

Ця підсистема дозволяє оцінити результати застосування торговельної системи, як на етапі тестування, так і під час торгів. За допомогою показників ефективності КТС можна оцінити якість роботи інших підсистем і визначити можливості для поліпшення результативності як кожної з підсистем, так і всієї КТС у цілому. Дані цієї підсистеми використовуються іншими підсистемами КТС, зокрема підсистемою динамічного управління капіталу для визначення величини відкритої позиції й підсистемою оперативного контролю для оцінки доцільності використання тих або інших індикаторів [5, 6].

Оцінка ефективності КТС здійснюється за допомогою спеціальних економічних і технічних показників. Перелічимо деякі з них [11, 12].

До технічних показників належать:

- кількість торгів за звітний період,

- кількість і довжина серій збиткових і прибуткових угод,

- профіт-фактор (PF).

Профіт-фактор – це математичне очікування відношення середнього розміру прибутку до середнього розміру збитків за звітний період. Він розраховується як добуток двох коефіцієнтів:

PF = K1*K2

Де: K1 – відношення середнього розміру прибутку до середнього розміру збитків за базовий період й обчислюється за формулою:

К1 = Пср/Зср = П’*Кзб/Кпр*З’

K2 – коефіцієнт прибуткових угод:

К2=Кпр/Кзаг

Де: Пср – середній розмір прибутку за базовий період (звичайно один рік);

Зср – середній розмір збитків за базовий період;

П' – загальний прибуток за базовий період;

З' – загальний збиток за базовий період;

Кпр – кількість прибуткових угод за базовий період;

Кзб – кількість збиткових угод за базовий період;

Кзаг = Кпр + Куб – загальна кількість угод за базовий період.

Зі зростанням значення K1 підвищується результативність КТС. Рекомендується мінімальне значення К1 ≥ 3. Застосування КТС має практичний сенс за умови К2 ≥ 0,6..0,7. Треба прагнути, щоби значення цього показника було на рівні К2 ≥ 0,9..0,95.

До економічних показників ефективності КТС належать:

- коефіцієнт Шарпа,

- середня прибутковість на кінець звітного періоду,

- средньоквадратичне відхилення прибутковості,

- відносне збільшення первісного капіталу.

Середня прибутковість – це величина, що дорівнює значенню функції регресії, побудованої для кривої прибутковості КТС. У свою чергу, крива прибутковості КТС – це крива, що відображає сумарний прибуток від угод, здійснених за допомогою КТС.

Середньоквадратичне відхилення прибутковості (σ ) – це показник, що характеризує ризик. Обчислюється за формулою:

Де: n = Кобщ – кількість торгів за звітний (базовий) період;

Пi – поточний прибуток (збитки) КТС;

– середнє значення прибутку КТС (знаходиться з рівняння авторегрессии, отриманого методом найменших квадратів за значеннями Пi).

– середнє значення прибутку КТС (знаходиться з рівняння авторегрессии, отриманого методом найменших квадратів за значеннями Пi).

Коефіцієнт Шарпа (SR) – показник ефективності інвестиційного портфеля (активу), що обчислюється як відношення середньої премії за ризик до середнього відхилення прибутковості портфеля.

Де: П' – середня прибутковість

I – прибутковість від альтернативного вкладення (як правило береться прибутковість за банківською ставкою);

σ - середньоквадратичне відхилення прибутковості.

Коефіцієнт Шарпа використовується для визначення того, наскільки добре прибутковість КТС компенсує прийнятий інвестором ризик. Чим більше коефіцієнт Шарпа, тим менш ризикована торговельна стратегія.

Відносне збільшення первісного капіталу (TWR) показує у скільки разів розмір рахунку трейдера наприкінці звітного періоду збільшився в порівнянні з первісним розміром рахунку.

Дослідження елементів торговельної системи

Створення ефективної торговельної системи вимагає розробки й оптимізації всіх її компонентів окремо. Однак наявність безлічі підсистем, взаємозалежних між собою, обумовлює виникнення труднощів під час розробки й тестуванні КТС.

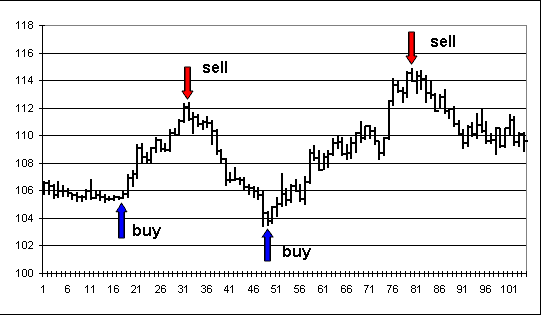

Для здійснення незалежного тестування підсистем КТС був використаний наступний метод: в одній підсистемі використовується фіксований набір стандартних стратегій, у той час як параметри іншої підсистеми змінюються. Отримані характеристики підсистем порівнюються з еталонним варіантом, за який приймається система з ідеальними входами й виходами – на розворотах ринку (мал. 2) [6].

Висновок

Комп'ютерна торговельна система – це дуже складний механізм, що складається з безлічі взаємозалежних компонентів. Створення ефективної КТС вимагає розробки й оптимізації всіх її підсистем. Це досить трудомісткий процес, тому для трейдера важливо знати – яким саме підсистемам потрібно приділити більше уваги під час розробки КТС. Щоб відповісти на це питання, необхідно провести аналіз чутливості впливу підсистем на загальну ефективність КТС.

Поставлена мета вимагає ізолювати підсистем одну від одної під час виконання тестування, що важко здійснити через існування тісних зв'язків між підсистемами. Рішенням даної проблеми може бути використання набору стандартних стратегій для фіксації параметрів всіх підсистем, крім тестуємої.

Результатом магістерської роботи буде процентне співвідношення впливу різних підсистем на загальну ефективність КТС. Це дозволить виділити найбільш значимі підсистеми, яким варто приділяти значну увагу під час розробки КТС.

Література

- Торговые системы [Электронный ресурс]/ TradeForecast (Торговые прогнозы), – http://tradeforecast.biz/ru/usefull/111--forex/2051--forex-

- Найман Э.Л. Малая энциклопедия трейдера. – М.: ВИРА-Р, 2001, – 296 с.

- Блеск и нищета торговых роботов, 30 мая 2008 г. [Электронный ресурс]/ Сайт «Игра на бирже», – http://www.trade-bot.ru/2008/05/blesk-i-nischeta-torgovyih-robotov/

- Борис Давиденко. На украинских биржах – рекордные объемы торгов // Газета «Дело» 02.04.10 [Электронный ресурс]/ Украинская биржа ПФТС. Пресса про ПФТС, – http://www.pfts.com/uk/press-about-pfts/?n_id=6528

- Євтюшкіна А.Б. Побудова систематизованої структурної схеми комп’ютерної торгівельної системи /«Сучасна інформаційна Україна: Інформатика, економіка, філософія»: матеріали доповідей конференції, 13 – 14 травня 2010 року, Донецьк, 2010. Т. 1. – 438 c., с. 358-362.

- Евтюшкина А.Б. Исследование влияния подсистем компьютерной торговой системы на ее результирующие характеристики/ Електроний збірник трудів V науково-практичної конференції «ДОНБАС-2020: перспективи розвитку очима молодих вчених», Донецькій національний технічний університет, м. Донецьк, 25-27 травня 2010 р., – http://2020.donntu.ru/

- Джефри Оуэн Кац, Донна Л. МакКормик. Энциклопедия торговых стратегий/ Пер. с англ. – М.:Альпина Паблишер, 2002 – 400 с.

- Винс Р. Математика управления капиталом.Методы анализа риска для трейдеров и портфельных менеджеров: Пер. с англ. – М.: Альпина Паблишер, 2001. – 400 с.

- Голбан А.П. Автореферат на тему «Разработка и исследование алгоритмов адаптации компьютерных торговых систем к рыночной ситуации»[Электронный ресурс]/ Портал магистров ДонНТУ, – http://masters.donntu.ru/2008/fvti/golban/diss/index.htm

- Элдер А Основы биржевой торговли.[Электронный ресурс]/ Trader Online Library, – http://www.trader-lib.ru/books/508/20.html

- Смирнов А.В. Технический анализ рынков. Методические указания и задания по курсу. – Донецк: ДонНТУ, 2003. – 30 с.

- Ляшко А.С. Автореферат на тему «Рабочие характеристики индикаторов, использующих синтетические скользящие средние» [Электронный ресурс]/ Портал магистров ДонНТУ, – http://masters.donntu.ru/2009/fvti/lyashko/diss/index.htm

Важливе зауваження

При написанні даного автореферату магістерська робота ще не завершена. Остаточне завершення: грудень 2010р. Повний текст роботи та матеріали по темі можуть бути отримані у автора або його керівника після зазначеної дати.